Alles ist defekt

16.03.2021 | John Mauldin

Anfang letzter Woche telefonierte ich mit Steve Blumenthal. Er befindet sich derzeit in einer Lebensphase, in der er Bareinkommen braucht und kein Risiko. Steve kommentierte: "Der Anleihemarkt ist defekt." Und tatsächlich ist der traditionelle, festverzinsliche Anleihemarkt defekt, dank der Fed. Wir waren in der Lage, ihm einige Alternativen vorzuschlagen, um dabei zu helfen, sein Problem zu lösen. Doch das brachte mich zum Nachdenken... Was ist noch defekt? Und je mehr ich darüber nachdachte, desto mehr realisierte ich, dass die Daten, die wir jeden Tag verwenden, und die Systeme, die wir nutzen müssen, tatsächlich auf vielerlei Art und Weise defekt sind.

Anfang letzter Woche telefonierte ich mit Steve Blumenthal. Er befindet sich derzeit in einer Lebensphase, in der er Bareinkommen braucht und kein Risiko. Steve kommentierte: "Der Anleihemarkt ist defekt." Und tatsächlich ist der traditionelle, festverzinsliche Anleihemarkt defekt, dank der Fed. Wir waren in der Lage, ihm einige Alternativen vorzuschlagen, um dabei zu helfen, sein Problem zu lösen. Doch das brachte mich zum Nachdenken... Was ist noch defekt? Und je mehr ich darüber nachdachte, desto mehr realisierte ich, dass die Daten, die wir jeden Tag verwenden, und die Systeme, die wir nutzen müssen, tatsächlich auf vielerlei Art und Weise defekt sind.Im Film "Die Braut des Prinzen" gibt es eine großartige Szene, in dem das kriminelle "Genie" Vizzini mehrfach das Wort "unfassbar" murmelt. Nach einer gefühlten Ewigkeit wendet sich Inigo Montoya an ihn und meint: "Verwende das Wort nur weiter. Ich glaube nicht, dass es das bedeutet, was du denkst."

Heute werden wir einen Blick auf die Daten aus Inigo Montoyas Perspektive werfen. Ich glaube nicht, dass die Daten das bedeuten, was Sie denken. Tatsächlich sind eine Menge Daten einfach defekt. Unsere wirtschaftlichen und finanziellen Systeme sind bereits mehrfach defekt. Einige Risse sind enorm, andere können nicht repariert werden. Der erste Schritt zur Besserung ist das Eingeständnis, dass sie defekt sind. Heute möchte ich einige ernsthafte Defekte darlegen - einige offensichtlich, andere nicht. Ich möchte eine Diskussion darüber anfachen, wie wir sie reparieren können.

Defekter Kredit

Die Leute beschreiben den Zinseszins korrekterweise als eine Art Wunder - manchmal sogar als "Achtes Weltwunder." Dieses Wunder hat jedoch auch eine Schattenseite. Damit Sie diesen Vorteil erhalten, muss jemand anderes Schulden oder Risiko auf sich nehmen. Schulden sind nicht notwendigerweise schlecht. Sie können wundervoll produktiv sein, wenn man etwas erwirbt, was Ihr Einkommen erhöht oder einen beständigen Vermögenswert kauft. Sie werden möglicherweise problematisch, wenn man sie für andere Zwecke nutzt, wie es oftmals der Fall ist.

Überschüssige Schulden sammeln sich teilweise an, weil der Preis der Schulden (Zinsen) zunehmend künstlich ist. Politisch bestimmte Zentralbanker manipulieren die Zinsen und Kreditbedingungen, um die gewünschten, politischen Effekte zu bekommen - wie höhere Beschäftigungszahlen und Wirtschaftswachstum. Gewählte Offizielle erschaffen Subventionsprogramme, die eine Kreditaufnahme noch weiter ermutigen. Und während sie auf eine Verbindung zwischen den niedrigen Zinsen und ihren Zielen deuten, ignorieren oder vergessen sie die ungewollten Konsequenzen.

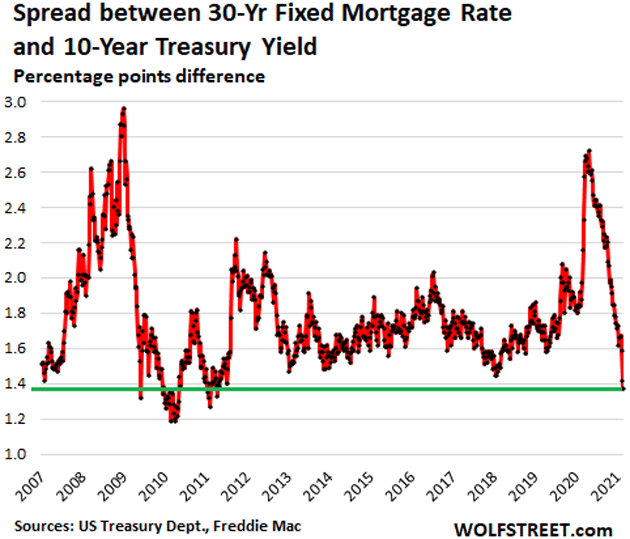

Diese wohlgemeinten Bemühungen können einigen Menschen helfen, haben jedoch Nebeneffekte. Die Kreditkosten sind größtenteils falsch angegeben und haben wenig Verbindung mit dem tatsächlichen Risiko eines Kredits. Das ist sowohl für Kreditnehmer als auch Kreditgeber unfair. Sie geben/erhalten zu viel oder zu wenig. Das ist das unausweichliche Ergebnisse, wenn Komitees anstatt Märkte wichtige Preise festlegen. Hier ein Beispiel. Dieser Chart zeigt die Spread zwischen der Rendite der 10-Jahresstaatsanleihe und dem 30-Jahreshypothekenzinssatz.

Offensichtlich nehmen Kreditgeber mit Hypotheken mehr Risiko auf sich als wenn sie Staatsanleihen erwerben würden. Wir könnten demnach erwarten, dass der Hypothekenzins höher ist, und das ist er auch. Doch variiert dieses Risiko tatsächlich so weitreichend? Sollte es sich innerhalb nur weniger Jahre verdoppeln oder halbieren? Natürlich nicht. Doch das ist es, was passiert ist und der Grund ist kein Geheimnis. Hypotheken-Spreads brachen 2009 und 2020 ein, weil die Federal Reserve LKW-Ladungen hypothekarisch gesicherter Wertpapiere erwarb.

Das ist nicht auf wirtschaftliche Fundamentaldaten zurückzuführen. Ein Komitee entschied, Immobilienkäufe zu ermutigen und tat dies, indem eine Finanzierung für derartige Käufe billiger gemacht wurde. Das voraussehbare Resultat ist ein Immobilienboom. Oder, wie im aktuellen Fall, eine Bestärkung eines Booms, der - aus demographischen sowie anderen Gründen - bereits im Gange war.

Das bringt Vorteile mit sich. Die Bauaktivitäten erschaffen Arbeitsplätze. Niedrigere Hypothekenzahlungen lassen den Leuten mehr Geld zum Ausgeben. Doch zeitgleich wird die Realität verzerrt. Niemand weiß, wie viel das eigene Haus wirklich wert ist. Dasselbe gilt für viele andere Assetklassen und deren zugrundeliegenden Kredite. Wir haben keinen echten "Anleihemarkt" mehr. Er ist schon seit langer Zeit defekt. Was wir nun haben, ist ein "Anleiheregime", das außerhalb der Marktkräftedisziplin existiert.

Ich meinte kürzlich, dass die lang verlorenen "Anleihe-Vigilante" versuchen würden, von den Toten aufzuerstehen. So sollten Märkten funktionieren. Ich denke nicht, dass die Federal Reserve oder andere Zentralbanken es ihnen erlauben werden, die Kontrolle über die Anleihemärkte zu erhalten. Peter Boockvar schreibt darüber, was die Bank of Japan kürzlich tat:

"BoJ-Gouverneur Kuroda möchte keinen weiteren Renditeanstieg und unterdrückte jeglichen Gedanken daran, dass er die derzeitige Renditekurvekontrolle von den aktuellen 20 Basispunkten von null ausweiten würde. Er erklärte: "Ich persönlich halte es weder für notwendig noch angemessen, diese Spanne auszuweiten. Es besteht noch immer die Wichtigkeit, die Renditekurve auf einem niedrigen Niveau stabil zu halten."

"Renditen fielen daraufhin stark, wobei die 10-Jahresrendite um 3,6 Basispunkte auf knapp unter 10 Basispunkte fiel. Vor einer Woche lagen sie bei 16 Basispunkten. Die Rendite der 40-Jahresanleihe fiel um 4 Basispunkte auf .72% vs .82% von vor einer Woche. Sie möchten eine höhere Inflation, verfallen dann jedoch in Panik, wenn die Renditen steigen. Nun lernen sie, dass man vorsichtig dabei sein sollte, was man sich wünscht."

Dasselbe geschieht in Europa und andernorts. Ich glaube fest, dass die Federal Reserve an irgendeinem Punkt beginnen wird, große Mengen längerfristiger Wertpapiere zu erwerben, die Zinsen senken wird und einen Pfahl durch das Herz derjenigen treiben wird, die auf höhere Erträge für die akzeptierten Risiken aus sind. Dieser Zeitpunkt wird wahrscheinlich kommen, wenn der Markt um 20% fällt. Bis dahin lassen sie die Dinge einfach ihren Gang gehen. Die Federal Reserve wird uns ertragsfreies Risiko verschaffen.