Rapider Zinsanstieg, während Biden-Yellen Rekorddefizite einfahren

15.03.2021 | Egon von Greyerz

- Seite 2 -

Ist Gold Geld?Zwischen 2000 und 2011 stieg Gold von 290 $ auf 1.920 $. 2011 befragte der US-Kongressabgeordnete Ron Paul Fed-Chef Beranke zur Funktion des Goldes (klicken Sie auf das Bild). Bernanke stellte hier klar, dass Gold kein Geld ist. Als Paul nachhakte, meinte er schließlich, "es ist ein Vermögenswert". "Doch warum halten die Zentralbanken dann Gold", fragte Paul. "Tradition", antwortete Bernanke.

Richtig Ben, Gold hat eine wunderbare Tradition, und das schon seit 5.000 Jahren, doch du verstehst sie nicht. (Aussage E.v. Greyerz) Bernanke führte zudem an, dass Gold als "Schutz vor Tail Risks, also ganz schlimmen Entwicklungen" gehalten wird. Allem Anschein nach konnte Bernanke dem Kongress oder der Welt nicht sagen, dass Gold als Schutz vor geldpolitischem Missmanagement der Zentralbanken gehalten wird. Auch hob er nicht hervor, dass der Dollar seit 2000 80% seines Wertes gegenüber echtem Geld verloren hat - also Gold.

Gut, Bernanke hat in Princeton auf jeden Fall nicht zur Österreichischen Wirtschaftsschule (und werthaltigem Geld) gelehrt. Nein, er ist ein wahrer Prophet des Keysianismus und der MMT (Modern Monetary Theory). Er war eindeutig ein Zauberer im Bereich Geldschöpfung und hier hält er immer noch den absoluten Rekord. Während seiner Amtszeit - 2006-2014 - verdoppelte er die US-Verschuldung von 8,5 Bill. $ auf 17 Bill. $. Eine bemerkenswerte Leistung, für die er nicht mal einen Finger krumm machen musste!

Yellen führte Bernankes Aufgabe in der Fed fort, für einen neuen Rekord war sie jedoch nicht lange genug im Amt. Doch jetzt steht das Traumteam BY (Biden-Yellen) an die Spitze der US-Wirtschaftspolitik. BY wird höchstwahrscheinlich mehr Geld schöpfen und größere Defizite einfahren als irgendein Präsident und US-Finanzminister zuvor. Sie werden alle Rekorde brechen. Schon bevor es richtig losging, hatten sie 2 Bill. $ ausgegeben. Und das war überhaupt erst der Anfang.

Das BY-Team besteht nicht aus jungen Hüpfern; die Frage ist also auch, ob sie vier Jahre durchhalten werden. Doch wenn Sie durchhalten, wird die US-Verschuldung bis dahin um hohe zweistellige Billionenbeträge angewachsen sein. Sie werden zudem den Aktienmarkt wie auch den Anleihemarkt zum Einsturz gebracht haben.

Wenn Renditen steigen, heißt es "und Tschüss Asset-Bubble"

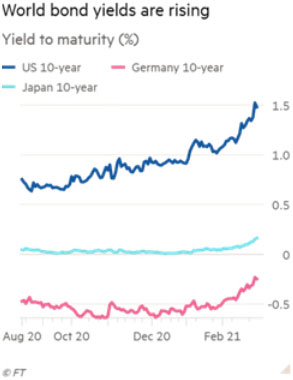

Es wird ein Abschied von allen Anlageblasen werden, die schon von den Vorgängern bis ins Extrem aufgeblasen wurden. Die Phase, die gerade anbricht, wird von enormer Geldschöpfung, steigenden Defiziten und Schulden geprägt sein aber auch von einem inflationärem Druck, der zu einem erheblichen Anstieg der Zinssätze führen wird. Die Fed wird den altbekannten Trick der Zinsbegrenzung nutzen. Trotzdem ist die Verzinsung der zehnjährigen US-Staatsanleihe schon von 0,38% im März 2020 auf heute 1,5% gestiegen.

Bislang ist das in erster Linie noch ein Problem der USA. Wie das Diagramm unten zeigt, steigen auch die Renditen deutscher und japanischer Staatsanleihen mit 10-jähriger Laufzeit, allerdings sehr langsam; so ist die deutsche Anleihe noch mit -0,25% negativ verzinst und auch die japanische liegt nur mit 0,16% im positiven Bereich.

Gold wird stärker werden

Angesichts des Drucks, der auf Aktien und Anleihen lastet, fallen die Edelmetalle aus Mitgefühl mit, was zu Beginn fallender Märkte oft der Fall ist.

Seit 20 Jahren sage ich, dass sich Gold und Silber fundamental betrachtet in einem sehr starken Aufwärtstrend befinden, der durch die Papiergeldzerstörung der Zentralbanken vollste Rückendeckung hat. Im Verlauf großer Aufwärtstrends gibt es immer auch Korrekturen und einige davon können sogar brutal sein. Anfang 2000 stand Gold bei 290 $ und Silber bei 5,40 $. Selbst angesichts der aktuellen Korrektur hat sich Gold seit 2000 versechsfacht (6x) und Silber verfünffacht (5x)!!

Schaut man zuerst auf den 21-Jahre-Chart für Gold, so zeigt sich überdeutlich der Aufwärtstrend, und die laufende Korrektur ist Teil des Musters.