Federal-Reserve-Unsinn

27.07.2021 | John Mauldin

- Seite 3 -

Erzwungene LiquiditätEs gibt eine andere Möglichkeit, die Inflationsfrage zu betrachten: Vielleicht haben wir tatsächlich schon eine größere Inflation. Anstelle von CPI oder PCE zeigt sie sich vor allem in den Preisen von Vermögenswerten - vor allem Aktien und Wohnimmobilien. Beide sind in letzter Zeit erheblich gestiegen, was wohl auf die Politik und die Programme der Fed zurückzuführen ist.

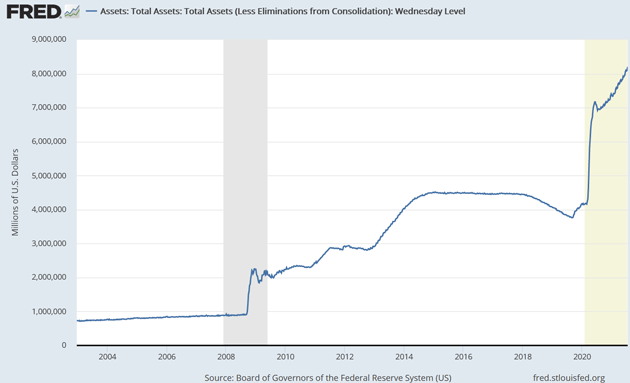

Die Verbindung ist real. Aktienkurse und Immobilienpreise reagieren beide auf Liquidität, und die Fed stopft die Wirtschaft mit so viel Liquidität wie möglich voll. Sie pumpt jeden Monat weitere 120 Milliarden Dollar in Staatsanleihen und hypothekarisch gesicherte Wertpapiere. Die jüngste Aktivität übertrifft bei weitem das, was sie während der großen Finanzkrise und danach getan hat, was damals selbst beispiellos war.

Schauen Sie sich die obere rechte Seite dieses Diagramms an. Die scharfe vertikale Linie zeigt die aggressive und schnelle Reaktion der Fed auf die sich entfaltende Krise im letzten Jahr. Sie injizierte schwindelerregende Mengen an Liquidität, was zu der Zeit Sinn machte. Vielleicht haben sie es übertrieben, aber wie bei den Feuerwehrautos, die ich oben beschrieben habe, haben sie den Fehler begangen, zu viel Hilfe bereit zu halten. Okay, gut.

Aber was nach dem ersten Alarm geschah, ist weniger verzeihlich. Anstatt sich zurückzuziehen, haben sie noch mehr Pferdestärken eingesetzt, wie die gezackte Linie zeigt. Das ist der Grund, warum die Aktien und Immobilienpreise steigen. Es liegt nicht so sehr an den kurzfristigen Zinssätzen von fast null, obwohl auch das hilft. Die Fed pumpt einfach Liquidität in die Wirtschaft, und die muss ja irgendwo hin. Diese Vermögenswerte sind der Weg des geringsten Widerstands.

Nun könnten Sie sagen, dass die Fed-Beamten dies sicherlich wissen. Warum pumpen sie dann immer noch? Eine ausgezeichnete Frage. Vielleicht bekommen wir eines Tages, in Jahren, eine Antwort, wenn die Leute, die diese Anrufe tätigen, freier reden können. Im Moment können wir nur raten, und meine beste Vermutung ist, dass die Fed effektiv die riesigen und schnell wachsenden Staatsschulden monetarisiert. Technisch gesehen monetarisieren sie nicht, weil sie diese Befugnis nicht haben, aber es läuft auf dasselbe hinaus.

Aber warum tun sie das? Warum die fiskalische Verschwendung fördern? Vielleicht, weil sie denken, dass es sowieso passieren wird, und sie den wirtschaftlichen Schaden minimieren wollen. Die Alternative wäre, das Finanzministerium neue Schulden in Billionenhöhe ausgeben zu lassen, was die Zinssätze weit in die Höhe treiben würde. Das könnte die Inflationsgefahr beenden, hätte aber andere ernsthafte Konsequenzen.

Der richtige Kurs

Wie ich bereits in der Vergangenheit gesagt habe, lassen jahrzehntelange politische Fehler der Fed keine guten Optionen. Alle Optionen sind schlecht und sie können nur die am wenigsten schlechte wählen. Das ist keine gute Position, aber so sind sie nun einmal. Und der Rest von uns ist mit ihnen, ob es ihnen gefällt oder nicht. Ich war während der letzten Phase der Straffung kritisch, als die Fed die Zinsen anhob und gleichzeitig ihre Bilanz reduzierte. Es war ein riskantes Zwei-Variablen-Experiment. Heute ist das etwas anders. Meiner Meinung nach sollte die Fed Folgendes tun:

- Langsam mit der Reduzierung des Bilanzwachstums beginnen, sagen wir um 10 oder 20 Milliarden Dollar pro Monat, und irgendwann Anfang nächsten Jahres damit beginnen, den Leitzins langsam anzuheben, Sitzung für Sitzung, im Stil von Greenspan.

- Aufhören, ein Arm des US-Finanzministeriums zu sein, was sie heute sicherlich zu sein scheinen, und lassen Sie die Regierung für ihre eigenen Fehler verantwortlich sein.

Die Hauptaufgabe der Fed ist es, die Preisinflation zu kontrollieren. Ich denke, dass ihre Besessenheit von einer 2%-Inflation ein ernsthafter Fehler ist. Es ist keine "Preisstabilität", die Kaufkraft aller Menschen in 10 Jahren um 22% und in 36 Jahren um 50% zu reduzieren. Es ist sicherlich nicht vorteilhaft für Rentner, die nicht mehr in der Lage sind, Einkommen zu erwirtschaften und unter der derzeitigen finanziellen Repression nicht einmal mit der Inflation mithalten können.

Und obwohl ich weiß, dass der Kongress der Fed das Mandat gegeben hat, die Beschäftigung zu maximieren, konnte mir bisher niemand erklären, wie die Geldpolitik das tun kann. Ja, niedrige Zinssätze erleichtern es den Unternehmen zu expandieren, aber sie schaden auch den Sparern und Rentnern. Peter zu berauben, um Paul zu bezahlen, verzerrt die Märkte. Ich würde gerne zu einer Zeit zurückkehren, in der wir nicht morgens aufwachten und uns fragten, was die Federal Reserve tun würde. Ihre Aktionen haben die Wirtschaft verzerrt, Sparer unterdrückt und die Kluft zwischen Vermögen und Einkommen viel größer gemacht, als sie sein sollte.

© John Mauldin

www.mauldineconomics.com

Dieser Artikel wurde am 23. Juli 2021 auf www.mauldineconomics.com veröffentlicht und exklusiv für GoldSeiten übersetzt.