US-Notenbank tapert und Gold steigt - geht das Vertrauen in die FED verloren?

08.11.2021 | Markus Blaschzok

Am Mittwoch lieferte die US-Notenbank endlich die lang angekündigte Drosselung der Anleihenkäufe, das sogenannte "Tapering". Die wiederholte Ankündigung hatte in den letzten Monaten potenzielle Käufer vom Goldmarkt ferngehalten, denn ein Ende der lockeren Geldpolitik würde den fundamentalen Grund für weiter steigende Edelmetallpreise eliminieren, so die Logik kurzfristig denkender Trader.

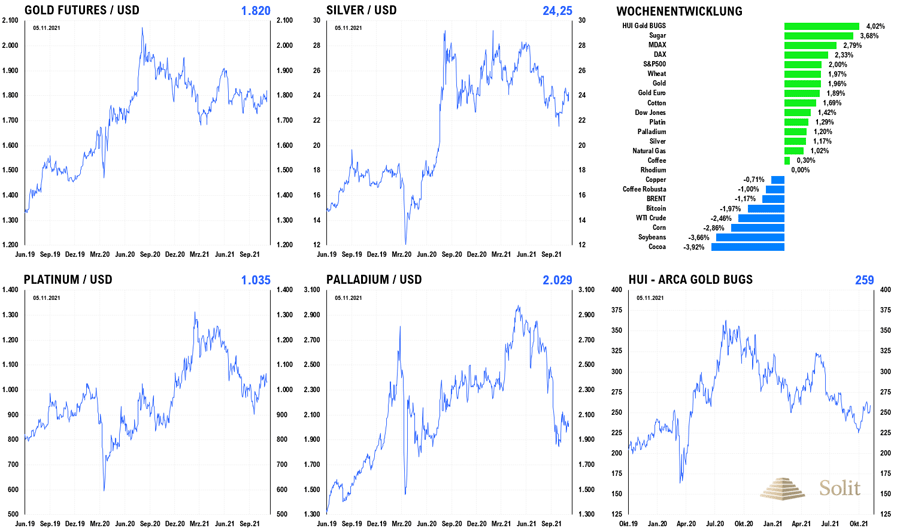

Am Mittwoch lieferte die US-Notenbank endlich die lang angekündigte Drosselung der Anleihenkäufe, das sogenannte "Tapering". Die wiederholte Ankündigung hatte in den letzten Monaten potenzielle Käufer vom Goldmarkt ferngehalten, denn ein Ende der lockeren Geldpolitik würde den fundamentalen Grund für weiter steigende Edelmetallpreise eliminieren, so die Logik kurzfristig denkender Trader.Nach dem Motto "Kaufe die Gerüchte und verkaufe die Fakten" fiel der Goldpreis im Vorfeld der US-Notenbanksitzung noch einmal auf 1.760 US-Dollar, um nach der Ankündigung des Taperings steil anzusteigen und die Woche mit einem Plus von 2 Prozent bei 1.818 US-Dollar zu beenden. Ein deutliches Plus verbuchten auch Silber (+1,2%), Platin (+1,3%) und Palladium (+1,2%), wobei der große Gewinner der Woche der HUI-Goldminenindex war, der um vier Prozent nach oben sprang.

Beginnend im November werden die Anleihenkäufe der US-Notenbank monatlich um 15 Mrd. US-Dollar reduziert werden und letztlich Mitte 2022 auslaufen. Diese Erwartung ist nun komplett eingepreist und jede Abweichung von diesem Plan wird mehr Inflation bedeuten und steigende Edelmetallpreise mit sich bringen.

Gold hielt sich sehr stark und die Goldminen waren die großen Gewinner in den letzten Handelswoche

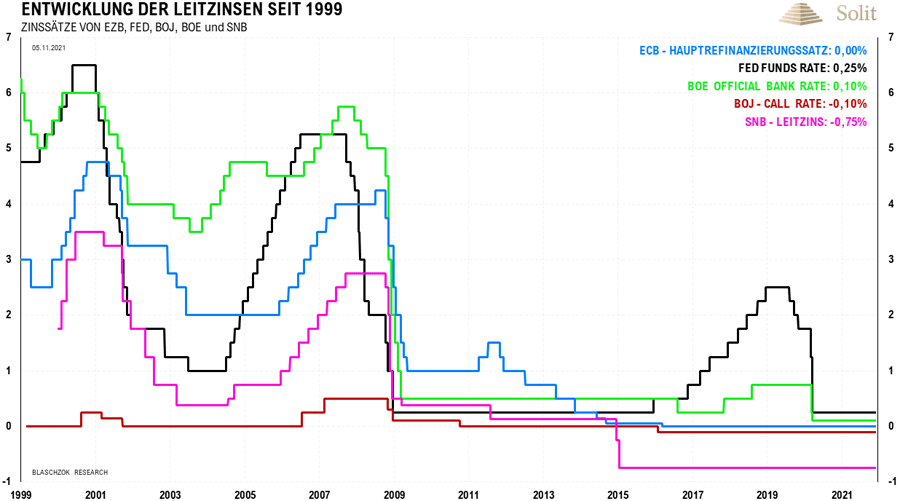

US-Notenbankchef Jerome Powell sagte in seiner Rede am Mittwoch, dass es zwar an der Zeit sei zu tapern, weil sich die Wirtschaft seit letztem Dezember gut erholt habe, doch sei es für eine Zinsanhebung zu früh, da die Vollbeschäftigung mit Bezug auf die angestrebte Arbeitslosenquote sowie Partizipationsrate noch nicht erreicht wurden.

Die Zinsen stiegen bereits in den vergangenen Monaten in Erwartung des Taperings an und sobald die US-Notenbank als Käufer der letzten Instanz gänzlich verschwindet, so wird niemand mehr diese Anleihen zu Nullzinsen halten wollen.

Die Zinsen werden nach oben schießen und die geldmengeninduzierte Konjunkturblüte vernichten, worauf die Arbeitslosigkeit wieder ansteigen wird. Um einen Crash am Anleihen- und Aktienmarkt zu verhindern, wird die FED gezwungen sein erneut am Anleihenmarkt zu intervenieren und den nun unaufhaltsamen Zinsanstieg zu managen. Eine Stagflation Die Märkte werden sukzessive realisieren, dass sich die Notenbanken in eine ausweglose Situation manövriert haben, worauf man mit mehr Inflation reagieren wird.

Powell konstatierte bereits in seiner Rede, dass man vorbereitet sei die Anleihenkäufe wieder zu erhöhen, wenn sich die wirtschaftlichen Aussichten verändern sollten. Man weiß natürlich, dass eine große Rezession unvermeidbar ist, da die Notenbanken diese durch ihre Politik der künstlich niedrigen Zinsen erst verursacht haben.

Ein Beispiel dafür war die Bank of England (BOE), die in der letzten Woche eine lang angekündigte Zinsanhebung nicht lieferte. Man verschob den Zinsschritt, da man vermeiden wolle, "die Wirtschaft durch übereilte Zinsschritte zu dämpfen".

Dies zeigt, wie kaputt die Volkswirtschaften aufgrund der planwirtschaftlichen Geld- und Fiskalpolitik seit Anfang der siebziger Jahre sind. Die Planwirtschaftler in London fürchten, dass ihre Blasenwirtschaft durch einen mikroskopisch kleinen Zinsschritt von 0,15 Prozent bereits platzen könnte. Die unausweichliche Zinswende ist längst da, wie ich in früheren Artikeln und Videos bereits erklärt habe. Mit ihr wird die größte Rezession der Geschichte ihren Anfang nehmen. Auf Jahrzehnte künstlich niedriger Zinsen werden inflationsinduziert historisch hohe Zinsen folgen.

Die Planwirtschaft hat den freien Markt in fast allen Bereichen zurückgedrängt

FED-Chef Powell betonte, dass die US-Notenbank für den mittelfristigen Preisauftrieb verantwortlich sei und ihr Job Preisstabilität sowie Vollbeschäftigung wäre. Diese Aussagen sind haarsträubender Unsinn, denn die Wahrheit ist das diametrale Gegenteil. Notenbanken sind aufgrund der Inflation, die sie erzeugen, die einzige Ursache dauerhafter Preissteigerungen, sowie der Entwertung des Geldes und der Ersparnisse. Hätte die FED Preisstabilität im Sinn, müsste sie sich selbst abschaffen.