Was treibt den Goldpreis an? (Teil 1)

11.12.2021 | Jan Nieuwenhuijs

Allgemein wird der Goldpreis in USD innerhalb der USA durch langfristige Inflationserwartungen und Zinsen festgelegt. Der Goldpreis in anderen Währungen hängt vom Wechselkurs zwischen der jeweiligen Währung und dem Dollar ab.

Allgemein wird der Goldpreis in USD innerhalb der USA durch langfristige Inflationserwartungen und Zinsen festgelegt. Der Goldpreis in anderen Währungen hängt vom Wechselkurs zwischen der jeweiligen Währung und dem Dollar ab.In einem vorherigen Artikel besprachen wir, wie der internationale Goldmarkt funktioniert und wie der Goldpreis durch institutionelles Angebot und Nachfrage festgelegt wird. In dieser Artikelreihe werden wir uns mit den wirtschaftlichen Variablen befassen, die Goldangebot und -nachfrage und somit den Goldpreis verändern. Um Ihnen kostbare Zeit zu sparen, werde ich diesen Artikel mit einer Zusammenfassung beginnen und einen historischen Hintergrund bereitstellen, um die Details der nachfolgenden Artikel zu erörtern.

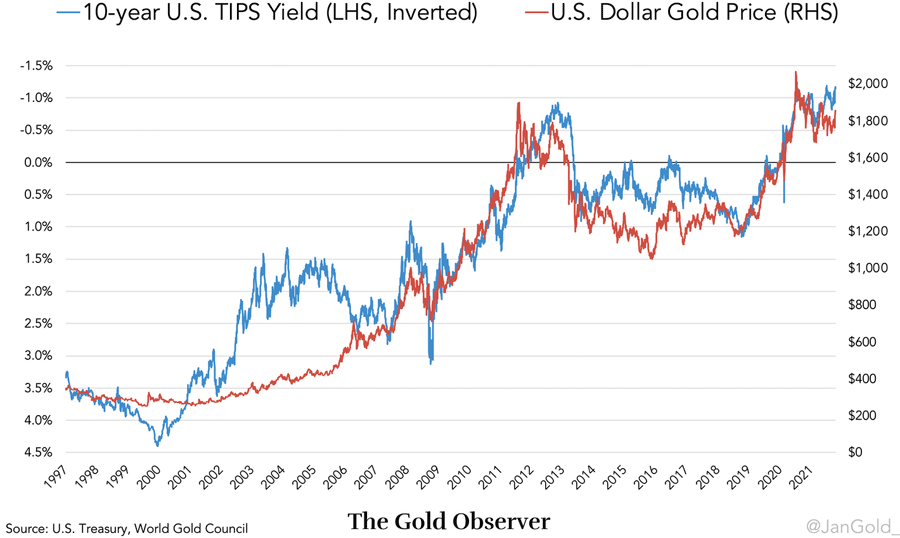

Meiner Ansicht nach ist es wichtig, die aktuellen Rahmenbedingungen zu verstehen; wenn auch nur, um deren Langlebigkeit in Frage zu stellen. Seit 2006 korreliert der USD-Goldpreis invers mit den (erwarteten) Realzinsen, die von den 10-jährigen TIPS abgeleitet werden; wie Sie im unteren Chart sehen können. Diese Korrelation ist das, was wir als die aktuellen Rahmenbedingungen bezeichnen.

Beachten Sie, dass die Achse der TIPS-Rate im obigen Chart invertiert ist, weil der Goldpreis steigt, wenn die TIPS-Rate fällt, und anders herum*. Grund dafür ist die Tatsache, dass es attraktiver wird, Gold zu halten, wenn die Realzinsen auf Staatsanleihen zurückgehen, weil Gold das einzige internationale Reserveasset ohne Gegenparteirisiko ist. Wenn die Realzinsen steigen, wird es weniger attraktiv Gold zu halten, weil Gold keine Rendite abwirft (wenn man es nicht verleiht).

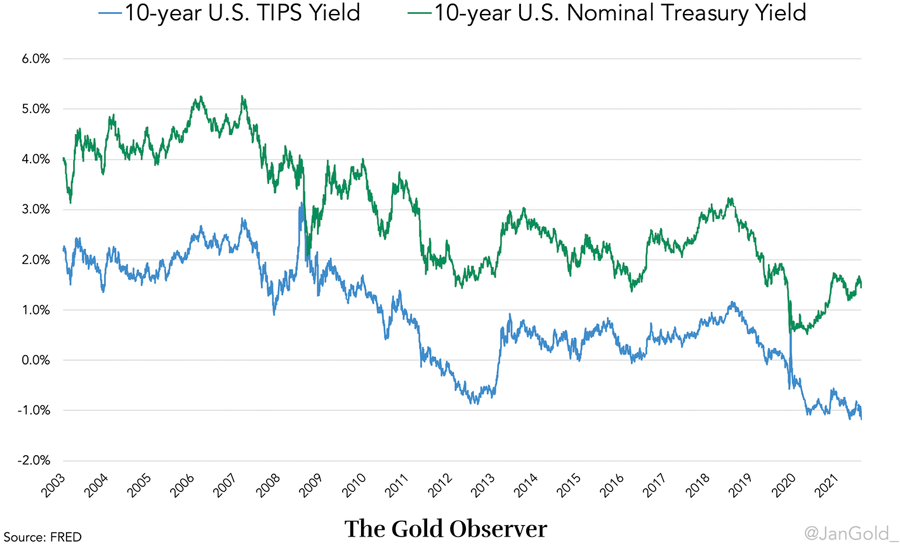

Die 10-jährige TIPS ist eine US-Staatsanleihe, die den Besitzer für Verbraucherpreisinflation (CPI) kompensiert. Wenn die TIPS-Rate beispielsweise bei 2% liegt und die Jahresinflation bei 3%, dann erhält der Besitzer der Anleihe 5% Zinsen (2% + 3%). Weil eine Korrektur hinzugefügt wird, wenn Zinsen und Kapital gezahlt werden, legt der Markt die TIPS-Rendite niedriger fest als die Rendite regulärer US-Staatsanleihen (nominale Staatsanleihen). Der Markt kauft praktisch TIPS-Anleihen, reduziert so deren Rendite, bis es dem Markt egal ist, ob er nun TIPS-Anleihen oder nominale Staatsanleihen hält; basierend auf Erwartungen der durchschnittlichen Inflation der nächsten 10 Jahre.

Der Unterschied zwischen der Rendite der 10-jährigen TIPS und der Rendite der nominalen 10-Jahresstaatsanleihe basiert demnach auf den Markterwartungen der durchschnittlichen Inflation der nächsten 10 Jahre. Diese marktbasierten Inflationserwartungen werden auch als Breakeven-Rate bezeichnet. Schlussfolgernd:

TIPS-Rendite = Staatsanleiherendite - Breakeven-Rate

Oder anders gesagt:

Erwartete Realzinsen = Staatsanleiherendite - Inflationserwartungen

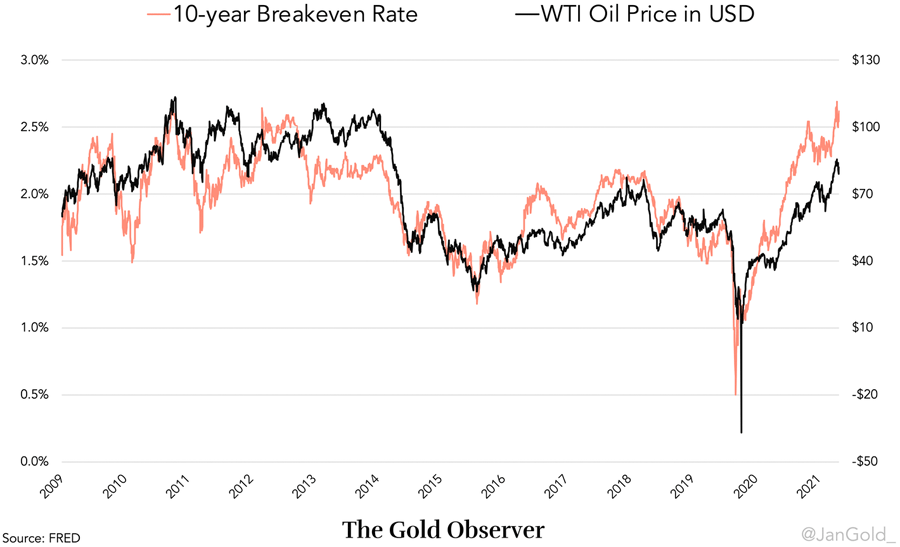

Für diejenigen, die es interessiert: Nach 2008 korrelierte die 10-jährige Breakeven-Rate enger mit dem Ölpreis. Da Energie das Lebensblut der Wirtschaft ist, wird ein Anstieg der Energiepreise zu höheren Preisen der Verbrauchergüter führen.