Kingston Resources Ltd.: Abschluss des Projektverkaufs

10.12.2021 | Hannes Huster

Kingston gab heute bekannt, dass man den Verkauf des Livingstone Projektes abgeschlossen hat: Link.

Kingston gab heute bekannt, dass man den Verkauf des Livingstone Projektes abgeschlossen hat: Link.Kingston Resources hat 2,5 Millionen AUD in Cash erhalten und 1 Million AUD in Aktien von Metal Bank. Weitere 6,5 Millionen AUD könnten kommen, stellt sich entsprechender Explorationserfolg ein:

Die Monetarisierung dieses Projektes war ein guter Schritt und der Verkaufspreis ebenso. Nun fokussiert sich das Unternehmen auf die zwei wichtigen Assets.

Zum einen die Fertigstellung der DFS und der ESIA für das Misima Goldprojekt in Papua-Neuguinea. Dort hat die Firma 3,8 Millionen Unzen Gold nachgewiesen und nach der starken Scoping-Studie wird nun die finale Machbarkeitsstudie fertiggestellt.

Parallel soll die Akquisition des Gold- und Kupferprojektes in Australien bis Ende Januar 2022 finalisiert werden.

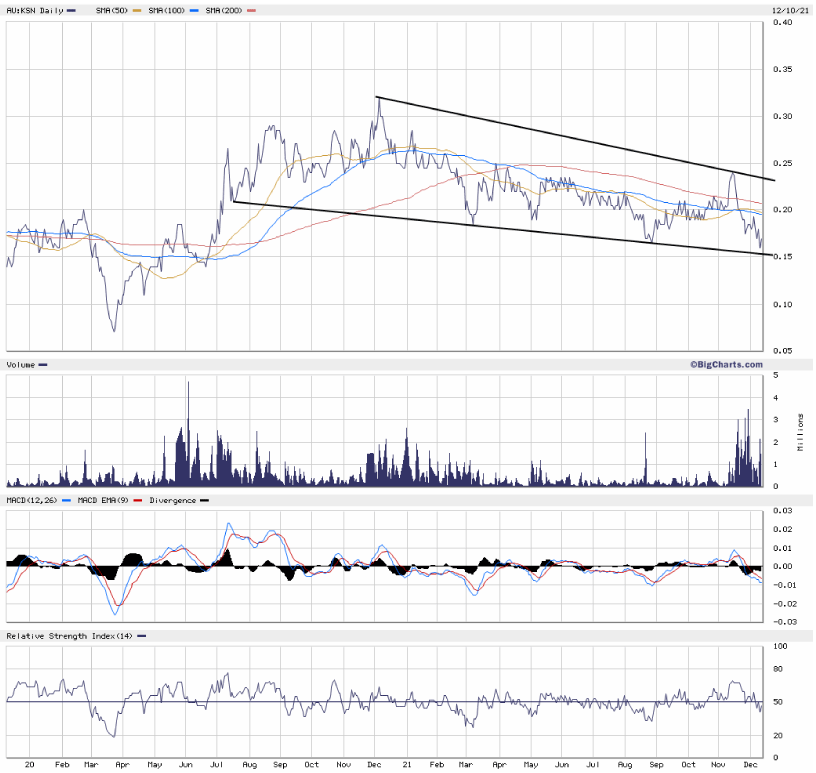

Die Aktionäre scheinen sich mit dieser neuen Strategie noch nicht recht angefreundet zu haben, doch das kann sich bei entsprechend positiven Produktionsdaten schnell ändern.

Laut meinen Gesprächen mit dem Vorstand war der Kauf der neuen Mine wohl überlegt und man hat die Produktionsaufnahme für viele Monate genau beobachtet.

Zudem will man die Wartezeit für den Genehmigungsprozess auf Misima so überbrücken und im Idealfall mit der neuen Mine in Australien guten Cash-Flow erwirtschaften, um dann Entwicklungskapital für Misima auf die Seite zu legen.

Klappt dies, dann wird der Markt den Kauf auch honorieren.

Vergessen sollten wir nicht, dass Misima eines der größten und noch nicht entwickelten Goldprojekte im Asia-Pazifik-Raum ist. Wenn sich ein Mid-Tier-Produzent dort vergrößern möchte, sehe ich hohe Chancen, dass Misima auf der Kaufliste auftaucht.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.