Die Inflation in Zahlen

22.12.2021 | John Mauldin

- Seite 3 -

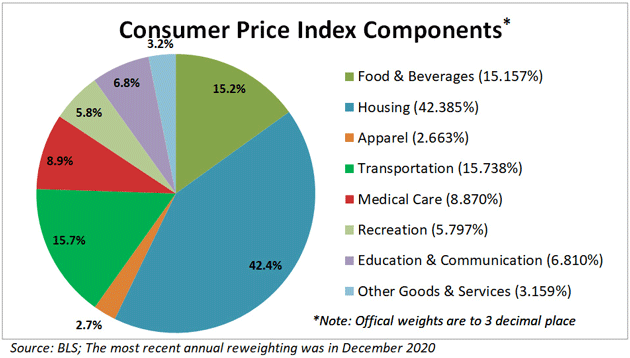

Diese Grafik von Doug Short bei Advisor Perspectives zeigt die Gewichtung der CPI-Komponenten:

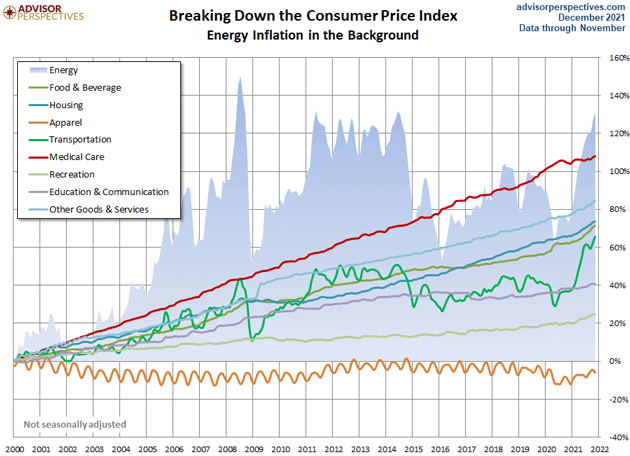

Ich zitiere Doug:

"Das BLS erfasst Energie als separaten Gesamtindex, dem in den letzten Jahren eine relative Bedeutung von 6,155 von 100 zugewiesen wurde. Mit anderen Worten: Uncle Sam berechnet die Inflation unter der Annahme, dass Energie in der einen oder anderen Form 6,2% der Gesamtausgaben ausmacht, wobei 2,8% auf Kraftstoffe für den Transport entfallen - vor allem Benzin (das in der Kategorie "Transport" enthalten ist). Das nächste Schaubild überlagert das stark schwankende Energieaggregat mit den acht Ausgabenkategorien. Man sieht sofort, wie sich die Energiekosten auf den Verkehr auswirken."

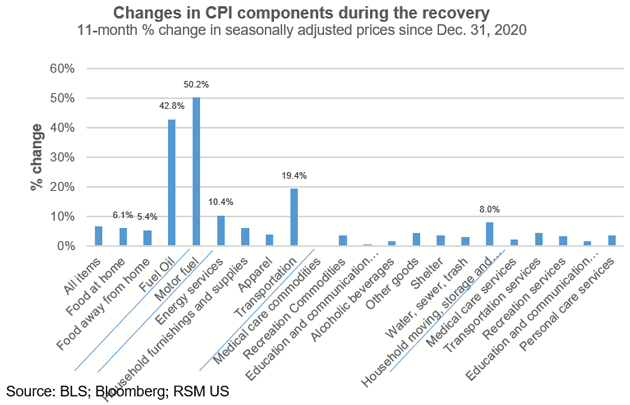

In fast jedem Sektor ist neben den direkten Kosten auch ein gewisser Anteil an Energiekosten enthalten. In der Regel werden diese Kosten in Form höherer (oder niedrigerer) Preise an den Verbraucher weitergegeben. Höhere Energiepreise wirken sich auf unterschiedliche Weise auf die Wirtschaft aus und tragen zur Inflationsspirale bei. Werfen Sie einen Blick auf die verschiedenen Komponenten der CPI-Inflation. Wie viele davon sind anfällig für eine straffere Geldpolitik, die ihren Inflationsbeitrag verringert? Einige, aber natürlich nicht alle. Eine Umkehr der Geldpolitik wird sich auf alles auswirken. Deshalb wird es viel Geschick und Glück erfordern, um die Wirtschaft zu einer sanften Landung und nicht in eine Rezession zu führen.

Straffung der Finanzpolitik

Wohin soll das alles führen? Wird die hohe Inflation bis ins Jahr 2022 anhalten? Ich denke leider ja. Aber es gibt ein paar Gründe, warum sie sich deutlich abschwächen könnte. Zum einen werden die Vorjahresvergleiche ab April oder so besser aussehen. Das bedeutet natürlich nicht, dass die Inflation tatsächlich niedriger ist. Es handelt sich lediglich um eine Wahrnehmung, aber auf die Wahrnehmung kommt es an. Die Überzeugung, dass sich die Inflation verschlechtert, motiviert das Verhalten, das die Inflation verursacht.

Außerdem wird in den nächsten Monaten ein großer Teil der Anreize verschwinden. In dieser Woche hat die Federal Reserve das Tempo des Taperings erhöht. Jerome Powell sagte, dass sie die Zinssätze nicht anheben werden, bis die Anleihekäufe auf null sinken, aber einige private Kreditgeber werden nicht so lange warten. Wir werden erleben, dass Kreditkarten- und andere variable Zinssätze steigen werden, lange bevor die Fed ihre eigenen Tagesgeldzinsen anhebt. Dies wird unmittelbare Auswirkungen auf die Liquidität der Verbraucher haben.

Auch der erweiterte Kindersteuerfreibetrag, der Millionen von Haushalten monatlich Hunderte von Dollar zukommen ließ, wird wahrscheinlich zum Jahresende auslaufen. Das Gleiche gilt für bestimmte Subventionen im Rahmen des Affordable Care Act, die in früheren Gesetzen ausgeweitet worden waren. Auch dies wird die Verbrauchernachfrage verringern.

Ich rechne nicht damit, dass die Inflation in absehbarer Zeit auf 2% zurückgeht. Wahrscheinlicher ist, dass sie sich bei 3%, vielleicht sogar bei 5% einpendeln wird, mit entsprechend höheren Zinssätzen. Die Fed könnte dies tolerieren, wenn die Realzinsen weiterhin niedrig oder sogar negativ bleiben könnten. Ich hoffe, dass sie das nicht tun, denn das wäre ein großer politischer Fehler, der zu einem noch bösartigeren Inflationszyklus und schließlich zu einer noch schwereren Rezession führen würde.

Jerome Powell wird irgendwann im Jahr 2022 eine sehr schwierige Entscheidung treffen müssen. Wird er weiterhin die Inflation bekämpfen, von der die große Mehrheit der amerikanischen Bürger betroffen ist, oder wird er sich eher um die Aktienkurse kümmern? Langfristig gesehen ist es die richtige Entscheidung, die Inflation zu bekämpfen und sich dann um den Aktienmarkt zu kümmern. Die Aktien werden sich mit der Zeit erholen. Wenn Powell sich weigert, die Inflation zu bekämpfen, wird er sowohl den Kampf gegen die Inflation als auch den Kampf gegen die Aktienmärkte verlieren. Aktien gedeihen nicht in inflationären Zeiten (vgl. die 70er Jahre).

© John Mauldin

www.mauldineconomics.com

Dieser Artikel wurde am 17. Dezember 2021 auf www.mauldineconomics.com veröffentlicht und exklusiv für GoldSeiten übersetzt.