Die EZB wird die Inflation nicht bekämpfen und Gold steigen

07.02.2022 | Markus Blaschzok

- Seite 2 -

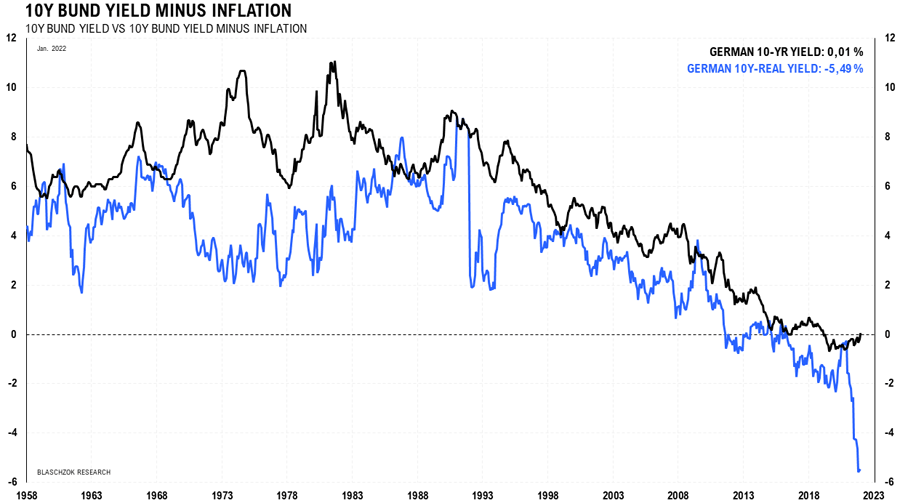

Insgesamt ist die Reaktion des Marktes auf die vermeintlich restriktive Geldpolitik mit einem Verkauf von Gold ein Fehler. Die Geldmenge, die in den letzten beiden Jahren ins System gespült wurde, hatte bisher einen relativ kleinen Einfluss auf die Konsumentenpreise. Bis das Geld über höhere Energie- und Rohstoffpreise letztlich auch in den Konsumentenpreise gänzlich ankommen wird, können weitere zwei bis drei Jahre vergehen. Eine Anhebung der Leitzinsen wird an dieser Abwertung der Kaufkraft des Euros nichts verändern. Aktuell bringen die zehnjährigen Bundesanleihen einen jährlichen Verlust von 5,5% und selbst eine Anhebung der Leitzinsen auf ein marktübliches Niveau von 10% würde an der kommenden Abwertung des Euros nichts ändern.

Der Bluff der Inflationsbekämpfung

Es ist zwar richtig, dass steigende Zinsen in einem freien Markt die Neuaufnahme von Schulden begrenzt, doch es ist ein weitverbreitetes Missverständnis, dass die Notenbank mit einer Anhebung der Leitzinsen das Inflationspotenzial bekämpfen könne, das sie durch das Drucken von Geld zuvor geschaffen hat. Es ist geschickte mediale Propaganda und die ständige Wiederholung dieser Falschaussage, wonach die EZB die Zinsen anheben würde, um die Inflation zu bekämpfen.

In Wahrheit ist es genau umgekehrt. Da sie die Inflation durch das Drucken von Geld aus dem Nichts erst erzeugt hat, fordert der Markt nun einen Inflationsausgleich in Form höherer Zinsen und die Notenbank muss letztlich dieser Forderung nachgeben und die Zinsen anheben. Mit Inflationsbekämpfung hat das absolut nichts zu tun.

10-jährige Bundesanleihen erzielen aktuell einen inflationsbereinigten Verlust von 5,5% pro Jahr

Der einzig mögliche Weg, um den weiteren Anstieg der Konsumentenpreise zu bekämpfen oder rückgängig zu machen, wäre die Extraktion der Liquidität, die die EZB in den letzten beiden Jahren in das System gepumpt hat. Sie hatte ihre Bilanzsumme auf 9,6 Billionen Euro verdoppelt, während die Schulden weltweit angestiegen sind. Die US-Staatsschulden haben letzte Woche erstmals die Schallmauer von 30 Billionen US-Dollar überschritten! Die zehn Jahre nach der Immobilien- und Kreditkrise von 2008 haben gezeigt, dass weder die FED noch die EZB jemals nennenswert die Liquidität, die sie aus dem Nichts geschaffen und in das Geldsystem pumpte, wieder entzogen hat.

Daher liegen die Investoren, die aktuell Gold verkaufen, weil sie glauben, der Preis könne nicht weiter steigen, völlig falsch. Im Gegenteil werden die Konsumentenpreise weiter steigen und mit ihnen die Zinsen, während die Realwirtschaft in eine Rezession abgleiten wird, worauf die Notenbanken früher oder später wieder mit dem Drucken von Geld reagieren müssen. Die real negativen Zinsen werden den Haltern von Staatsanleihen große reale Verluste bringen und die Aktienmärkte immer weiter unter Druck. Die westlichen Volkswirtschaften sind in der Stagflation gefangen, die uns bis zum Ende der Dekade begleiten wird. Nutzen Sie daher jeden Rücksetzer, um Ihre Goldbestände weiter aufzubauen!

Technische Analyse zu Gold: Wurde der Goldpreis vor der Notenbanksitzung manipuliert?

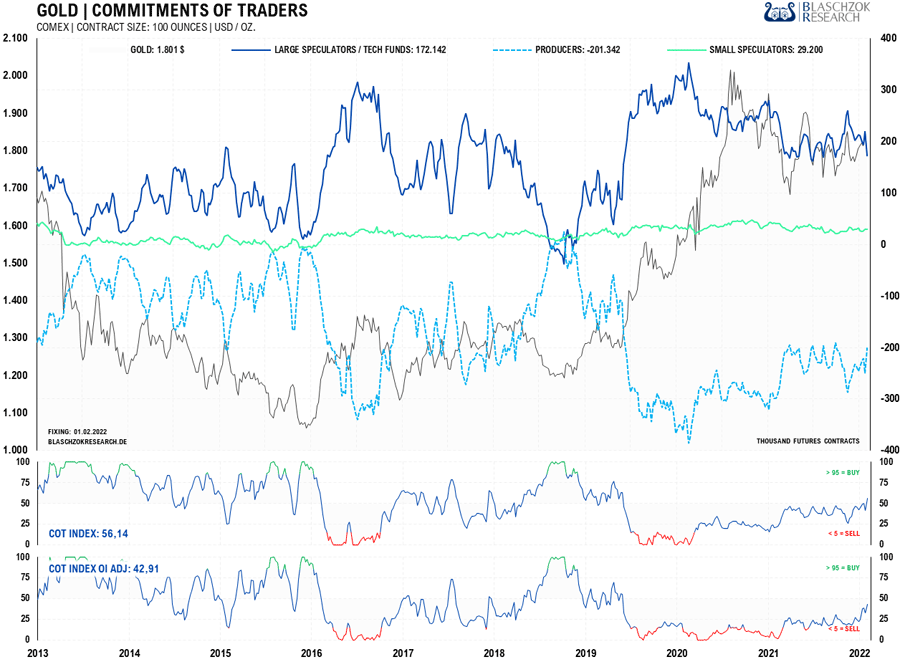

Terminmarkt: COT-Report vom 04.02.2022

Der neueste COT-Report wurde am Freitag um 21:30 Uhr seitens der US-Terminmarktaufsicht veröffentlicht mit dem Stichtag des 1. Februar. Premium Abonnenten erhielten noch vor Handelsschluss ein Blitzupdate mit Analysen zu Gold, Silber, Platin und Palladium. Dieser neue Report hatte es in sich und deutet auf einen kleinen Sturm hin, der kurzfristig noch einmal über den Gold- und Silbermarkt hinwegfegen könnte.

Der Goldpreis fiel um 46 US-Dollar zur Vorwoche, während die aggregierte Positionierung der Spekulanten um 48 Tsd. Kontrakte abgebaut wurde, was an sich bereits eine Schwäche zur Vorwoche und zum Vormonat zeigt. Zu dieser Schwäche kommt jedoch noch eine Eindeckung bei den BIG4 in Höhe von 4 Tagen der Weltproduktion dazu. Ohne diese Eindeckungen der BIG4, wäre Gold noch tiefer gefallen nach der FED-Sitzung in der letzten Woche. Die Manipulatoren haben also die Verkaufspanik nach der FED-Sitzung genutzt, um ihre nackte Shortposition wieder zu verringern.

In der Woche vor dem FED-Zinsentscheid hatte man den Goldpreis mit 8 Tagen der Weltproduktion ausgebremst, nachdem der Goldpreis über 1.835 US-Dollar gestiegen war, um einen weiteren Anstieg zu verhindern. Nach der hawkischen Rede von Jerome Powell wurde die Schwäche genutzt, um die Shortposition mit einem Profit wieder teilweise zu schließen. Dies ist ein typisches Muster, wenn weitere Korrekturen bevorstehen, von denen wir nun ausgehen müssen.

Langfristig gesehen, ist die Shortposition bei den BIG4 insgesamt relativ gering, was eher ein Indiz für ein nahendes Tief einer Korrektur oder eine Bodenbildung ist. Ein Rücksetzer auf 1.680$ wäre jedoch noch einmal möglich, doch mehr Korrekturpotenzial sehen wir aktuell nicht.

Die Aussicht steigender Zinsen und eine geplante Reduzierung der Notenbankbilanz belasten den Goldpreis weiter. Es scheint, als würde man nun doch noch die Möglichkeit nutzen, um auf den Preis zu klopfen.

Die Terminmarktdaten für Gold sind weiterhin im neutralen Bereich