Sovereign Metals Ltd.: Hervorragende Scoping-Studie

16.06.2022 | Hannes Huster

Sovereign veröffentlichte heute die neue Scoping-Studie für das Kasiya Rutil- und Grafitprojekt: Link. Kasiya ist ein Weltklasse-Projekt und dies wurde heute mit der neuen Studie unterstrichen!

Sovereign veröffentlichte heute die neue Scoping-Studie für das Kasiya Rutil- und Grafitprojekt: Link. Kasiya ist ein Weltklasse-Projekt und dies wurde heute mit der neuen Studie unterstrichen!

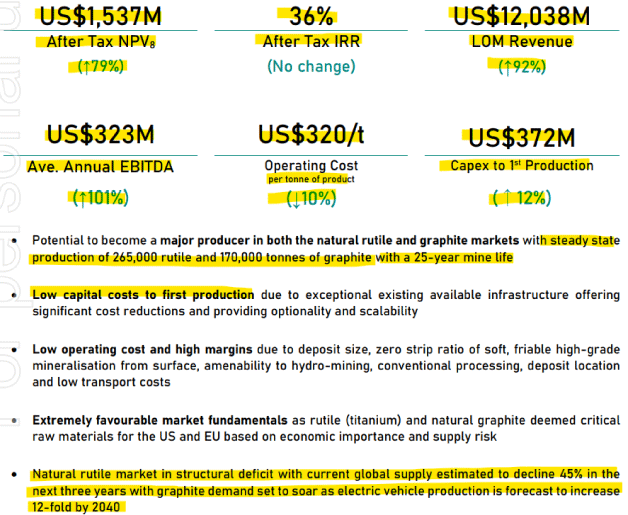

• Der NPV nach Steuern wurde um 79% auf 1,53 Milliarden USD gesteigert

• Der IRR nach Steuern weiterhin bei starken 36%

• 25 Jahre Minenleben sichergestellt mit einem voraussichtlichen Umsatz von über 12 Milliarden USD

• Das durchschnittliche jährliche EBITDA konnte um mehr als 100% auf 323 Millionen USD gesteigert werden

• Die Abbaukosten pro Tonne um 10% auf 320 USD reduziert werden

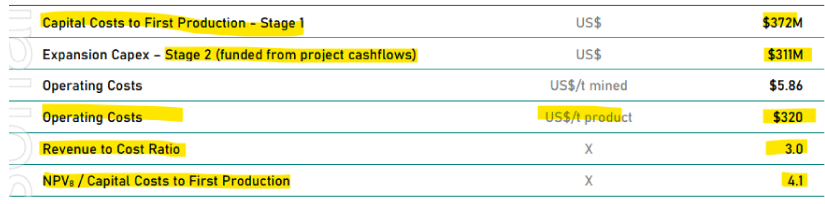

• Die Capex zur ersten Produktion liegen bei 372 Millionen USD nur 12% über der ersten Studie

Diese neue Studie bestätigt KASIYA in der Weltspitze der Rutil- und Grafit-Unternehmen.

Das Unternehmen hat sich zudem dazu entschieden, die Preisannahmen konservativ zu gestalten, was bei den oben angeführten Eckdaten entsprechend viel Luft nach oben lässt. Der Rutil-Preis wurde mit 1.254 USD je Tonne kalkuliert, der Spot-Preis liegt aktuell bei über 2.200 USD. Für das Grafit hat man 1.085 USD Verkaufspreis kalkuliert, der Spot-Preis bei 1.223 USD:

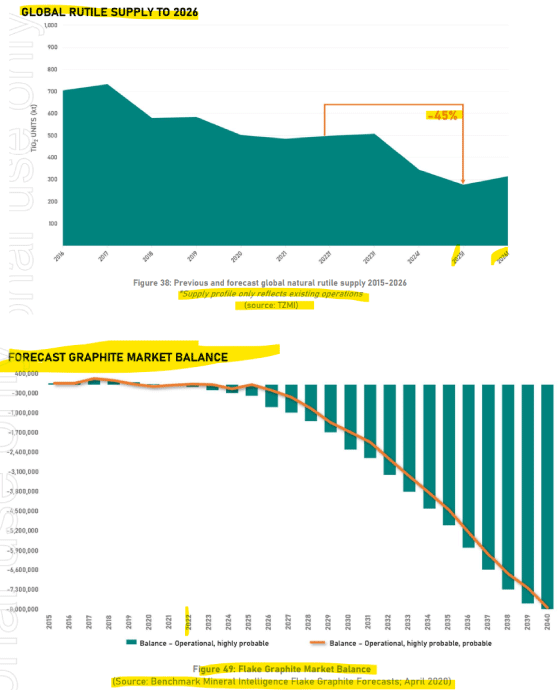

In den nächsten 3 Jahren, wird das Rutil-Angebot im Markt laut dem Research-Institut TZMI um 45% fallen und die Grafit-Nachfrage sollte sich in den nächsten Jahren vervielfachen und es soll ein riesiges Defizit geben.

Pro Jahr kann Sovereign Metals 265.000 Tonnen Rutil produzieren und 170.000 Tonnen Grafit. Die Berechnungen wurden zunächst auf ein Minenleben von 25 Jahren durchgeführt, wobei dieses auf Basis der vorhandenen Vorkommen deutlich länger ist.

Ein derart riesiges und langlebiges Projekt für eine anfängliche Capex von nur 372 Millionen USD findet man selten. Unter 500 Millionen USD gibt es kaum vergleichbare Tier-1 Projekte, meist gehen die anfänglichen Investitionen eher in Richtung von 1 Milliarde USD! Die Bewertungskennzahlen sprechen für sich. Das Verhältnis vom NPV zur Capex liegt bei über 4 und selbst wenn wir Kostenüberschreitungen entsprechend kalkulieren, wäre dies für einen Übernehmer ein gefundenes Fressen:

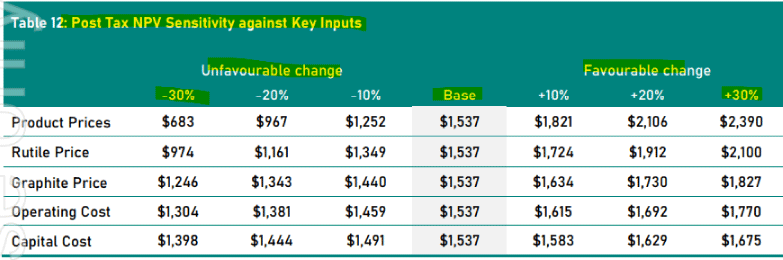

Die folgende Grafik zeigt, wie sich der NPV nach Steuern bei steigenden bzw. fallenden Preisen verändern würde. Was wir hier sehen ist eine Robustheit des Projektes, auch wenn die Preise um 20% oder 30% fallen sollten:

Ein Artikel, der heute auf Mining-News veröffentlicht wurde:

Attraktive Finanzkennzahlen für Sovereigns Rutil-Graphit-Projekt

Nun, es ist schwer zu behaupten, dass die Scoping-Zahlen für Sovereign Metals bei seinem Rutil-Graphit-Projekt Kasiya in Malawi nicht sehr attraktiv aussehen. Beispiel A: Anfängliche Investitionen in Höhe von 372 Millionen US-Dollar ermöglichen dem Unternehmen den Start eines Rutil-Graphit-Projekts mit einem Nettogegenwartswert von 1,54 Milliarden US-Dollar.

Der durchschnittliche Jahresgewinn wird auf 323 Millionen Dollar geschätzt. Die Zahlen basieren auf "konservativen Rohstoffpreisschätzungen", wobei ein langfristiger Rutilpreis von 1254 $/t gegenüber dem aktuellen Spotpreis von plus 2200 $/t und ein langfristiger Naturgraphitkorbpreis von 1085 $/t gegenüber dem aktuellen entsprechenden Spotpreis von 1223 $/t zugrunde gelegt werden.

Laut Sovereign befindet sich der Markt für Naturrutil "in einem strukturellen Defizit, da das derzeitige weltweite Angebot in den nächsten drei Jahren schätzungsweise um 45 % zurückgehen wird", während die Graphitnachfrage "mit der prognostizierten Verzwölffachung der Produktion von Elektrofahrzeugen bis 2040 in die Höhe schnellen wird".

Bei Kasiya wird von einer stabilen Produktion von 265.000 t Rutil und 170.000 t Graphit bei einer Lebensdauer der Mine von 25 Jahren ausgegangen. An der ESG-Front gibt es weitere Pluspunkte: Kasiya wird die CO2-Emissionen sowohl für Rutil als auch für Graphit im Vergleich zu den derzeitigen Alternativen erheblich reduzieren, einschließlich einer erheblichen Reduzierung der Scope-3-Emissionen für die Pigmentproduktion aus Rutil im Vergleich zu alternativen Rohstoffen".

Darüber hinaus wird der überwiegende Teil des Stroms für den geplanten Bergbaubetrieb in Kasiya durch erneuerbare Wasserkraft und Solarenergie bereitgestellt, wodurch die Mine selbst einen sehr geringen CO2-Fußabdruck aufweist".

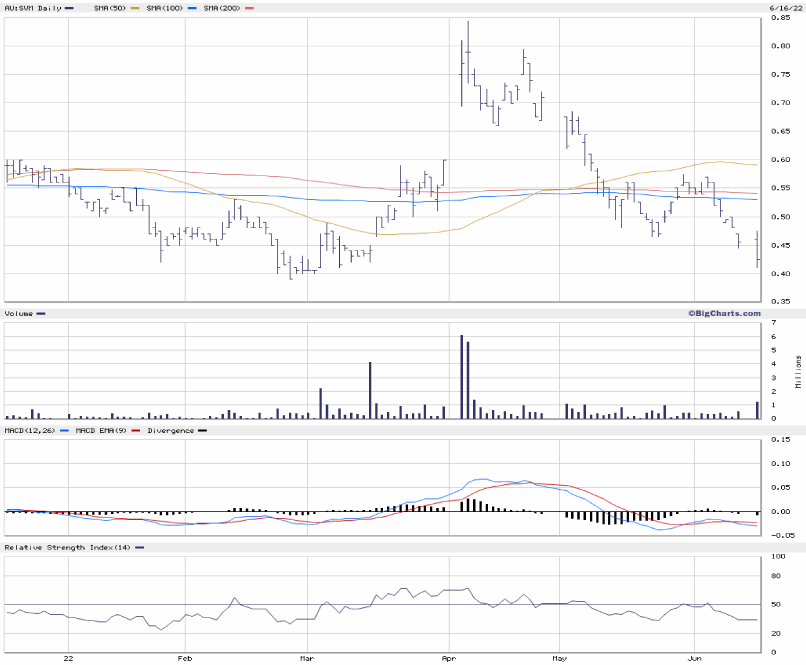

Sovereign hat im vergangenen Monat 15 Mio. AUD bei institutionellen Anlegern aufgenommen und die neuen Aktien zu einem Preis von 67c pro Stück gezeichnet. Nach den marktweiten Verkäufen der letzten Zeit fielen die Aktien von Sovereign im Morgenhandel um 3,3 % auf 44c, womit das Unternehmen mit 204 Mio. $ bewertet wird.

Fazit:

Die Studie von Sovereign wurde mit den besten Consultants der Branche erstellt (siehe Seite 16), was nicht nur mir, sondern auch potenziellen Käufern Vertrauen in die Daten gibt.

Die Eckdaten mit einem aktuellen NPV von über 1,5 Milliarden USD (>2,1 Milliarden AUD) zeigen die massive Unterbewertung der Firma. Die Capex ist machbar und ist trotz der massiven Steigerungen bei NPV, EBITDA und Umsatz nur leicht gestiegen.

Die Reaktion heute an der australischen Börse ist schwachsinnig und hängt damit zusammen, dass die Aktie in den vergangenen drei sehr schwachen Handelstagen ausgesetzt war. Das Tax-Loss-Selling in Australien bis Ende Juni belastet, was smarten Anlegern eine nicht erwartete Chance bietet. Bei einem NPV von 2,1 Milliarden AUD und einem Börsenwert von rund 200 Millionen AUD sehen wir ein massives Bewertungs-GAP.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.