Karora Resources Quartalszahlen und PEA für das Nickelvorkommen

15.08.2022 | Hannes Huster

Am Freitag, vor Börseneröffnung in Kanada, legte Karora die Quartalszahlen per Ende Juni vor (Link), sowie die Daten der PEA (kanadische Version der Scoping-Studie) für das Nickel-Vorkommen in der Beta Hunt Mine: Link.

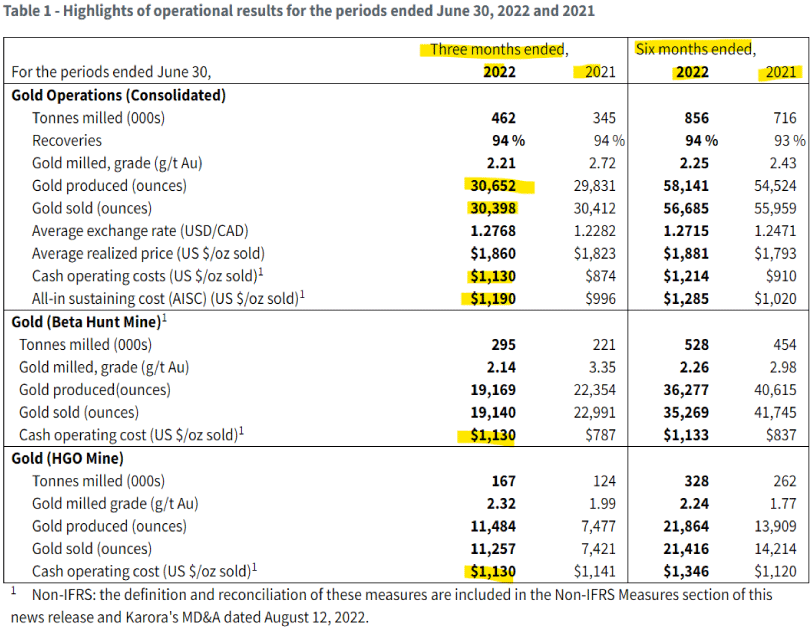

Am Freitag, vor Börseneröffnung in Kanada, legte Karora die Quartalszahlen per Ende Juni vor (Link), sowie die Daten der PEA (kanadische Version der Scoping-Studie) für das Nickel-Vorkommen in der Beta Hunt Mine: Link.Mit einer Rekordproduktion von 30.652 Unzen liegt Karora Resources sehr gut im Plan, die Prognosen für das Gesamtjahr zu erreichen. Die AISC für das 2. Quartal lagen bei 1.190 USD, was eine schöne Verbesserung zum 1. Quartal 2022 (1.396 USD) war. Im Vergleich zum 1. Quartal 2021 eine Kostensteigerung, was aber angesichts der Inflation zu erwarten war.

Für das erste Halbjahr liegt man nun bei 58.141 Unzen Gold zu AISC von 1.285 USD:

Das Management hat die Prognose für das Gesamtjahr etwas verfeinert. Die untere Spanne der Vorhersage wurde angehoben. Statt 110.000 - 135.000 Unzen geht man nun von 120.000 - 135.000 Unzen für das laufende Jahr aus. Die Kostenprognose wurde aber ebenfalls angepasst. Die sehr niedrigen Ziele von 950 - 1.050 USD musste man einkassieren und geht nun von AISC bei 1.100 - 1.200 USD aus.

Im zweiten Halbjahr müssten wir also mindestens 60.000 Unzen sehen und Kosten in etwa auf dem Niveau des zweiten Quartals.

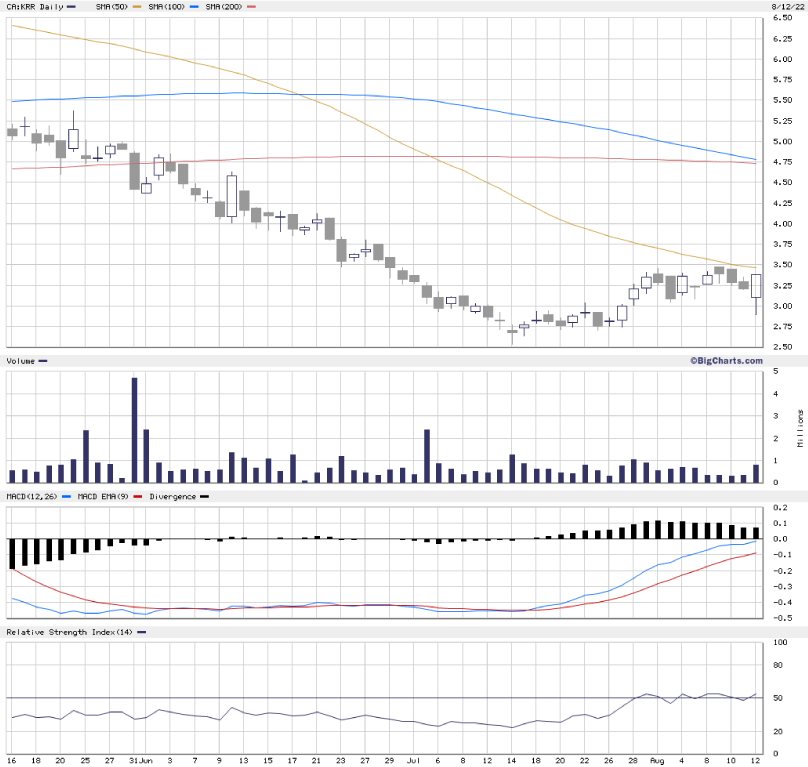

Die Firma hat im Quartal wieder viel in die Minen investiert und ich war etwas erleichtert, als ich die Zahlen gesehen habe. Der Rückgang der AISC im Vergleich zum 1. Quartal war erfreulich.

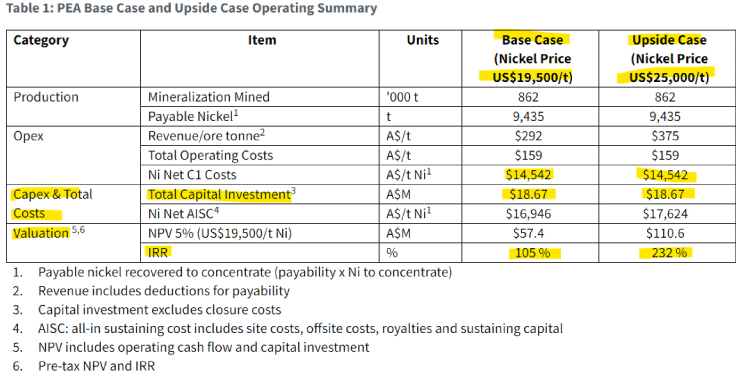

Dann hat Karora noch die Resultate der PEA für die Nickelvorkommen in der Beta Hunt Mine veröffentlicht.

Bei einem Nickel-Preis von 19.500 USD je Tonne (aktuell 22.650 USD) zeigt die PEA einen IRR von 105% an, was bedeutet, dass man die Investition von 18,67 Millionen AUD innerhalb eines Jahres wieder einspielen würde.

Im "Upside-Case", mit einem Nickelpreis von 25.000 USD, würde der IRR auf 232% springen (Rückzahlung innerhalb von weniger als 6 Monaten). Knapp 9.500 Tonnen Nickel zu AISC von rund 17.000 AUD (ca. 12.000) könnte man auf Beta Hunt zusätzlich abbauen.

Fazit:

Die zusätzliche Nickelproduktion erscheint als "No brainer", da die Investitionen sehr überschaubar sind und man das Nickel recht einfach über die bestehende Infrastruktur in der Mine mit etwas mehr Equipment und Personal zusätzlich aus der Mine schaffen könnte. Aufbereitet wird das Erz dann in der benachbarten Anlage von BHP.

Die Quartalszahlen waren okay und natürlich muss auch Karora versuchen, die Kosten auf diesen Niveaus zu festigen und den Rotstift entsprechend ansetzen. Der zweite Tunnel in den Beta Hunt Mine soll weiterhin im Zeit- und Kostenrahmen liegen und im 1. Quartal 2023 fertiggestellt werden.

Insgesamt also Zahlen mit denen man zufrieden sein kann.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.