Die Tage der extremen Goldvolatilität: 1970 bis heute

07.12.2022 | Mark J. Lundeen

- Seite 4 -

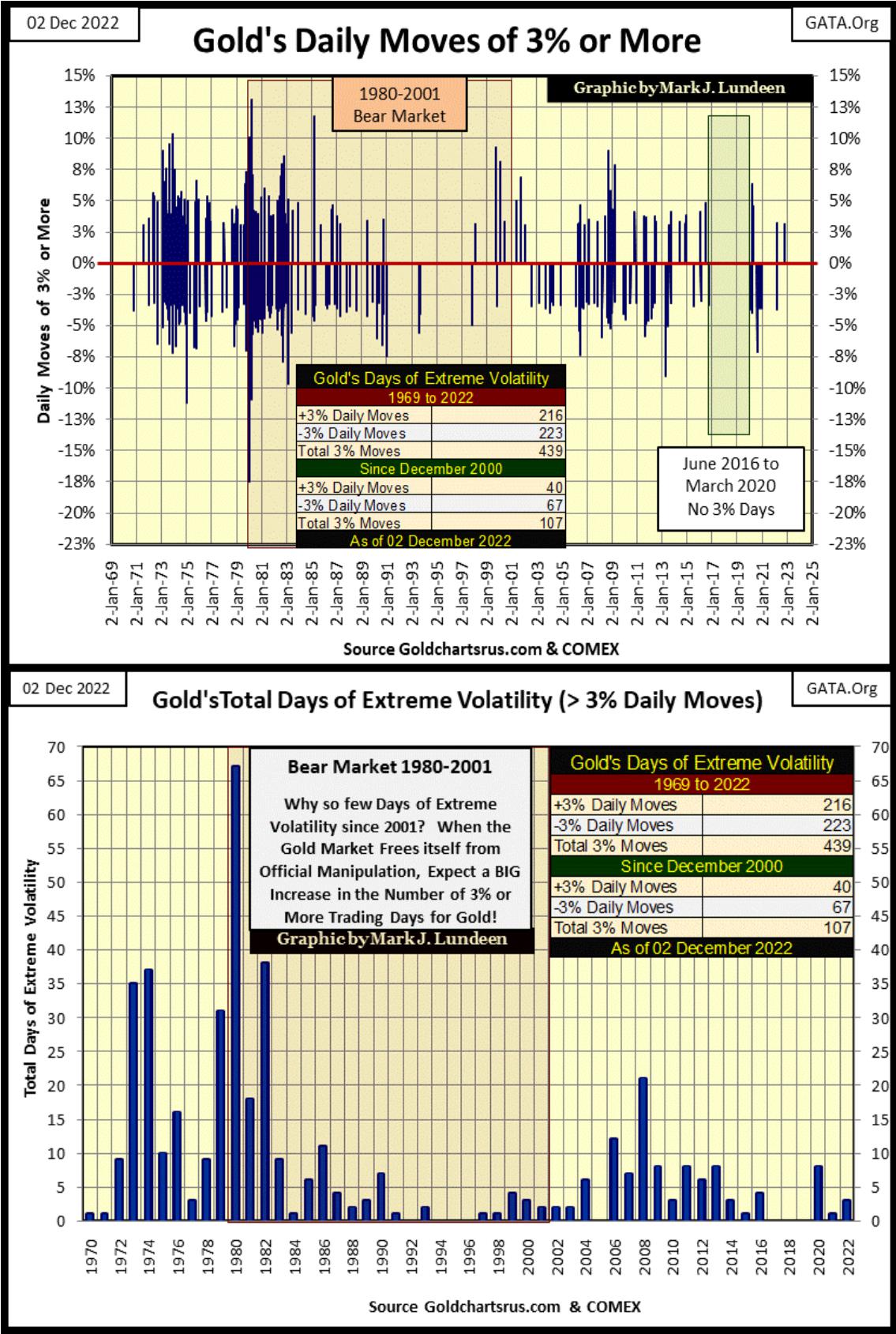

Dann sollte ich mir vielleicht ein Rückgrat wachsen lassen und den Goldmarkt seit 1969 etwas genauer unter die Lupe nehmen. Wie bei der Untersuchung der Tage mit extremer Volatilität, die bei Gold 3%-Tage sind, also Tage, an denen der Goldpreis um 3% oder mehr gegenüber dem Schlusskurs des Vortags steigt oder fällt. Wie die 2%-Tage für den Dow Jones sind auch die 3%-Tage für Gold ein Schwellenwert. So wird eine 5%ige Tagesbewegung (nach oben oder unten) bei Gold in diesem und allen künftigen Artikeln als 3%-Tag betrachtet.Gold gilt nach wie vor als volatiler Markt, aber seit 1982 ist ein Großteil der Volatilität des Goldes verschwunden, wie aus dem nachstehenden Chart hervorgeht. Was ist passiert? Ich gebe den "politischen Entscheidungsträgern" die Schuld an der seit 1982 anhaltenden Volatilität, da sie sich voll und ganz dafür einsetzten, dass ihre monetäre Inflation Blasen in den Aktien- und Anleihebewertungen aufbläst - und nicht in den Gold- und Silberpreisen oder den Bewertungen von Bergbauaktien. Ich bin kein Experte auf diesem Gebiet, aber das ist meine Meinung, und ich glaube, dass die Marktgeschichte diese Meinung zu gegebener Zeit bestätigen wird.

Wann wurde der XAU erstmals gehandelt? Im Dezember 1983. Das könnte im weiteren Verlauf eine interessante Tatsache werden. Vor 1983 lag der Goldpreis an 3%-Tagen nicht nur häufig bei diesem Wert, sondern auch häufig über 5%.

Etwas, das es seit 1983 nicht mehr gab. Was geschah also? Das US-Finanzministerium hob im August 1971 die Bretton-Woods-Goldbindung für 35 Dollar auf und begann, seine Geldpolitik zur Inflationierung zu intensivieren. Zu Beginn der 1980er Jahre lagen die Anleiherenditen durchweg im zweistelligen Bereich, ebenso wie die Verbraucherpreisinflation. Es ist heute kaum zu glauben, aber als die Volatilität des Goldmarktes an 3 Tagen häufig über 5% betrug, war der Aktienmarkt ein Kinderspiel.

Hier ist eine Anzeige von Barron's für Investitionen in Rohstoffe in den 1970er Jahren, in der darauf hingewiesen wird, dass Investitionen in den Aktienmarkt eine Möglichkeit sind, um alt zu werden, und keine besonders kluge. Warum also nicht mit Sojabohnen und Kupferkontrakten spekulieren? Und die Anzeige hatte Recht - damals in den 1970er Jahren.

Doch als 1982 der Bullenmarkt an den Aktien- und Anleihemärkten begann und die Verbraucherpreisinflation zurückging, verschwand die extreme Marktvolatilität bald vom Goldmarkt. Der zweite Bullenmarkt für Gold nach August 1971 begann 2001 und war nicht so volatil wie der erste Bullenmarkt für Gold. Aber nach 1983, als der Goldmarkt eine extreme Volatilität erlebte, konnte dies zu einer Panik auf den höchsten Ebenen des Zentralbankwesens führen, wie es im August 1999 der Fall war, wie Chris Powell von GATA in dem unten stehenden Zitat berichtet.

"Wie blickten in den Abgrund, wenn der Goldpreis weiter anstieg. Ein weiterer Anstieg hätte ein oder mehrere Handelshäuser in den Ruin getrieben, was wiederum alle anderen in den Ruin hätte treiben können. Deshalb mussten die Zentralbanken den Goldpreis um jeden Preis dämpfen, ihn steuern. Es war sehr schwierig, den Goldpreis unter Kontrolle zu bringen, aber jetzt ist es uns gelungen. Die US-Notenbank war sehr aktiv bei der Senkung des Goldpreises. Das Gleiche gilt für das Vereinigte Königreich." - Eddie George, Gouverneur der Bank von England und Direktor der BIZ (Kommentare zum Anstieg des Goldpreises im August 1999)

Die Zentralbanken und auch die US-Notenbank steuern also den Goldpreis. Und sie halten den Goldpreis so niedrig, wie sie ihn halten können. Wie lange tun sie das schon? Wenn man sich die Tage der extremen Volatilität des Goldpreises im nachstehenden Chart ansieht, würde ich sagen, dass der Goldmarkt seit 1982, also nicht lange vor Beginn des XAU-Handels, keine häufigen 3%-Tage mehr erlebte.

Der obige Chart enthält dieselben Daten wie der obere Chart der obigen Grafik, zeigt aber eine Zählung der 3%-Tage des Goldpreises im Jahr. Der obige Chart ist eine hervorragende Darstellung der Volatilitätsunterschiede zwischen den beiden Goldbullenmärkten: dem Bullenmarkt von 1970 bis 1980 und dem Goldbullenmarkt von 2001 bis heute. Nach 1982 hat sich der Goldmarkt in Bezug auf die tägliche Volatilität stark verändert, und ich zeige mit dem Finger auf das Zentralbankkartell, das dafür verantwortlich ist.

Im aktuellen Goldbullenmarkt nach 2001 war das Jahr 2008 das Jahr mit der extremsten Volatilität für Gold, das Jahr, in dem die Subprime-Hypothekenblase zu einer Krise der Zentralbanken wurde. Das war kein Zufall.

Hier ist der Stufensummenchart von Gold. Was die Bärenbox angeht, so bin ich dabei, sie zu schließen, da ich denke, dass sie so gut wie ausgereizt ist. Gold erreichte im vergangenen März seinen Höchststand und begann zu fallen, während seine Stufensumme in den folgenden vier Monaten weiter anstieg. Jetzt, im Dezember, hat Gold seit September zugelegt, während seine Stufensumme weiter nach unten ging; das ist es, was eine Bullenbox ausmacht.

Es ist nie einfach und eindeutig, aber es scheint, dass die Tage dieser Bärenbox gezählt sind. Ich werde noch ein paar Wochen abwarten, um zu sehen, was noch passieren wird, aber es wird nicht so dramatisch sein wie die Bärenbox von August 2011 bis Mai 2014, die ebenfalls im Chart unten zu sehen ist.