Das Jahr der Pause

11.01.2023 | John Mauldin

"Jeder neue Anfang kommt vom Ende eines anderen Anfangs." - Seneca, der Ältere

"Jeder neue Anfang kommt vom Ende eines anderen Anfangs." - Seneca, der Ältere"Demokratie ist die Theorie, dass das gemeine Volk weiß, was es will und es verdient, es gut und hart zu bekommen." - H.L. Mencken

Willkommen im Jahr 2023. Es ist Prognosesaison an der Wall Street, die Zeit, in der uns jeder sagt, was wir für das neue Jahr erwarten können. Wissen sie es wirklich? Nein, natürlich nicht. Die Prognostiker wissen es nicht, die Anleger wissen, dass sie es nicht wissen, und doch machen wir alle diese Übung mit. Es ist schon etwas seltsam, wenn man darüber nachdenkt. Ich denke, dass es sich dabei größtenteils um einen Bestätigungseffekt handelt. Wir wollen eine Prognose finden, die mit dem übereinstimmt, was wir bereits tun.

Das Gleiche passiert im Sport. Keiner weiß, wer den Super Bowl gewinnen wird. Menschen können Meinungen haben. Experten können fundierte Meinungen haben, weil sie die Spieler, die Strategie usw. der einzelnen Mannschaften kennen. Aber es können so viele zufällige Faktoren dazwischenkommen, dass sie alle nur Meinungen sind. Dennoch haben diese Meinungen in Las Vegas einen realen Wert, denn die Kasinos legen eine "Linie" fest, gegen die man auf das Ergebnis wetten kann. Diese Linie wird sich ändern, wenn die Wettenden/Spieler ihre Entscheidungen treffen. Die Sportwettenanbieter passen sich wie die Wall Street an, um sicherzustellen, dass sie Geld verdienen.

Das ist der springende Punkt. Wir brauchen nicht so sehr Gewissheit, sondern vielmehr eine Basis, einen Bezugspunkt, an dem wir unsere Entscheidungen ausrichten können. Beim Investieren geht es um Risiko. Wie viel Risiko wir eingehen sollten und in welche Richtung, ist ein Kontinuum, keine Ja/Nein-Entscheidung. Mit anderen Worten: Prognosen können nützlich sein, auch wenn sie nicht zutreffen.

Anstelle einer langen Liste werde ich Ihnen einige spezifische Vorhersagen nennen, in die ich ziemlich großes Vertrauen habe, und dann einige andere Möglichkeiten prüfen, die sich daraus ergeben. Betrachten Sie dies also nicht als Prognose, sondern als eine Art Beobachtungsliste. Ich möchte, dass Sie wissen, worauf Sie achten müssen... auch wenn wir noch nicht wissen, was Sie sehen werden.

Nicht ganz normal

Der Schlüssel zur Wirtschaft dieses Jahres liegt in den Händen von Jerome Powell. Das ist sicherlich nicht ideal, aber es ist die Realität. Mir wäre es viel lieber, wenn die Marktkräfte der Schlüssel zum Verständnis der Zukunft wären, aber leider ist Powell in dieser Rolle. Um zu verstehen, warum das so ist, lassen Sie uns ein wenig zurückblicken. Vor zwölf Monaten begannen wir mit dem Jahr 2022 und rechneten fest damit, dass die Inflation weiter steigen und zu einem großen Problem werden würde.

Überzogene Konjunkturprogramme, pandemiebedingte Unterbrechungen der Versorgungskette und eine unzureichende Energieversorgung hatten dazu geführt, dass die Inflationsrate von 2%, die die wichtigsten Zentralbanken zu erreichen versuchten (und scheiterten), endlich erreicht wurde. Aber dann, wie das Mencken-Zitat, erwischte es sie richtig hart. Es war schwer, weil sie die Wirtschaft und die Märkte ein Jahrzehnt lang mit extrem niedrigen Zinsen verzerrt haben. Dann haben sie diesen großen politischen Fehler mit noch größeren politischen Fehlern verschlimmert ("Es ist vorübergehend!"), und hier sind wir nun.

Im vergangenen Januar war nicht klar, wann (oder ob) die Federal Reserve etwas gegen die steigende Inflation unternehmen würde. Ein russischer Angriff auf die Ukraine war noch kein großer Faktor. Er wurde befürchtet und diskutiert, aber verschiedene europäische Staats- und Regierungschefs sprachen mit Putin in der Hoffnung, die Spannungen zu verringern.

Nach der Invasion kam es dann zu einer weiteren großen Überraschung: Die NATO-Länder und andere Demokratien schlossen sich zusammen, um harte Sanktionen gegen Russland zu verhängen, obwohl die negativen Auswirkungen auf ihre eigene Wirtschaft nahezu sicher waren. Die Energiepreise schnellten in die Höhe und verschärften den ohnehin schon steigenden Inflationstrend. Die US-Notenbank ist im März endlich aufgewacht und hat seither bei jeder Sitzung die Zinsen erhöht. Außerdem schrumpfen sie langsam die Bilanz, d. h. die "quantitative Straffung" oder QT.

Ich sagte damals, dass Powell nicht in die Geschichte eingehen wolle, weil er die Inflation außer Kontrolle geraten ließ, und dass er letztlich eine restriktivere Haltung einnehmen würde. Das hat sich als richtig erwiesen. Die Inflation ist immer noch zu hoch, hat sich aber in den letzten Monaten deutlich abgeschwächt. Ich möchte anmerken, dass es sich hierbei weniger um eine Prognose handelte, sondern vielmehr darum, Powell beim Wort zu nehmen. Ich bin nicht nur der Meinung, dass wir Powell immer noch beim Wort nehmen können, sondern auch, dass mehrere Mitglieder des Offenmarktausschusses (FOMC) in die gleiche Kerbe hauen.

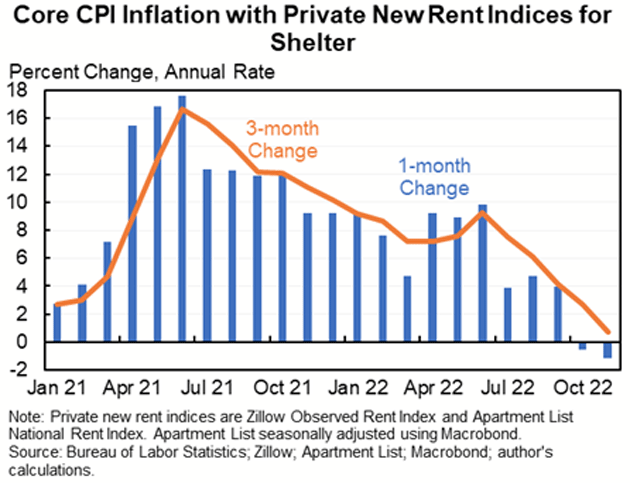

Die Fed und andere politische Entscheidungsträger betrachten hauptsächlich den Kern-CPI und den PCE, bei denen die Lebensmittel- und Energiepreise herausgerechnet werden. Damit bleibt das Wohnen als größte Komponente übrig. Die Art und Weise, wie die Mieten gemessen werden, ist kompliziert, da sie sich in den meisten Fällen nur ändern, wenn Mietverträge zur Verlängerung anstehen. Dies wird schrittweise in die Indices eingearbeitet, so dass die Preise für neue Mietverträge recht unterschiedlich sein können. Wie wir jetzt alle feststellen, sind sie in letzter Zeit gesunken.

Der Volkswirtschaftler Jason Furman verfolgt einen modifizierten Kern-CPI, der die offiziellen Berechnungen durch "Spot"-Mietpreise ersetzt. Dies ist ein besserer Weg, um die Entwicklung der Inflation (zumindest der von uns gemessenen) zu verstehen. Die Verbesserung ist in seinem Chart deutlich zu erkennen.

Das bedeutet, dass die Wohnkosten im Jahr 2023 eine bedeutende disinflationäre Kraft sein werden. Das bedeutet nicht, dass die Inflation verschwindet; das Wohnen ist ein wichtiger Kostenfaktor, aber nicht der einzige. Es deutet lediglich darauf hin, dass die schlimmsten Befürchtungen wahrscheinlich nicht eintreten werden. Ich denke, dass Daten wie diese den Offenmarktausschuss dazu veranlasst haben, das Tempo der Zinserhöhungen im Dezember auf nur 50 Punkte zu reduzieren, und wenn es so weitergeht, in den nächsten Sitzungen wahrscheinlich noch weniger.

Damit kommen wir zu meiner einen spezifischen Prognose: Ich sage schon seit über einem Jahr, dass ich glaube, dass der Leitzins auf 5% steigen wird. Jetzt halte ich es für durchaus möglich, dass die Fed erst bei 5,5% mit den Zinserhöhungen aufhören wird. Die Betonung liegt hier auf glauben. Der Präsident der Minneapolis Fed, Neel Kashkari, forderte in dieser Woche, dass der Leitzins zwischen 5,25% und 5,5% liegen solle. Wenn Kashkari, der zu den zurückhaltendsten FOMC-Mitgliedern gehört, fast 5,5% signalisiert, ist Powell eindeutig bereit, "länger höher zu gehen".