Themen für 2023: Staatsverschuldung, Silber & Navigieren durch das Post-Blasen-Wrack

16.01.2023 | The Gold Report

- Seite 2 -

Immer wenn ich mich im "Setup"-Modus für einen großen Handel befinde, wie z. B. beim GDX:US Mitte März 2020 (genau gesagt am 16. März, dem exakten Tiefpunkt des Crashs), habe ich, wenn ich mich an das Terminal setze, bereits alle relevanten Informationen für den Handel verarbeitet. Als ich noch jünger war und die Kühnheit der Jugend besaß, stellte ich mir vor, was ich mit den Gewinnen aus diesem "Nicht Verpassen"-Geschäft kaufen würde, und egal, ob es sich um ein neues Auto oder eine Eigentumswohnung in Florida handelte, die Wahrscheinlichkeit von Verlusten wurde nie auch nur im Geringsten in Betracht gezogen.Das mag daher rühren, dass ich mit dem Wunsch aufgewachsen bin, es in die NHL zu schaffen, und das in einem Sport, in dem Zögern und Unsicherheit zu mehr als nur einer Niederlage führen können. Ich habe mehr als nur ein paar vielversprechende junge Männer gesehen, die wegen dieser Charakterschwächen aus der Liga geflogen sind, aber in der Welt des Handels und der Investitionen sind sie absolut unschätzbar. Wie ich jedoch schon sehr früh in meiner Trading-Karriere lernen musste, sind für erfolgreiches Trading keine der Voraussetzungen gegeben, die für den Erfolg auf dem Eishockeyfeld erforderlich sind.

Letztes Jahr habe ich ein großartiges Buch gelesen, das 1989 von Jack D. Schwager geschrieben wurde und in dem er eine Reihe berühmter Händler aus früheren Jahrzehnten interviewt. Auf die Frage, was die wichtigste Eigenschaft eines großen Händlers sei, war das wiederkehrende Thema bei allen Gesprächspartnern die Fähigkeit zum Risikomanagement. Wesentlich für das Risikomanagement war die Tendenz, Zweifel als Instrument zur Minderung von Drawdowns zu nutzen, und zu den beiden Verhaltensweisen, die für diesen Prozess unerlässlich sind, gehören Zögern und Selbstprüfung (auch als Unsicherheit bezeichnet).

Seit Beginn des großen Bullenmarktes, der 1982 mit einem Stand des Dow Jones Industrials von 785 (und einer Staatsverschuldung von 900 Milliarden US-Dollar) begann, besteht eine direkte Korrelation zwischen den Aktienkursen und der Bilanz (Verschuldung) des Federal Reserve Board. Zu dieser Korrelation gehören auch die Steuereinnahmen, die aus den Gewinnen des Aktienmarktes stammen, und die Finanzdienstleistungsbranche, die das verarbeitende Gewerbe als wichtigste Antriebskraft der US-Wirtschaft weitgehend abgelöst hat.

Nun, da die Ära der Globalisierung durch eine Rückkehr zum "On-Shoring" abgelöst wurde, werden die großen Gewinnspannen, die multinationale Unternehmen dank billiger Arbeitskräfte in Asien und Lateinamerika einst erzielten, nicht mehr existieren.

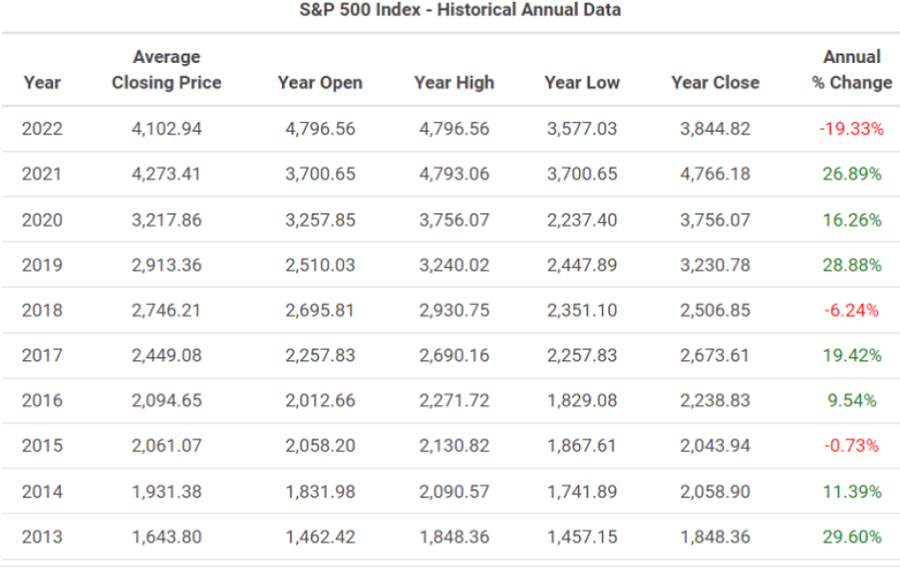

Der S&P 500 hat sein drittes Verlustjahr in den letzten zehn Jahren verbucht, aber mit den drei besten Jahren (+29,16% (2013), +28,88% (2019) und +26,89% (2021)) stellen diese Aufwärtsjahre die drei schlechtesten Jahre in den Schatten, die dieses Jahr -15,66% (2022), -6,24% (2018) und -0,73% (2015) waren. Was mich nachdenklich stimmt, ist die Tatsache, dass dies das erste Jahr seit einem Jahrzehnt war, in dem die Geldpolitik der Federal Reserve in den vollen Straffungsmodus wechselte.

Während ihr Doppelmandat als "Preisstabilität" und "maximale Vollbeschäftigung" gut beworben wird, beginnt ein drittes und etwas verstecktes Mandat seinen Weg in die aktuelle Erzählung zu finden, und dieses dritte Mandat ist "die Sicherstellung einer angemessenen Finanzierung der Regierung". Da es ihr erlaubt ist, auf magische Weise Kredite zu schaffen, um die US-Regierung über Wasser zu halten, muss sie sich nicht an die allgemein anerkannten Rechnungslegungsgrundsätze (GAAP) halten, um den Anforderungen gerecht zu werden.

Wären die US-Staatshaushalte durch ausgeglichene Haushaltskontrollen eingeschränkt, wären sie innerhalb eines Wimpernschlags zahlungsunfähig. Ich glaube, dass der Niedergang des Petrodollar - und damit seine Abschaffung - die Voraussetzungen für die Staatsverschuldung weltweit zunehmend unter Druck setzen wird, am stärksten jedoch in den Ländern, die entweder übermäßig verschuldet sind oder zu wenig Energie haben.

Die USA haben zwar keine Energieprobleme, aber sie sind die größte Schuldnernation der Welt, und die Kaufkraft ihrer Staatsanleihen mag höher erscheinen als die der Anleihen der energiearmen Länder Europa, Japan und China. 2023 wird das Jahr sein, in dem die OPEC-Mitglieder beschließen, andere Zahlungsmittel für Öl und Gas als den US-Dollar zu akzeptieren.

Es könnte ein SZR oder Gold oder eine Kombination aus beidem sein, aber wenn diese Reihe von Ereignissen zu einer Konfrontation über die kreditwürdigste und ausfallsicherste Währung im Umlauf führt, sehe ich den ultimativen Maßstab in den Goldbeständen der Zentralbanken. Wenn das der Fall ist, würde dann ein OPEC-Mitglied lieber US-Dollar oder russische Rubel nehmen?