Defla X - offiziell

15.01.2023 | Christian Vartian

Die extreme Mangelteuerung durch Kampfhandlungen, Handelsabbruch, Lockdowns, Energieembargopreiswirkungen, Weizenhandelsstörung, Futtermittelversorgungsstörung ... geht verminder weiter, die Auswirkungen sickern in die Wirtschaft.

Die extreme Mangelteuerung durch Kampfhandlungen, Handelsabbruch, Lockdowns, Energieembargopreiswirkungen, Weizenhandelsstörung, Futtermittelversorgungsstörung ... geht verminder weiter, die Auswirkungen sickern in die Wirtschaft.US-Zinsen bei 4,5% (GELDMARKTzinsen). US-Verbraucherpreisindex nun offiziell deflatorisch bei -0,1% auf Monatsbasis. HAM-Leser wußten es früher. Und was meinen Sie, was nun diskutiert wird? Geldmarkt- Zinssenkung? Das Gegenteil!

Schnell auf über 5% Geldmarktzinssatz erhöhen sagen die Einen, Jetzt eine Pause einlegen sagen die Anderen, vorläufig um weitere 0,25% erhöhen und dann weitersehen sagen die Dritten. Vierte gibt es sicher auch noch ... Das Ergebnis aus faktischer Deflation und weiterer Bekämpfung der "Inflation", ist soziologisches Marktchaos.

Garniert wird die vollkonfuse und wirtschaftlich unverständliche Situation durch die US- Schuldenobergrenze, welche lt. Finanzministerin Yellen schon ab Juni einiger Tricks bedarf, um eine Erweiterung der Schuldenaufnahmeerlaubnis zu umgehen.

Die Erweiterung der Schuldenaufnahmeerlaubnis ist in den USA nunmehr ein Problem, weil die neue Republikanische Mehrheit im Repräsentantenhaus einer Demokratischen Mehrheit im Senat gegenübersteht und somit Präsident Biden ohne Republikaner kein einziges Gesetz mehr durchbringen wird, nicht nur Finanzgesetze nicht, gar keine Gesetze.

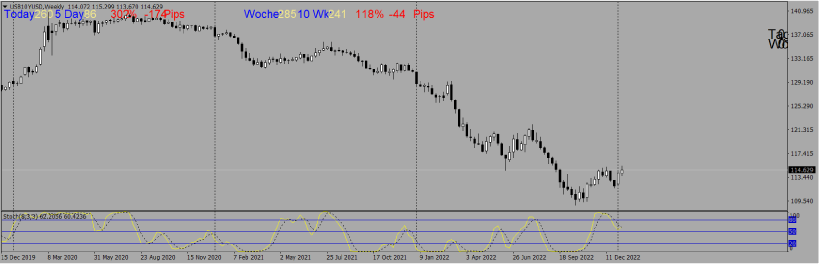

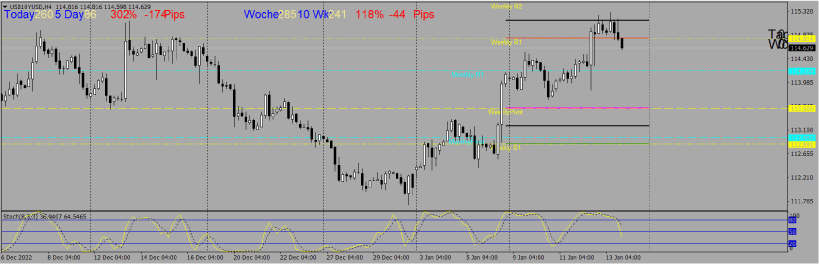

Das bringt uns natürlich zum Blick auf Staatsanleihen:

Nach brutalem Kurssturz ab 02-2021

und Bärenmarkt vom Schlimmsten

nun etwas entspannt.

Entspannt bedeutet invers, dass der Kapitalmarktzinssatz leicht gesunken ist (näheres siehe unten)

Die Graphen zeigen aber auch, dass "Raum für Dummheiten" wie extreme weitere Zinserhöhungen im Geldmarktzinssatz bei offizieller Deflation oder Diskussionen über Defaults wegen Schuldenobergrenze besser zu unterbleiben haben, weil viel Luft ist da nicht bis zum Abgrund.

In den Aktienmärkten kämpfen wir soziologisch eigentlich mit genau diesen Anleihencharts.

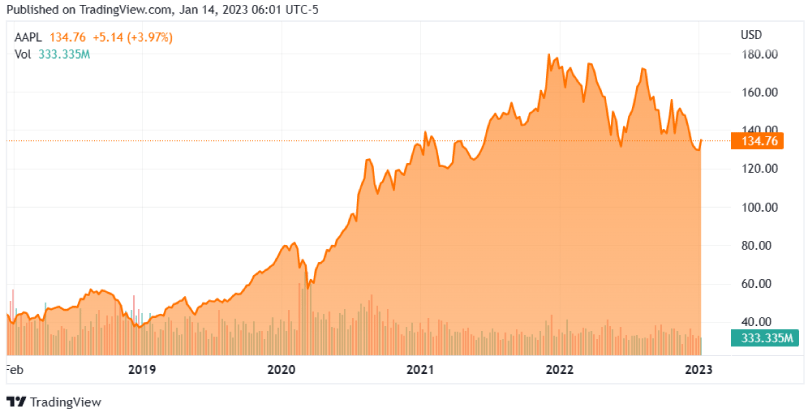

Sie wissen sicher, dass orthodoxe Vermögensverwaltungsmodelle Mischungen aus 60-70% "stabilen" Anleihen und 30-40% "spekulativen Aktien" seit Jahren vorsahen und diese Modelle auch auf Pensionskassen angewandt waren und diese sind riesengroß. Wir hielten diese seit Jahren für Unsinn. Nun sind diese Modelle spektakulär gescheiter seit 2020, weil eben die "stabilen" Anleihen sich im Boden versenkten, wie der obere Chart drastisch deutlich macht. In der Folge verließen viele Irrende (inkl. Pensionskassen) weitgehend die crashenden Anleihen (wider Willen) und platzierten das für Anleihen vorgesehene Geld in einigen riesigen Aktien (wider Willen)

Apple