Annahmen haben Konsequenzen

17.02.2023 | John Mauldin

- Seite 3 -

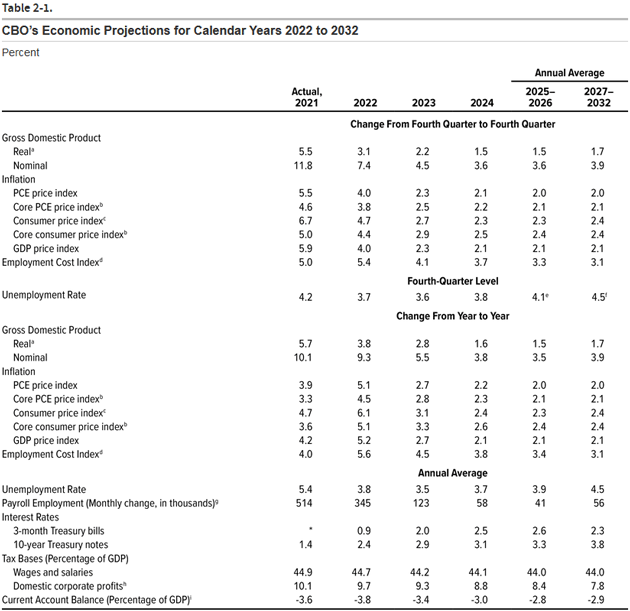

(Seltsame Beobachtung: Beachten Sie, dass der erste Satz von Datenpunkten auf zwei verschiedene Arten dargestellt wird: "Veränderung vom vierten Quartal zum vierten Quartal" und "Veränderung von Jahr zu Jahr". Was bedeutet das? Es spiegelt die Art und Weise wider, wie das Handelsministerium das BIP ausweist. Was dort als "Jahr zu Jahr" bezeichnet wird, ist ein Vergleich nicht von einem Jahr zum nächsten, sondern vom hypothetischen Durchschnittsquartal eines jeden Jahres. Das ist nicht die Art und Weise, wie wir andere Dinge messen, daher halte ich es für besser, die Zahlen von Q4 zu Q4 zu betrachten).

Beginnen wir mit der Spalte 2023. Im Mai letzten Jahres rechnete das CBO mit einem realen BIP-Wachstum von 2,2% in diesem Jahr, nachdem, wie wir jetzt wissen, das reale Wachstum im Jahr 2022 nur 1,0% betragen hatte. Es ging davon aus, dass die am PCE-Preisindex gemessene Inflation auf 2,3% fallen würde, nachdem sie 2022 bekanntlich 5,0% betragen hatte. Sie erwartete, dass die Arbeitslosigkeit mit 3,6% in etwa so hoch bleiben würde wie heute. Und sie ging davon aus, dass die Realzinsen am kurzen Ende negativ bleiben würden (2,0% für 3-Monatsstaatsanleihen gegenüber 2,3% Inflation), aber am langen Ende mit 2,9% Rendite für 10-Jahresstaatsanleihen leicht positiv.

Im Januar 2023 lag die 3-Monats-Rendite im Durchschnitt bei 4,5% und die 10-Jahres-Rendite schwankte um 3,6%. Das ist natürlich nur der erste Monat, aber es ist nicht annähernd das, was das CBO prognostiziert hat. Vielleicht werden die neuen Schätzungen, die nächste Woche veröffentlicht werden, näher an der Marke liegen. Aber auch hier gilt: Wenn man sich der Marke nicht nähern kann, bis man nahe genug dran ist, um sie zu sehen, wozu sind dann überhaupt noch Prognosen gut?

Für den Zeitraum von 2024 bis 2032 rechnet das CBO mit einem realen BIP von 1,5% bis 1,7%, einer Inflation von etwa 2%, einer nur allmählich steigenden Arbeitslosigkeit und Zinssätzen von höchstens 2,6% am kurzen Ende und 3,8% am langen Ende. Das würde bedeuten, dass der reale (inflationsbereinigte) Zinssatz des Finanzministeriums in den nächsten 10 Jahren unter 2% liegen wird. Davon abgesehen ist die Annahme, dass die 3-Monats-Zinsen bei 2% liegen, wenn die Fed bei 4,5% bis 4,75% steht und sagt, dass sie noch länger steigen werden, nur ein Fehler am Anfang Ihres Modells, der sich in den letzten Jahren der Gesamtverschuldung erheblich auswirken wird.

Selbst nach mehr als einem Jahr mit teilweise schmerzhafter Inflation sind die realen (wiederum inflationsbereinigten) Zinssätze unter Null geblieben. Jerome Powell hat gesagt, er wolle sie über die gesamte Renditekurve hinweg positiv gestalten, und das CBO geht davon aus, dass dies geschehen wird. Aber eine Veränderung der Realsätze von -2% auf 2% ist ein ziemlich großer Sprung - groß genug, um die Kreditkosten des Finanzministeriums drastisch zu erhöhen - die bereits steigen, wenn die Ausgaben schneller steigen als die Steuereinnahmen.

Aber auch Ausgaben und Steuereinnahmen sind Annahmen. Sehen Sie, wie verwirrend das ist? Intuitiv sagt uns die Erfahrung aus der Vergangenheit, dass höhere Staatsausgaben und höhere Steuern gut sind, aber wir können nicht genau wissen, was ein zukünftiger Kongress und Präsident ändern könnte.

Ich persönlich halte es für sehr schwierig, in den nächsten zehn Jahren eine Inflation von "nur" 2% zu erwarten. Ich denke, dass die Inflation gegenüber dem Stand von Anfang 2022 deutlich zurückgehen wird, aber dann wird sie wohl über 2% bleiben und sich 3% nähern. Alles, was darunter liegt, erfordert niedrigere Energiepreise, als ich für möglich halte. Mit der Zeit werden wir zwar neue Technologien wie die Kernfusion entwickeln, die die Inflation senken, aber nicht vor 2032. Das bedeutet, dass die Fed die kurzfristigen Zinssätze länger über 3% bis 4% halten wird, als den Kreditnehmern billiges (kostenloses?) Geld lieb ist.

Um es mit den Worten Bill Clintons zu sagen: "Die Zeit des billigen Geldes ist vorbei." Und das ist eine sehr gute Sache. Dem CBO ist zugute zu halten, dass es seine Annahmen recht transparent darstellt. Der Prognosebericht enthält sogar einen Abschnitt, in dem das CBO sich selbst mit anderen Prognosen vergleicht. In diesem Chart ist die Raute die CBO-Prognose vom Mai 2022 im Vergleich zu den Prognosen des privaten Sektors Blue Chip Forecasters. Die dunklen Balken entsprechen den mittleren zwei Dritteln der Blue-Chip-Prognosen.