Infla XL – Geldmarktfonds und der "Sudden Stop"

02.04.2023 | Christian Vartian

Die extreme Mangelteuerung durch Kampfhandlungen, Handelsabbruch, Lockdowns, Energieembargopreiswirkungen, Weizenhandelsstörung, Futtermittelversorgungsstörung ... geht weiter, die Auswirkungen sickern in die Wirtschaft.

Die extreme Mangelteuerung durch Kampfhandlungen, Handelsabbruch, Lockdowns, Energieembargopreiswirkungen, Weizenhandelsstörung, Futtermittelversorgungsstörung ... geht weiter, die Auswirkungen sickern in die Wirtschaft.Bankenausfälle, die keine Pleiten sind, häuften sich zuletzt, weil als ausfallsicher eingestufte Staatsanleihen sehr stark im Kurs gesunken waren. Das wurde wenn für Staatsanleihen von der US-FED liquiditätsmäßig entschärft, da sie auf diese Papiere Kredite auf den Anfangskurswert vergibt, nicht auf den gesunkenen Zeitwert, somit wenn bei Staatsanleihen Kreditliquiditätsersatz schafft.

Nun, bis 100.000.- EUR oder in den USA 250.000.- USD sind Bankguthaben versichert, wenn die Bank ausfällt. Beträge darüber sind aber nicht versichert. Falls die Bank nicht auszahlen kann und die Bank nicht gerettet wird, fallen die Guthaben in die Konkursmasse der Bank. Wenn man für Beträge über 100.000.- EUR oder 250.000.- USD ganz kurzlaufende Staatsanleihen hält, sind diese Sondervermögen und fallen bei einem Ausfall der Bank nicht in die Konkursmasse, die Bank ist (wie bei Aktien, ETFs, ... auch) nur Lagerhalter.

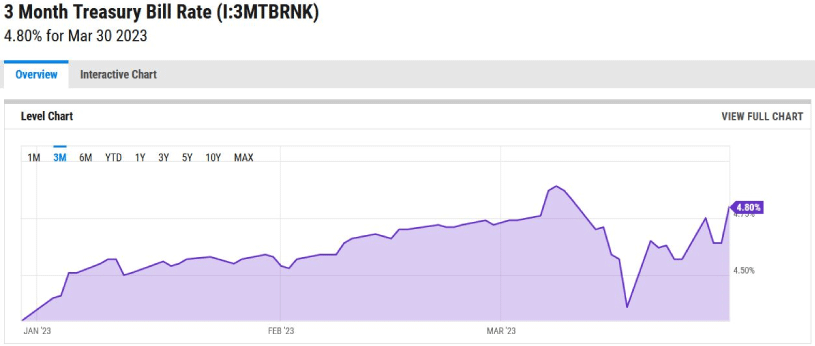

Hier ein Beispielchart für die Verzinsung der US- 3 Monats- Staatsanleihe

Das Kursrisiko bei solchen Anleihen besteht nur sehr minimal wegen ganz kurzer Laufzeit, das Ausfallsrisiko gibt es nicht, denn der Staat ist selbst der Schuldner.

So sieht die pure Form aus, um in einer Krise zu 100% Einlagensicherung mit Zinsen zu kommen: Bis 100.000.- (USD 250.000.-) Bankguthaben und den Rest in Ultrakurzfriststaatsanleihen.

100% Stabilität in USD ohne Zinsen kann man übrigens auch anders bauen, z.B. über gehedgtes, physisches Gold, gehedgte Aktien….

Staatsanleihen mit ganz kurzer Laufzeit bzw. mit ganz kurzer Restlaufzeit sind aber Arbeit, denn die laufen ja ganz kurzfristig aus (=Rückzahlung) und müssen gegen neue ersetzt werden.

Wer das nicht will, kauft nicht diese Anleihen sondern Geldmarktfonds, diese sind auch Sondervermögen, haben eine Emissionsbank, können auch kurzfristige Unternehmensanleihen beimischen usw. ... Die pure Form ist das nicht, aber es ist Sondervermögen.

Dies nun vorangestellt, versteht man Alarmmeldungen: “US Bank Deposits and Lending Both Dropped Last Week Amid Turmoil, Deposits fell nearly $126 billion, while bank loans retreated” (Bloomberg, 31.03.23) "Die US-Bankeinlagen und -kredite gingen letzte Woche inmitten der Turbulenzen zurück, die Einlagen fielen um fast 126 Milliarden Dollar, während die Bankdarlehen zurückgingen"

Und Billionen an unrealisierten Kursverlusten an Krediten und Wertpapieren, die von Banken gehalten werden, gibt es natürlich auch noch.

“Schwab Hit by Worst Month Since 1987 Amid Cash Sorting Woes. Stock tumbled 33% in March, wiping out $47 billion in value“ (Bloomberg, 31.03.23). "Schwab vom schlimmsten Monat seit 1987 getroffen inmitten von Problemen beim Reallozieren von Bargeld. Die Aktien stürzten im März um 33% ab und vernichteten einen Wert von 47 Milliarden US-Dollar". Charles Schwab ist einer der größten Wertpapierbroker der USA.

Nun, was bedeutet das?:

Weil die Sicherung der Einlagen bis unendlich nur auf die oben beschriebenen Arten funktioniert, wird Geld von Banken und Brokern abgezogen und und Wertpapiere investiert:

a) Staatsanleihen statt Cash in Risk Off Verwendung

b) Aktien statt Cash in Risk On Verwendung.