Der nüchterne Realitätssinn der Investoren. Oder: Gefangen im Sicherheitsnetz

30.05.2023 | Prof. Dr. Thorsten Polleit

- Seite 2 -

Der Bankenapparat hat in der Tat eine große wunde Stelle: und das ist die sogenannte Teilreserve. Banken brauchen nur einen Bruchteil ihrer täglich fälligen Zahlungsverbindlichkeiten gegenüber ihren Kunden in Form von Banknoten und Zentralbankgeldguthaben vorzuhalten. Die Teilreserve ist auch der Grund, warum ein Bank Run auf eine Bank allen anderen Banken und damit dem Bankensystem insgesamt gefährlich werden kann. Im normalen Marktphasen scheint die Teilreserve kein Problem zu sein. Das kann sich aber ändern, wenn (aus welchen Gründen auch immer) Zweifel an den Banken entstehen. Auf sich allein gestellt, würden die Banken, sollten die Kunden einen Großteil ihrer Guthaben in bar abziehen wollen, zahlungsunfähig.

Die Zentralbank kann, wenn es politisch gewünscht ist, einen Zahlungsausfall im Bankensektor verhindern. Als Monopolist des Zentralbankgeldangebots kann sie jederzeit die Geschäftsbanken mit neuem Zentralbankgeld versorgen. Entweder indem sie den Banken Wertpapiere oder Kredite, die die Banken auf der Aktivseite ihrer Bilanz verbucht haben, abkauft und mit neuem Zentralbankgeld bezahlt.

Oder indem die Zentralbank den Banken neues Zentralbankgeld auf dem Kreditweg bereitstellt. Ein Liquiditätsproblem im Geschäftsbankensektor kann also mit geldpolitischen Mitteln aus der Welt geschaffen werden. Man kann es auch so ausdrücken: Die US-Zentralbank hat ein "Sicherheitsnetz" unter die Banken und die Finanzmärkte gespannt.

Vor diesem Hintergrund haben die Investoren durchaus gute Gründe, die Kreditausfallrisiken als vergleichsweise gering einzuschätzen. Die niedrigen Kreditprämien sind so gesehen nicht etwa Ausdruck von "verdrängten Risiken" von Seiten der Investoren, sondern sie sind vielmehr – unter der Bedingung, dass die Zentralbanken in der Tat ein Sicherheitsnetz aufgespannt haben – rational und folgerichtig.

Wenn es das (offen oder zwischen den Zeilen übermittelte) Ziel der Fed (und auch der anderen Zentralbanken) ist, Zahlungsausfälle in großem Stil abzuwehren, und die Zentralbanken im "Notfall" auch dazu tatsächlich in der Lage sind, dann ist es für Investoren attraktiv, risikobehaftete Anleihen auch zu relativ niedrigen Zinsen zu kaufen.

Nebenwirkungen

Zwar mag ein solches Sicherheitsnetz diejenigen Investoren beruhigen, die Sorge vor Zahlungsausfällen und den üblicherweise damit verbundenen Finanz- und Wirtschaftskrisen haben. Die Wirkung des Sicherheitsnetzes, das die Zentralbankgen aufgespannt haben, ist jedoch nicht problemlos. An dieser Stelle seien drei Wirkungen kurz aufgeführt, die erhebliche volkswirtschaftliche Kosten verursachen (können):

(1) "Moral Hazard": Indem die Zentralbank den Finanzmärkten (offen oder zwischen den Zeilen gesprochen) zusichert, Zahlungsausfälle abzuwenden, entstehen "moralische Wagnisse" (englisch: Moral Hazard). Investoren bekommen einen ökonomischen Anreiz, Risiken zu unterschätzen, leichtsinnig zu investieren; und der Erfolg ihrer Investitionen hängt in entscheidendem Maße davon ab, dass die Zentralbank, im Fall der Fälle, tatsächlich zur Rettung eilt, das Sicherheitsnetz nicht entzieht.

(2) Verzerrung der Kapitalkosten: Wenn die Investoren damit rechnen, dass es keine systematischen Zahlungsausfälle geben wird, weil die Zentralbank im Notfall als "Retter" einspringt, dann werden sie bereit sein, Geld zu relativ niedrigen Zinsen zu verleihen. Die Kreditausfallprämie im Kreditzins fällt geringer aus im Vergleich zu einer Situation, in der von der Zentralbank nicht erwartet wird, dass sie im Notfall strauchelnde Kreditnehmer auffängt. Investitionen werden so möglich, deren Risiken nicht ausreichend entgolten werden.

(3) Anreiz zur Verschuldung: Das künstliche Absenken der Kreditzinsen, die das Ausspannen eines Sicherheitsnetzes durch die Zentralbank nach sich zieht, erhöht die Anreize der Privaten wie insbesondere auch der Staaten, sich zu verschulden. Grundsätzlich gilt: Je niedriger der Zins ist, desto größer fällt die mögliche Verschuldung aus.

"Moral Hazard" und die Verzerrung der Kapitalkosten führen zu Fehlallokation von knappen Ressourcen. Das Kapital wird nicht so verwendet, wie es eigentlich verwendet werden müsste, um die dringlichsten Bedürfnisse der Nachfrager zu stillen und weniger dringliche Bedürfnisse hintenanzustellen. Vor allem das künstliche Absenken der Kreditzinsen (und damit auch der Kapitalkosten) verringert die Auslesefunktion der Marktkräfte: Wenig produktive Unternehmen(-ssektoren) werden über Wasser gehalten, leistungsstärkeren Firmen wird es erschwert, Marktanteile hinzuzugewinnen.

Eine stark gestiegene Verschuldung, aufgebaut in Zeiten künstlich niedriger Zinsen, schafft ganz besondere Abhängigkeiten. Steigen die Zinsen plötzlich (stark) an, fällt es Schuldnern schwer(er), ihren Schuldendienst zu leisten. Nicht wenige Kreditnehmer müssen Konkurs anmelden. Und damit wird dann meist auch die Konjunktur in Mitleidenschaft gezogen. Ganz besonders brisant wird es, wenn es die Staaten sind, die hoch verschuldet und nicht mehr in der Lage sind, fällige Kredite durch neue Kredite, ausgestattet mit einem geringeren Zins, zu ersetzen. Spätestens dann wird die Zentralbank aufgefordert, die Staatsschulden mit der elektronischen Notenpresse zu begleichen.

Und so wird steigende Güterpreisinflation letztlich eine Nebenwirkung sein, die aus dem von der Zentralbank aufgespannten Sicherheitsnetz rührt: Finanziert die Zentralbank offene Rechnungen mit dem Ausweiten der Geldmenge, ist absehbar, dass auch die Güterpreisinflation in die Höhe schnellt. Und hat die Zentralbank erst einmal ein Sicherheitsnetz aufgespannt, wird es aus politischen Gründen sehr schwer, es wieder zu entfernen. Es entsteht so etwas wie eine "Pfadabhängigkeit": Um eine Schuldenkrise zu verhindern, muss die Zentralbank ihren eingeschlagenen Kurs fortsetzen, also die Zinsen niedrig halten und die Kredit- und Geldmengen ausweiten.

Das heißt jedoch nicht, dass es nicht auch (Zwischen-)Phasen gibt, in denen die Zentralbanken scheinbar aus dieser Pfadabhängigkeit ausbrechen – indem sie die Zinsen anziehen. Doch meist zeigt sich dann relativ rasch, dass die Volkswirtschaften höhere Zinsen schlecht oder gar nicht verkraften können. Es kommt zu einem unerwünschten Wirtschaftsabschwung, oder Sorgen vor Kreditausfällen greifen um sich. In der Öffentlichkeit werden Rufe laut, die Zentralbank möge die Konjunktur und die Finanzmärkte stützen – Forderungen, die natürlich umso lauter werden, je größer der Gewöhnungseffekt an das Sicherheitsnetz ist, dass die Zentralbank zuvor aufgespannt hat.

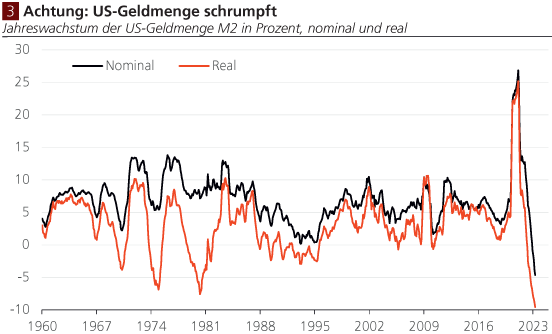

Quelle: Refinitiv; Graphik Degussa.

Die US-Geldmenge M2 schrumpfte im April 2023 um 4,7 Prozent gegenüber dem Vorjahr, inflationsbereinigt (also real) ging sie um 9,6 Prozent zurück.

Die US-Geldmenge M2 schrumpfte im April 2023 um 4,7 Prozent gegenüber dem Vorjahr, inflationsbereinigt (also real) ging sie um 9,6 Prozent zurück.