Eine lustige Art der Rezession

28.06.2023 | John Mauldin

- Seite 2 -

Nehmen wir realistischerweise an, dass sich das Wachstum der Wohnungspreise auf 5% und das aller anderen Preise auf 2% einpendelt. Damit läge das Wachstum des US-Verbraucherpreisindex insgesamt bei fast 3%. In Anbetracht dessen, was ich für die Energiepreise erwarte, halte ich jedoch ein Wachstum von 2% bei den Nichtwohnungskomponenten für etwas optimistisch. Das langsame Wachstum in China dämpft derzeit die Energiepreise. Das wird nicht ewig so bleiben.Vernünftige Annahmen besagen, dass für den Rest der 2020er Jahre eine durchschnittliche CPI-Inflation von über 3% zu erwarten ist. Bei der von der Fed bevorzugten PCE-Inflationsrate, die einen geringeren Anteil am Wohnungsbau hat, wird sie wahrscheinlich etwas niedriger ausfallen, aber immer noch ausreichen, um die Zinsen hoch zu halten. Denken Sie daran, dass Jerome Powell mehrfach gesagt hat, dass die Fed über die gesamte Kurve hinweg positive Realsätze anstrebt. Das gibt ihnen wenig Spielraum für Zinssenkungen, es sei denn, die Inflation geht weitaus stärker zurück, als wir erwarten.

(Randbemerkung: Die Öffentlichkeit hat sich an den US-Verbraucherpreisindex gewöhnt, und die große Mehrheit der Medien schreibt über diesen. Wenn also der PCE-Wert so niedrig ist, dass Powell und sein Team darüber nachdenken, den Sieg zu erklären und nach Hause zu gehen, werden die Medien über eine Inflationsrate von über 3% berichten. Die Märkte und Unternehmen werden nach niedrigeren Zinssätzen schreien, genau wie jetzt, aber der Anreiz für die Fed wird noch länger höher sein. Sie haben wirklich die Absicht, dem Inflationsvampir einen Pflock ins Herz zu treiben).

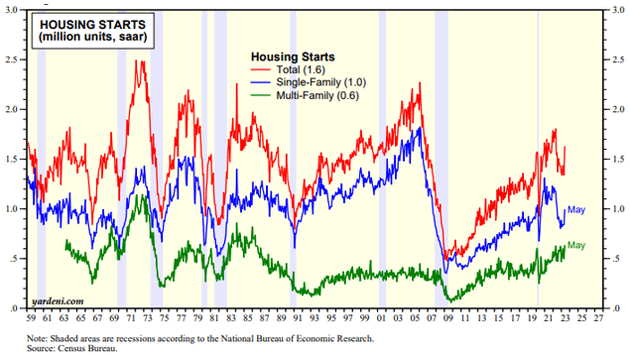

Damit dies geschieht, müssten sich die Immobilienpreise nicht nur stabilisieren, sondern regelrecht sinken. Ohne eine geringere Nachfrage, was aus demografischen Gründen unwahrscheinlich ist (irgendwo müssen die Menschen ja wohnen), müsste das Angebot an Wohnraum deutlich erhöht werden. Das ist nicht unmöglich. Der Bericht der letzten Woche zeigt, dass die Zahl der Baubeginne gestiegen ist (und der Kauf von Eigenheimen hat zugenommen, bei Hypothekenzinsen von über 6%). Aber sie liegen auch weit unter den Werten früherer Boomjahre. Es ist auch nicht klar, dass die Häuser, die jetzt begonnen werden, die Art von Häusern sind, die Erstkäufer kaufen wollen und sich leisten können.

Um die Inflation wieder auf das Niveau von unter 2% zu bringen, das wir so lange genossen haben, wäre eine deutliche Verlangsamung des Anstiegs der Immobilienpreise erforderlich. Die makroökonomischen Angebots- und Nachfragefaktoren deuten derzeit nicht in diese Richtung. Die Zahl der Baubeginne und -genehmigungen ist zwar gestiegen, aber das ist nichts im Vergleich zu den rasanten Aktivitäten während des Booms vor 2008. Ähnlich wie in der Schieferindustrie haben die Bauherren ihre Lektion in Sachen Risiko gelernt. Wenn der Wohnungsbau die Inflation nicht tötet, was dann? Eine Rezession, natürlich. Aber wann?

Rollende Rezession

Die Geschichte zeigt, dass die Straffungszyklen der Fed in der Regel mit einer Rezession enden. Der Grund dafür ist recht einfach: Höhere Zinssätze benötigen viel Zeit, um die Wirtschaftstätigkeit so weit zu drosseln, dass sie sich auf die Inflation auswirken. Diese Zeitverzögerung macht die Kalibrierung von Zinserhöhungen schwierig. Wenn die Fed merkt, dass sie zu stark angehoben hat, ist die Rezession bereits im Gange.

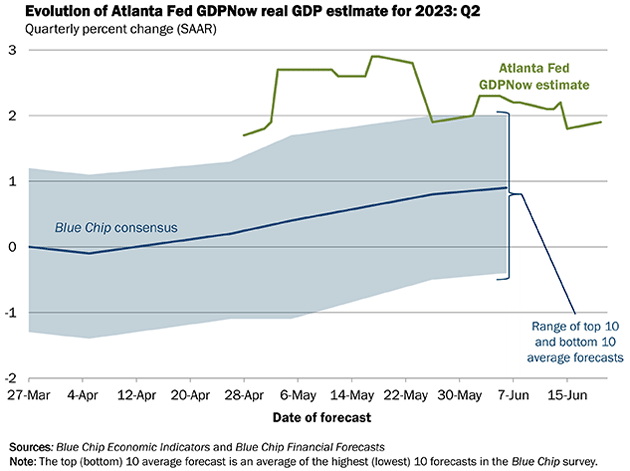

Derzeit glauben Jerome Powell und andere Entscheidungsträger, dass sie die Inflation genug eingedämmt haben, um das Tempo zumindest zu verlangsamen. Aber die Straffung, die sie bereits vorgenommen haben, wird noch monatelang Auswirkungen haben, möglicherweise genug, um eine Rezession auszulösen. Aber wann? Die GDPNow-Schätzung der Atlanta Fed deutet auf ein reales Wachstum von 1,9% im zweiten Quartal hin.

Wie Sie an der grünen Linie erkennen können, ist dies das untere Ende der jüngsten Spanne. Doch selbst wenn es auf 1% sinkt, was in etwa dem Konsens der privaten Blue-Chip-Volkswirtschaftler entspricht, scheint eine Rezession noch nicht in Sicht zu sein. Dies ist eher ein typischer Wert für 2019 vor dem COVID: nicht großartig, aber immer noch positiv.

Ed Yardeni merkte diese Woche an, dass der jüngste Aufschwung von GDPNow auf die Wohnungsbauinvestitionen zurückzuführen ist. Die Wohnungsbauinvestitionen haben das BIP-Wachstum insgesamt gebremst; eine anhaltende Veränderung wäre von großer Bedeutung. Yardeni sagt schon seit einiger Zeit, dass die seit langem erwartete Rezession bereits als "rollende Rezession" im Gange ist, die verschiedene Segmente nacheinander und nicht alle auf einmal trifft. Jetzt erwartet er eine "rollende Erholung", da die Verbraucher weiterhin Geld ausgeben. Hier ist Ed:

"Die inflationsbereinigten Verbraucherausgaben für Waren befinden sich seit der zweiten Hälfte des Jahres 2021 in einer Wachstumsrezession, da die Verbraucher mehr Dienstleistungen und weniger Waren kaufen (Chart). Es wird allgemein erwartet, dass die Verbraucherausgaben negativ werden könnten, sobald die überschüssigen Ersparnisse der Verbraucher im Laufe dieses Jahres aufgebraucht sind.

Wir sind nicht dieser Meinung. Wir gehen davon aus, dass die Güternachfrage im Laufe dieses Jahres wieder ansteigen wird, sobald sie zu ihrem vor der Pandemie verzeichneten Aufwärtstrend zurückkehrt. Wir gehen auch davon aus, dass die Verbraucher über genügend Kaufkraft verfügen werden, um das Wirtschaftswachstum aufrechtzuerhalten."