Schluckauf auf dem Wohnungsmarkt

31.07.2023 | John Mauldin

- Seite 2 -

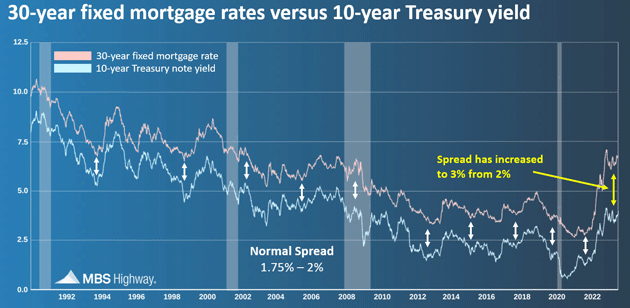

Die Hypothekenzinsen entwickeln sich in der Regel ähnlich wie die 10-jährigen US-Staatsanleihen. In den letzten Monaten sind die Hypothekenzinsen jedoch im Vergleich zu den Renditen 10-jähriger Staatsanleihen unverhältnismäßig stark gestiegen. Dies ist zum Teil auf einen Rückgang der so genannten "Servicing Values" zurückzuführen. Die 30-jährigen Festhypothekenzinsen lagen in der Vergangenheit lange Zeit um 1,75% bis 2% über der Rendite des 10-jährigen US-Finanzministeriums. Im nachstehenden Chart sehen Sie, dass dieses Verhältnis in den letzten 35 Jahren bis vor kurzem sehr konstant gewesen ist.

Quelle: MBS Highway

Beachten Sie zum Beispiel, dass die 30-jährigen Festhypothekenzinsen bei etwa 6% lagen, als die 10-jährige Rendite bei 4% lag (etwa 2% höher). Als die 10-jährige Rendite bei etwa 3% lag, lagen die 30-jährigen Festhypothekenzinsen bei etwa 5%, usw. In den letzten Monaten hat sich der Abstand zwischen den beiden Zinssätzen jedoch auf etwa 3% vergrößert, wobei die aktuelle Rendite der 10-jährigen Staatsanleihen bei 4% und die der 30-jährigen Festhypotheken bei 7% liegt.

Was ist hier passiert und wohin geht die Reise? Der MBS-Markt ist eine erstaunliche Struktur. Er ermöglicht es dem US-Immobilienmarkt, Hypotheken mit festen Zinssätzen für 30 Jahre zu vergeben. Das gibt es fast nirgendwo sonst, und der Grund dafür ist das Risiko... nicht das Ausfallrisiko... es ist das Risiko von Zinsschwankungen. Ein Kreditgeber, der eine langfristige Festzinshypothek hält, ist dem Risiko ausgesetzt, dass der Wert seiner MBS-Bestände sinkt, wenn die Zinssätze steigen.

Nehmen wir das jüngste Beispiel einer Hypothek, die im Jahr 2022 zu einem Zinssatz von 3% aufgenommen wurde. Würde sie heute zum Marktwert bewertet, wäre der Wert deutlich geringer, da den Anlegern auf dem aktuellen Markt attraktivere Zinssätze von 7% zur Verfügung stehen. Es gibt eine relativ einfache Methode, um den Wertverlust zu schätzen. Wenn die voraussichtliche Laufzeit der Hypothek 6 Jahre beträgt und die Zinsdifferenz zwischen den 3% des Schuldscheins und den 7% auf dem Markt 4% beträgt, dann würde man diesen jährlichen Verlust von 4% mit der Laufzeit von 6 Jahren multiplizieren, um einen Wertabschlag von fast 25% zu erhalten.

Dieses Risiko ist zu groß, um es zu tragen. Die Lösung besteht darin, entweder wie in den meisten anderen Ländern nur Hypotheken mit anpassbarem Zinssatz anzubieten oder das Risiko über den MBS-Markt auf die Öffentlichkeit abzuwälzen.

Schauen wir uns einmal an, wie der MBS-Markt funktioniert. Nehmen wir an, ein Kreditnehmer nimmt einen 7%igen Zinssatz über einen Hypothekengeber auf. Dieser verkauft die Hypothek dann an einen Servicer, dessen wichtige Rolle wir gleich noch erläutern werden. Der Servicer verkauft sie dann an einen Aggregator wie Fannie Mae oder Freddie Mac, der die heiße Kartoffel dann an die Wall Street weiterreicht, die dann einen Pool von Hypotheken erstellt, die in MBS umgewandelt und an die Öffentlichkeit verkauft werden. Da alle diese Akteure für ihre Rolle eine Vergütung verlangen, entspricht der vom Kreditnehmer gezahlte Hypothekenzins von 7% einer Rendite von etwa 5,5% für den Anleger.

Wenn alle Parteien eine Gebühr für ihre Rolle nehmen und dann die eigentliche Hypothek an die Öffentlichkeit abgeben, wer wird dann die Aufgaben der Einziehung der Zahlungen, der Beantwortung von Kundenfragen, der Zahlung der Grundsteuer und der Versicherung übernehmen? Mit anderen Worten: Die Hypothek muss "bedient" werden. Hier kommt der Hypothekenverwalter ins Spiel, der für die Erfüllung dieser Aufgaben bezahlt wird. Der Servicer zahlt im Voraus einen Betrag, um das Recht zu erhalten, die monatliche Gebühr zu erheben. Der Betrag, den der Servicer für diese Rechte zahlt, wird als "Servicing Value" bezeichnet.

Dieser Wert hängt in hohem Maße davon ab, wie lange die Hypothek bestehen bleibt, um die Dauer der Einnahmequelle zu ermitteln, die er erhält. Wenn ein Kreditnehmer seine Hypothek abbezahlt, indem er entweder sein Haus verkauft oder refinanziert, endet dieser Einnahmestrom. Je länger also die voraussichtliche Laufzeit der Hypothek ist, desto höher ist die gezahlte Gebühr und desto höher ist der Wert des Pfandbriefs, was zu einer niedrigeren Rendite beiträgt.

Noch einmal: In den letzten 35 Jahren lagen die 30-jährigen Festhypothekenzinsen etwa 2% über der Rendite der 10-jährigen Staatsanleihen. Heute liegt die Spanne jedoch eher bei 3%, was zum Teil darauf zurückzuführen ist, dass der Wert der Hypotheken fast vollständig weggefallen ist, wodurch sich die Hypothekenwerte verschlechtert haben und die entsprechende Rendite gestiegen ist. Einige der klügsten Marktanalysten gehen davon aus, dass diese Darlehen eine sehr kurze Laufzeit haben werden. Mit anderen Worten, sie prognostizieren, dass eine Hypothek von 7% wahrscheinlich in naher Zukunft refinanziert werden wird, da attraktivere Hypothekenzinsen am Horizont zur Verfügung stehen.

[Ich möchte diesen Punkt noch einmal betonen. Ein Hypothekendienstleister ist buchstäblich der versierteste Marktanalyst, den ich kenne. Richter Roy Bean soll einmal gesagt haben, dass es nichts Besseres als eine Hinrichtung gibt, um die Aufmerksamkeit eines Mannes zu fokussieren. Das trifft zu, wenn es um echtes Geld geht, wie es bei einem Hypothekendienstleister der Fall ist.]

Die kürzere erwartete Laufzeit [aufgrund der Überzeugung, dass die Zinssätze sinken werden] führt dazu, dass die 30-jährigen Festhypothekenzinsen näher an den kürzeren Laufzeiten von Staatsanleihen gehandelt werden als an den 10-jährigen Staatsanleihen. Und da die aktuellen Marktzinsen für Staatsanleihen mit kürzerer Laufzeit höher sind, z. B. rund 5% für eine einjährige Staatsanleihe, könnte dies erklären, warum die Hypothekenzinsen derzeit um 1,75% bis 2% über diesen Werten liegen.

In dem Maße, wie die Hypothekenzinsen sinken und die Wartungswerte zurückkehren, ist es wahrscheinlich, dass die Hypothekenzinsen schneller sinken als die Rendite 10-jähriger Staatsanleihen, wodurch sich die Spanne auf ein normaleres Niveau verringern wird.

Die Gesamtinflation ist bereits deutlich von 9,1% auf 3% im Jahresvergleich zurückgegangen, gemessen am US-Verbraucherpreisindex (CPI). Die Kerninflation, bei der die Lebensmittel- und Energiepreise nicht berücksichtigt werden, hat jedoch weniger Fortschritte gemacht und ist im Jahresvergleich von 6,7% auf 4,8% zurückgegangen. Die Fed hat viele gemischte Signale hinsichtlich ihres Schwerpunkts ausgesandt. Zunächst hieß es, man konzentriere sich auf die Schlagzeilen, weil dies das sei, was der Verbraucher spüre. Dann ging sie zum "Superkern" über, dem Kernwert, der weniger geschützt ist.

Der "Superkern" ist nun auf relativ bescheidene 2,7% im Jahresvergleich zurückgegangen. Aber jetzt ist die Fed auf die Kerninflation fixiert und will diese Zahl im Laufe der Zeit in Richtung 2% bringen.