Ein Hoch auf die Fed

02.08.2023 | The Gold Report

Am Mittwoch hörte ich dem Fed-Vorsitzenden Jerome Powell zu, wie er immer wieder davon sprach, dass er "datenabhängig" und "sehr engagiert" sei (um die Inflation einzudämmen), während der Dow Jones zum dreizehnten Mal in Folge anstieg, der NASDAQ im Jahresvergleich um 34% zulegte und die Aktien des Vorzeigeunternehmens für künstliche Intelligenz, Nvidia, im Jahresvergleich eine Rendite von 203% erzielten, während sie ein P/E-Ratio von 229,80 aufweisen.

Am Mittwoch hörte ich dem Fed-Vorsitzenden Jerome Powell zu, wie er immer wieder davon sprach, dass er "datenabhängig" und "sehr engagiert" sei (um die Inflation einzudämmen), während der Dow Jones zum dreizehnten Mal in Folge anstieg, der NASDAQ im Jahresvergleich um 34% zulegte und die Aktien des Vorzeigeunternehmens für künstliche Intelligenz, Nvidia, im Jahresvergleich eine Rendite von 203% erzielten, während sie ein P/E-Ratio von 229,80 aufweisen.Professionelle Vermögensverwalter sind nun ernsthaft in Gefahr, wenn sie nicht alle Register ziehen und Aktien überdurchschnittlich hoch gewichten, und je riskanter, desto besser, wenn sie eine Chance haben, ihre Benchmarks für das Jahr zu erreichen oder zu übertreffen. Es liegt ein stechender Geruch von Panik in der Luft, der sich mit Sicherheit in den Geruch verschmutzter Windeln verwandeln wird, sollte sich dieser FOMO-Ansturm aus irgendeinem Grund im dritten und vierten Quartal umkehren.

Rezession?

Was mich ärgert, ist, dass die Volkswirtschaftler der Fed nun jede Vorstellung einer Rezession in diesem Jahr von sich weisen, was der Hauptzweck der Zinserhöhung war und Ende 2021 deutlich erklärt wurde.

Eine nachlassende Nachfrage wäre ein Heumacher angesichts der Inflation, da die Kreditkosten die Kaufabsichten des amerikanischen Verbrauchers einschränken, aber was Powell & Co. vergessen haben, war der Mount Everest des Helikoptergeldes, das nicht nur auf den Bankkonten des Durchschnittsbürgers gelandet ist, sondern auch in den wachsenden Sparschweinen der Angestellten in der Dienstleistungsbranche, die alle in großartiger Verfassung sind, weil sie ihre Arbeitsplätze während des Stillstands behalten haben.

Sie sind die Seelen, die die Gewinne der Unternehmen stützen, die den S&P 500 bilden, und obwohl das alles schön und gut ist, wird dieser Pool von aus der Luft abgeworfenem Überschwang irgendwann verpuffen und die Kreditkarten- und Studentendarlehensschulden in einem Wile-E.-Coyote-Moment des Rückzugs der Verbraucher über der Klippe hängen lassen.

Der Zwang zum Kauf von Aktien, entweder aus Angst vor dem Ausscheiden aus dem Berufsleben oder aufgrund von Short-Squeezes, ist ein besonders unangenehmes Unterfangen, weil es nicht nur selten gut ausgeht, sondern auch jeden Anschein von gesundem Menschenverstand für alle Bewertungsmodelle zunichte macht. In einem normalen Markt würde Fondsmanager Jones einen Blick auf NVIDIA werfen und sich aus dem Staub machen, aber wenn jeder seiner Konkurrenten diese Aktie in großem Umfang besitzt und sie mit ihren Leistungszahlen erdrückt, ist Jones gezwungen, sie mit Händen und Füßen zu kaufen.

Umgekehrt - und das ist der Punkt, an dem der Junior-Ressourcensektor leidet - kann Jones auf die Liste der Edelmetallproduzenten schauen und sehen, dass die Gewinn- und Umsatzmultiplikatoren völlig "im Einklang" sind, während sie zu historisch niedrigen Buchwerten gehandelt werden, und so sehr seine Ausbildung ihn dazu bringen würde, "All-In bei Bergbauunternehmen" zu gehen, kann er das einfach nicht, aus Angst, im nächsten Quartal mit dem Zeh eines CIO-Hobnagelstiefels in seinem Hintern auf die Straße gesetzt zu werden.

Der Dow Jones, der in diesem Monat um 6,28% zugelegt hat, befindet sich in einer Art psychotischer Aufholjagd gegenüber den anderen großen Indices (S&P um 18,15%, NASDAQ um 34,07%), und das trotz der derzeit guten Ertragslage, bei der die Prognosen eher gemischt sind.

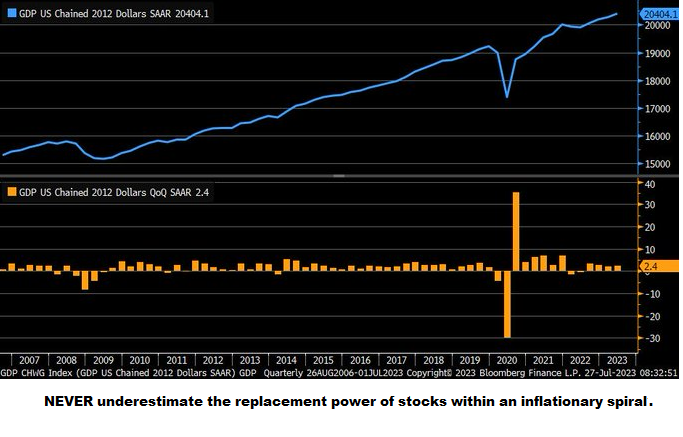

Der untere Chart zeigt das US-BIP bis kurz vor der Subprime-Krise, und mit Ausnahme der kurzen Einbrüche in den Jahren 2008 und 2020 zeigt sie deutlich, wie die fiskal- und geldpolitischen Druckmaschinen das Wachstum in den letzten anderthalb Jahrzehnten gerettet haben. Normale wirtschaftliche Rückgänge, die Exzesse abarbeiten, Verschwendung abbauen und unrentable Unternehmen eliminieren, werden mit frischem, mit Tinte getränktem Geld überspielt und halten jeden über Wasser, der einen Puls hat, und alles, was ein Börsenkürzel hat.