Abwägung von Risiko und Ertrag & wichtiges Update zum Barrons Confidence Index

03.08.2023 | Mark J. Lundeen

- Seite 2 -

Zum Wochenschluss schlossen sechs der wichtigsten Marktindices, die ich im Folgenden beobachte, in einer Scoring-Position, d. h. mit einem BEV-Wert von etwas weniger als -5%, aber weniger als einem BEV-Nullwert; BEV-Werte von -0,01% bis -4,99%. Warum wird dieser Bereich von BEV-Werten als Scoring-Position bezeichnet? Sehen Sie sich den obigen BEV-Chart des Dow Jones an. Während der Trump-Rally und auch während der Nicht-QE4-Rally, die beide länger als ein Jahr andauerten, schloss der Dow Jones nicht an jedem Tag dieser Rally mit einem neuen Allzeithoch (0,0%). Häufiger schloss der Dow Jones während dieser Rallye in einer Punkterolle (BEVs von -0,01% bis -4,99%), bevor der Dow Jones wieder ein neues Allzeithoch erreichte (siehe BEV-Chart oben).

Eine steigende Anzahl von Indices, die unterhalb der Schwellenwerte schließen, ist also eine notwendige Voraussetzung dafür, dass der Markt wieder eine Rally beginnt. Ist dies geschehen, müssen diese Indices neue BEV-Nullen (0,0% = neue Allzeithochs) generieren. Allerdings liegt der Ball jetzt auf der Seite der Bullen, und ich glaube, dass den Bullen der nötige Elan fehlt, um den Ball mit dem nötigen Enthusiasmus auf die andere Seite des Netzes zurückzuspielen, damit die Wall Street wieder zu einem spannenden Ort wird.

Ein Problem, das die Bullen haben, ist, dass der FOMC die Fed Funds Rate weiter anhebt.

Zum Wochenschluss blieb die Renditekurve stark invertiert (siehe Chart unten, roter Punkt). Eine Umkehrung der Renditekurve, wie sie unten zu sehen ist, ist für den Aktienmarkt nie positiv. Wenn ich mir die Renditekurve dieser Woche ansehe, denke ich nicht an einen Bullenmarkt an der NYSE. Ich denke an eine Rezession in der Wirtschaft und deflationäre Bewertungen an der NYSE.

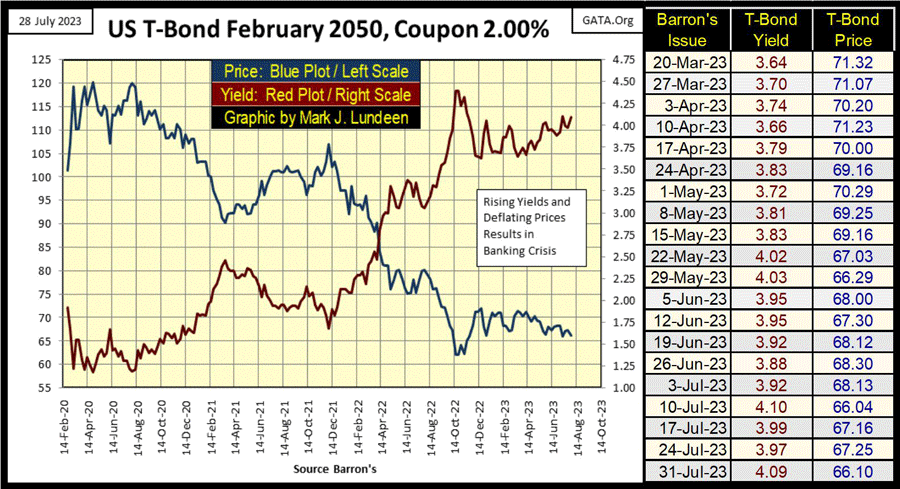

Die Renditen auf dem Markt für Staatsanleihen steigen weiter (die Bewertung sinkt weiter). Diese unten abgebildete 30-jährige Staatsanleihe wurde im Februar 2020 ausgegeben. Seit ihrem Höchststand im August 2020 (grüne Renditekurve oben) ist ihre Bewertung (blaue Grafik unten) um 45% gesunken, da ihre Rendite von 1,19% auf 4,09% zum Ende letzter Woche gestiegen ist.

Da die Sumpfkreaturen, die jetzt Washington DC beherrschen, sich verpflichtet haben, in den kommenden Jahren immer mehr Staatsschulden in Billionenhöhe zu emittieren, kann diese Anleihe nichts anderes tun, als ihre Rendite auf immer höhere Niveaus ansteigen zu sehen, während ihre zukünftige Bewertung auf jetzt unbekannte Niveaus deflationiert. Wenn Sie können, halten Sie sich von allen auf US-Dollar lautenden Anleihen fern. Wenn Sie das nicht können, wird es Ihnen weh tun.

Es ist nur eine Frage der Zeit, bis auf den amerikanischen Schuldenmärkten wieder einmal Panik ausbricht. Erwarten Sie, dass CNBC wieder eine werbefreie Fernsehsendung zur Hauptsendezeit für Washingtons Sumpfkreaturen und die Idioten vom FOMC bereitstellt, um vor der wählenden Öffentlichkeit zu diskutieren, wie sie die Finanzmärkte am besten wieder "stabilisieren" können, wie sie es im Oktober 2008 während des Subprime-Hypothekendebakels taten, ein Debakel, das sie selbst verursacht haben.

Es ist zu erwarten, dass der Schlüssel zur "Stabilisierung" der bevorstehenden Krise darin bestehen wird, den Idioten im FOMC zu erlauben, eine digitale Währung einzuführen, die die Sumpfkreaturen nur zu gerne in die Realität umsetzen werden. Wir brauchen keine Kristallkugel, um das kommen zu sehen. Großer Gott, das ist alles so deprimierend. Am liebsten würde ich den Artikel für diese Woche genau hier beenden.