Lynas Rare Earths Ltd.: Quartalsbericht

21.10.2023 | Hannes Huster

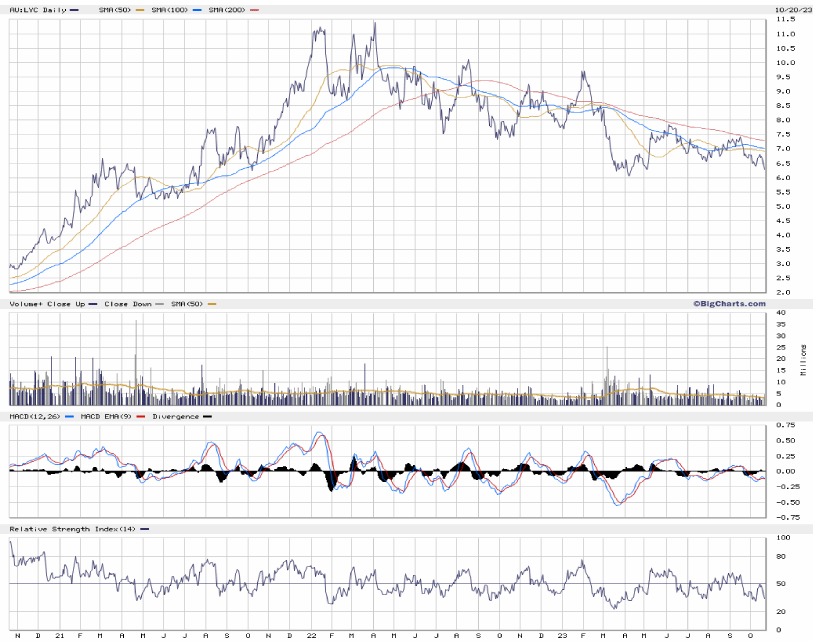

Lynas heute mit dem Quartalsbericht per Ende September: Link.

Lynas heute mit dem Quartalsbericht per Ende September: Link.Ein schwächeres Quartal für den Rare Earth Produzenten. Die Umsätze lagen bei 128 Millionen AUD und somit rund 15 Millionen AUD unter dem Vorquartal. Die Produktion lag bei 3.609 Tonnen, was unter dem sehr starken Vorquartal lag, aber oberhalb des 1. Quartals 2023.

Die Cash-Position ist auf 902 Millionen AUD gefallen, 164 Millionen AUD hat man investiert, den Großteil davon in die neue Aufbereitungsanlage im westaustralischen Kalgoorlie:

Lynas Rare Earths bemerkt, dass man nicht die ganze Produktion im Quartal verkauft, sondern ein Teil für wichtige Kunden zurückgehalten wurde.

Die NdPr-Preise haben sich im Bereich von 60 USD je Kilogramm stabilisiert und die Nachfrage nach den schweren Seltenen Erden (heavy rare earth) zieht durch eine hohe Nachfrage aus der EV-Branche an.

Lynas hat neben dem täglichen Betrieb zwei "Hauptbaustellen". Zum einen die Änderung der Betriebsgenehmigung in Malaysia, zum anderen die Fertigstellung und Inbetriebnahme der neuen Aufbereitungsanlage in Australien.

In Malaysia hat man sich gegen die Änderung der Betriebserlaubnis gewehrt und die Anhörung vor Gericht soll im November stattfinden.

In Kalgoorlie geht es voran, man ist allerdings schon rund fünf Monate hinter dem eigentlichen Zeitplan hinterher. Da in Malaysia ein turnusmäßiger Shut-Down der Anlage im November erfolgt, hat man wichtiges Personal von dort nach Australien geordert, um bei der Inbetriebnahme der neuen Anlage zu helfen.

Es wird sicherlich noch einige Monate dauern, diese komplexe Aufbereitungsanlage ins Laufen zu bringen und gerade bei den Seltenen Erden ist dies der schwierigste Schritt.

Fazit:

Ein eher durchwachsenes Quartal für Lynas und auch das laufende Quartal wird mit dem Shut-Down in Malaysia vermutlich nicht stark ausfallen. Ziel ist es, im kommenden Jahr die Produktion auf 2.100 Tonnen pro Quartal zu steigern.

Ich halte meine Restposition in der Aktie, da ich Lynas als strategische Position sehe. Die Firma ist der einzige ernstzunehmende börsennotierte Produzent von Seltenen Erden außerhalb von China.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.