Verpasste Chance: Deutschland hat es verpennt

14.11.2023 | Marc Friedrich

Die Zeiten niedriger Zinsen sind endgültig vorbei. Während sich Sparer wieder über Zinsen auf ihre Sparguthaben freuen können, kommen nun auf viele Immobilienbesitzer und den Staat höhere Kosten zu.

Die Zeiten niedriger Zinsen sind endgültig vorbei. Während sich Sparer wieder über Zinsen auf ihre Sparguthaben freuen können, kommen nun auf viele Immobilienbesitzer und den Staat höhere Kosten zu. Die Zinsausgaben steigen

Im Rückspiegel betrachtet hat es Deutschland ganz klar verschlafen, die Jahre der Niedrigzinsen und Negativzinsen zu nutzen, um sich günstig und teils sogar kostenlos zu verschulden. Im Frühjahr hatte Bundesfinanzminister Christian Lindner bereits darauf hingewiesen, dass sich die Zinsausgaben im Bundeshaushalt deutlich erhöhen werden. Das sei Geld, das an anderer Stelle fehle.

Er forderte, die Schuldenbremse weiter einzuhalten. Im kommenden Jahr rechnet der Finanzminister nun mit 37 Milliarden Euro Kosten allein für Zinsausgaben. Das entspricht knapp 8,3 Prozent des gesamten Bundeshaushaltes. Zur Veranschaulichung: Gegenüber 2021 ist das eine Verzehnfachung. Dabei sind noch nicht die sogenannten “Sondertöpfe” wie der Klima- und Transdormationsfonds oder die 100 Milliarden Euro für die Bundeswehr mit eingerechnet.

In den USA sind die Zinszahlungen auf die Staatsschulden mit 1 Billion Dollar schon der größte Haushaltsposten und hat erstmals die gigantischen Militärausgaben überflügelt mit

In diesem Jahr muss der Bund mehr als 500 Milliarden Euro gemäß der eigenen Finanzplanung am Kapitalmarkt aufnehmen. Der Großteil davon ist notwendig, um auslaufende Anleihen neu zu ersetzen. Dazu muss man wissen, dass Anleihen eine Fälligkeit haben, die bei der Emission festgelegt ist. Doch anders als noch vor 3 oder 4 Jahren, verlangt der Kapitalmarkt mittlerweile höhere Zinsen. So steht die zehnjährige Bundesanleihe mittlerweile bei mehr als 2,8 Prozent. Anleihen mit einer Laufzeit von 2 Jahren sind sogar schon bei über 3 Prozent. Eine erhebliche Mehrbelastung also, die im Endeffekt der Bund zahlen muss.

Österreich hat es richtig gemacht

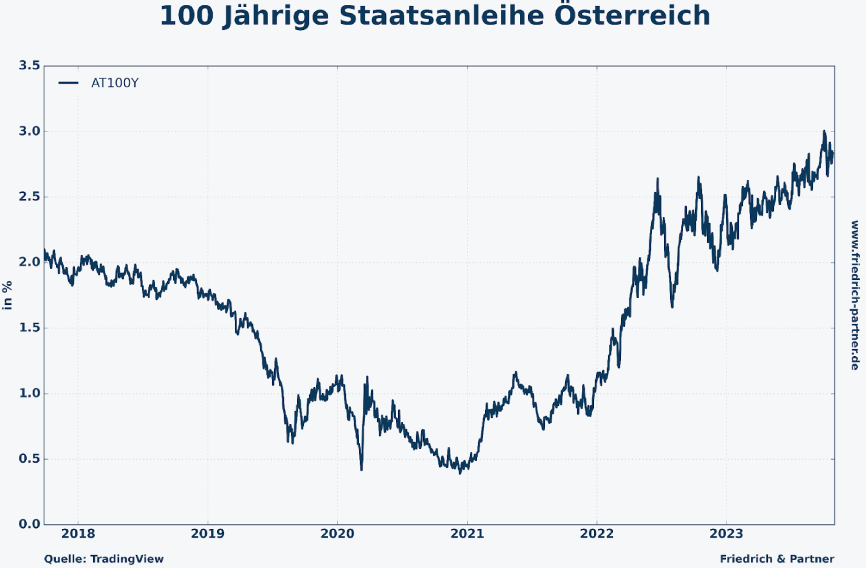

Daher stellt sich berechtigterweise die Frage, wieso Deutschland nicht ähnlich gehandelt hat wie Österreich. 16 Prozent der österreichischen Schulden haben eine Fälligkeit von 25 Jahren oder mehr. 8 Prozent sogar eine Fälligkeit von mehr als 30 Jahren. Ein genialer Schachzug war allerdings, als unsere Nachbarn im Jahr 2017 eine 100-jährige Anleihe emittierten (siehe Abbildung).

Der Zinskupon lag damals bei 2,1 Prozent. Zwei Jahre später hat man sogar noch einmal aufgestockt. Die Emissionsrendite belief sich zu diesem Zeitpunkt auf 1,17 Prozent. Ein genialer Schachzug der Österreicher. Der österreichische Finanzminister sollte dafür eigentlich das Bundesverdienstkreuz erhalten.

Zinsen auf Rekordhoch

Blickt man über den großen Teich, so scheint sich der Markt mittlerweile langsam auf das Szenario einzustellen, dass die Zinsen länger auf hohem Niveau bleiben werden. 5 Prozent gibt es mittlerweile auf eine US-Staatsanleihe mit einer Laufzeit von 10 Jahren. Wer das noch vor wenigen Jahren prognostiziert hätte, den hätte man für verrückt erklärt. Die Zeit der hohen Zinsen sei endgültig vorbei, hieß es noch 2021. Doch zwei Jahre später sieht die Welt ganz anders aus. Sparer und Anleger haben sich zunehmend an “Higher for longer” gewöhnt.