Resolute Mining: Quartalsbericht

31.01.2024 | Hannes Huster

Ganz frisch, da die Veröffentlichung nach Börsenschluss in Sydney erfolgt ist, der Quartalsbericht von Resolute Mining: Präsentation der Ergebnisse und der Quartalsbericht. Es ist ein sehr umfassender Bericht, mit den Ergebnissen für das 4. Quartal, die Gesamtjahresresultate und auch mit dem Ausblick für das neue Jahr.

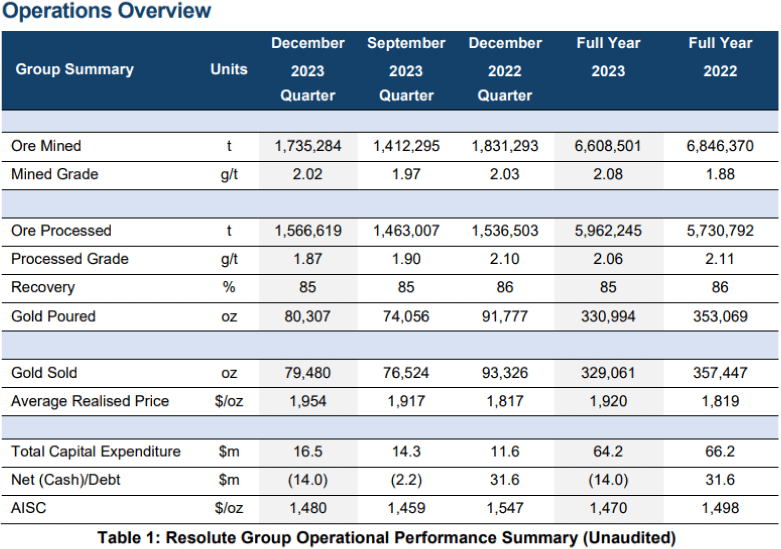

Ganz frisch, da die Veröffentlichung nach Börsenschluss in Sydney erfolgt ist, der Quartalsbericht von Resolute Mining: Präsentation der Ergebnisse und der Quartalsbericht. Es ist ein sehr umfassender Bericht, mit den Ergebnissen für das 4. Quartal, die Gesamtjahresresultate und auch mit dem Ausblick für das neue Jahr.Beginnen wir mit dem 4. Quartal. Hier konnte Resolute 80.307 Unzen Gold produzieren, was gut 6.000 Unzen mehr als im Vorquartal waren. Die AISC lagen bei 1.480 USD und der Verkaufspreis bei 1.954 USD. Eine sehr gesunde Marge von 474 USD bzw. von 32%.

Mit diesem Resultat hat es Resolute dann im Gesamtjahr auf 330.994 Unzen Gold gebracht, was die Zielerreichung am unteren Ende der Spanne bedeutet (330.000 – 340.000 Unzen). Die AISC wurden bei 1.480 USD prognostiziert und am Ende waren es dann 1.470 USD, also einen Schnaps weniger. Damit bin ich zufrieden.

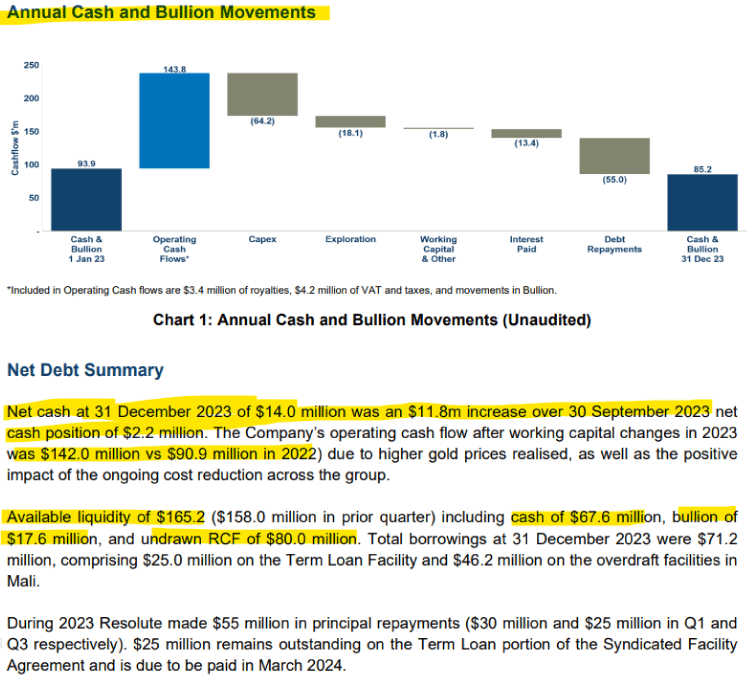

Der folgende Chart zeigt die finanzielle Entwicklung für das gesamte letzte Jahr, nicht das Quartal:

Ende Dezember hat Resolute Mining eine netto-Cash-Position von 14 Millionen USD, was einen Zuwachs von 11,8 Millionen USD gegenüber Ende September bedeutet. Die verfügbare Liquidität lag Ende Dezember bei 165,2 Millionen USD, bestehend aus 67,6 Millionen USD Cash, 17,6 Millionen USD in Gold und einer ungenutzten Kreditlinie von 80 Millionen USD. Die Verbindlichkeiten liegen noch bei 71,2 Millionen USD.

Die finanzielle Situation hat sich nach der Restrukturierung deutlich verbessert und nachdem jahrelang eine hohe Nettoverschuldung herumgeschleppt wurde, kann Resolute nun mit dem Netto-Cash-Bestand befreit arbeiten.

Ausblick:

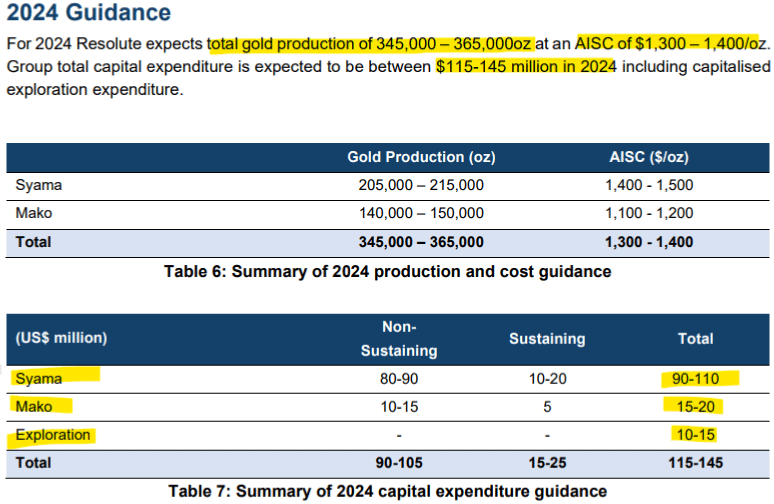

Kommen wir nun zum Ausblick. Insgesamt sollen zwischen 345.000 und 365.000 Unzen produziert werden, was einem Wachstum von 4% bis 10% gegenüber 2023 entsprechen würde. Die AISC werden für beide Minen im Bereich von 1.300 – 1.400 USD taxiert, was einen schönen Rückgang der Kosten impliziert:

Während die Prognose für Syama unter den bisherigen Annahmen liegt, sieht die Prognose für die Mako-Mine im Senegal ein deutlich stärker als erwartetes Wachstum (+20%).

Die geplanten Ausgaben für Syama sind hoch. Zwischen 90 und 110 Millionen USD sind hier eingeplant, während für Mako im neuen Jahr nur noch 15 – 20 Millionen anfallen. Auf SYAMA wird die Phase I-Expansion anstehen und hier plant man allein schon rund 55 Millionen USD ein. Mit dieser Erweiterung soll die Sulfid-Verarbeitungskapazität auf 4,0 Mio. Tonnen pro Jahr erhöht werden, wodurch die hochgradige Sulfid-Ressource Syama North im Tagebau abgebaut werden kann.

Das Gesamtziel besteht darin, das Produktionsprofil von Syama auf über 250.000 Unzen pro Jahr zu erhöhen und das Kostenprofil um bis zu 200 USD je Unze zu senken. Der Baubeginn ist für das erste Quartal 2024 geplant, die Inbetriebnahme für das erste Halbjahr 2025.

Fazit:

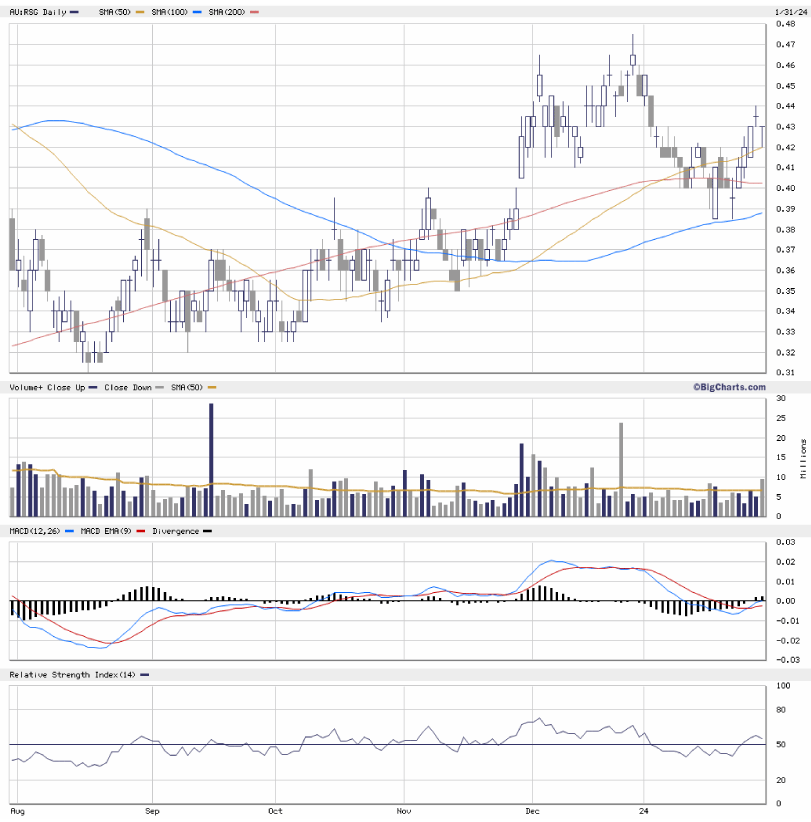

Die Ziele für 2023 wurden erreicht und für 2024 stellt das Unternehmen ein Produktionswachstum in Aussicht, bei gleichzeitig fallenden AISC. Die Kapitalinvestitionen werden hoch sein, doch sollten aus dem Cash-Flow bezahlt werden können. Ich denke insgesamt sind das ordentliche Zahlen, doch wie immer muss man abwarten, was die Analysten dazu sagen.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.