Goldausbruch kündigt finalen Rohstoff- & Inflationszyklus an: "Gold der Azteken" nimmt die Entwicklung der Rohstoffpreise bereits voraus!

03.04.2024 | Dr. Uwe Bergold

- Seite 2 -

Betrachtet man in Abbildung 3 die verschiedenen DJIA-Rohstoff-Ratios (reziproke Kaufkraft der Rohstoffsektoren gegenüber dem US-Aktienmarkt), so zeigt sich seit dem Jahrtausendwechsel eindeutig die A-B-C-Aufteilung der ersten drei Jahrzehnte im neuen Millennium. Das erste Rohstoff-Jahrzehnt (A) war gekennzeichnet mit zwei Aktienmarkeinbrüchen von größer als 50 Prozent und einer zyklischen Gold-(Rohstoff)-Hausse, welche für einen Goldpreisanstieg von zirka 700 Prozent sorgte. Das zweite Aktien-Jahrzehnt (B) stellte eine – durch QE, ZIRP und NIRP – künstlich stimulierte wirtschaftliche Erholung dar, in welcher der Dow Jones Industrial Average (DJIA) vom Tief in 2009 bis heute um über 500 Prozent zulegen konnte, während sich der Goldpreis zwischenzeitlich – von 2011 bis 2015 – halbierte. Das dritte Jahrzehnt (C) wurde mit dem "Corona-Crash" eingeleitet und wird höchstwahrscheinlich als historisch einmaliges Rohstoffjahrzehnt in die Geschichte eingehen (siehe Kakaopreisentwicklung in Abbildung 2).

Das DJIA-MSCI Rohstoffaktien-, das DJIA-Uran- und das DJIA-Kakao-Ratio bestätigen schon eindeutig die neu begonnene Rohstoff-Hausse und somit gleichzeitigt die neu begonnene reale (inflationsbereinigte) Aktien-Baisse (finale Abwärtswelle C).

Nach der größten Aktienblase in 2000, der größten Immobilienblase in 2008 und der größten Anleiheblase in 2020, werden wir höchstwahrscheinlich in 2027/28 die größte Rohstoffblase (US-Dollar-Abwertung) aller Zeiten erleben.

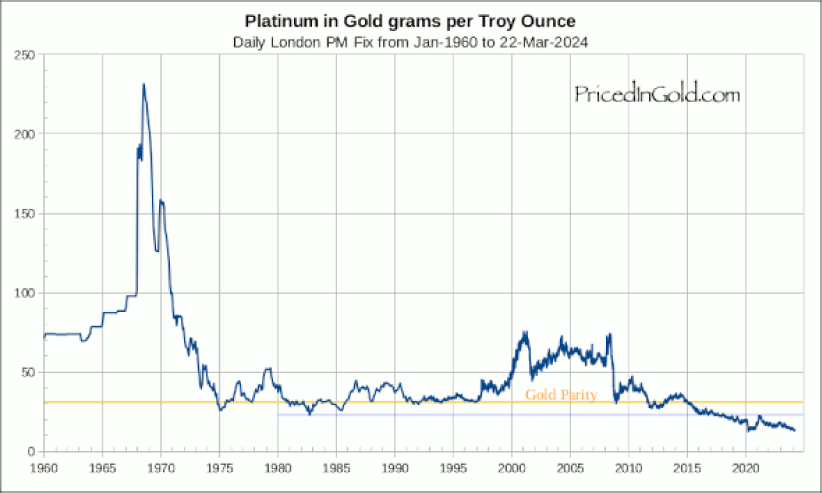

Silber, Platin und die Edelmetallaktien relativ gegenüber Gold epochal unterbewertet!

Abb. 4: Silber (oben) und Platin (unten) in Gold/Gramm bewertet

Quelle: PricedinGold.com

Quelle: PricedinGold.com

Betrachtet man in Abbildung 4 Silber und Platin gegenüber Gold im historischen Kontext, so visualisiert sich doch recht deutlich die historisch einmalige Unterbewertung der beiden Weißmetalle gegenüber Gold. Sobald das DJIA-Gold-Ratio nach unten ausbricht (siehe hierzu Abbildung 3), sollte die Aufholjagd von Silber und Platin gegenüber Gold beginnen.

Ähnlich sieht es auch bei den Edelmetallaktien gegenüber Gold aus. Auch sie stehen in Gold bewertet quasi auf Allzeittief (siehe hierzu Abbildung 5). Das Hebelpotenzial von 4 bis 5 bei Silber und Platin auf Gold, sollte sich auch bei den Senior-Gold- & -Silberminenaktien ergeben. Bei den Junior-Minen müsste es sogar noch signifikant höher ausfallen. Achtung: Je höher das Potenzial, desto höher ist das Risiko (Volatilität)!

Abb. 5: ASA-Edelmetallaktien und Goldpreis in USD (oben) versus ASA-Edelmetallaktien in Gold (unten) von 01/1978 bis 03/2024

Quelle: GR Asset Management, Dr. Uwe Bergold

Quelle: GR Asset Management, Dr. Uwe Bergold