Verhält sich Gold antizyklisch zum Dow Jones?

23.05.2024 | Mark J. Lundeen

- Seite 4 -

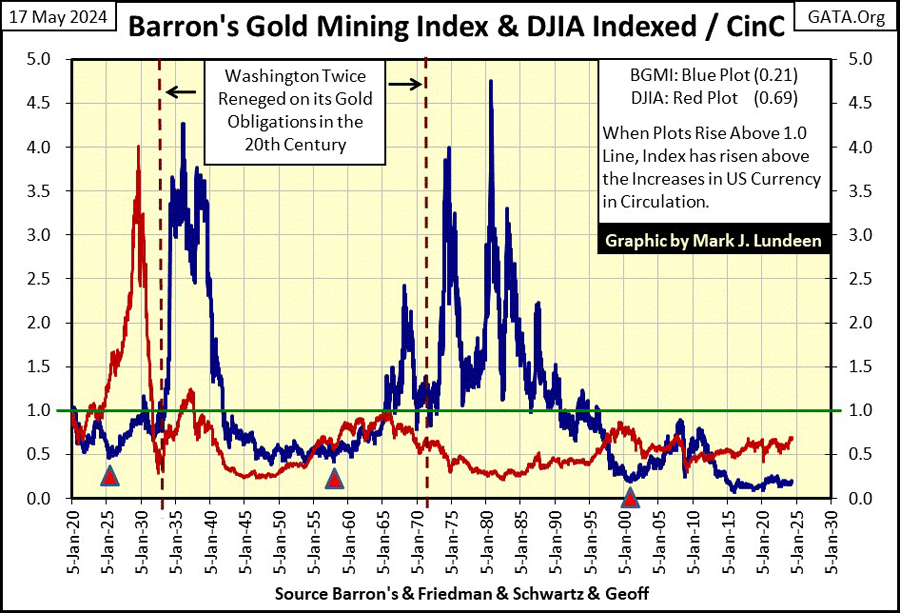

Im nachstehenden Chart habe ich die wöchentlichen Faktoren, die im obigen Chart für den Dow Jones und den BGMI zu sehen sind, zur Bildung von Quotienten verwendet, wobei der Faktor für CinC als Nenner dieser Indices dient. Steigt eine Kennzahl über die grüne 1,00-Linie, so liegt ihr Wertzuwachs über der Inflationsrate, gemessen an der Entwicklung des CinC. Liegt eine Grafik unter der grünen 1,00-Linie, so liegt ihr Wertzuwachs unter der Inflationsrate, gemessen an der Entwicklung des CinC. Betrachtet man den Dow Jones (rote Kurve), so war der einzige Bullenmarkt seit 1920, der Kapitalgewinne über die Inflationsrate des CinC hinaus brachte, der Bullenmarkt der 1920er Jahre. Seitdem ist der Dow Jones unter Berücksichtigung der CinC-Inflation ein Anlageverlierer.

Da ich diesen Vergleich zwischen dem Dow Jones und dem BGMI mit der Frage begonnen habe, ob sie antizyklisch zueinander sind oder nicht, sollte ich diesen Punkt endlich ansprechen. Sind der Dow Jones und der BGMI antizyklisch zueinander? In den boomenden 1920er Jahren und den deprimierenden 1930er Jahren waren sie es auf jeden Fall. Wie oben zu sehen ist, erlebte der BGMI in den depressiven 1930er Jahren sogar einen besseren Bullenmarkt als der Dow Jones in den boomenden 1920er Jahren.

Ich werde keine langwierige, detaillierte Beschreibung der oben beschriebenen Entwicklung des Dow Jones und des BGMI von Jahrzehnt zu Jahrzehnt geben, wann sie antizyklisch waren und wann nicht. Ein Blick auf den Chart zeigt Ihnen, wann sie antizyklisch waren und wann nicht. Gegenwärtig verhalten sie sich meiner Meinung nach seit 2011 antizyklisch zueinander und würden dies auch weiterhin tun, sollte der BGMI beginnen, in Richtung der grünen 1,00-Linie abzuheben, während der Dow Jones in einen tiefgreifenden Bärenmarkt eintritt.

Was in den kommenden Jahren im obigen Chart tatsächlich passiert, müssen Sie, wie ich, einfach abwarten. Ich möchte auf etwas Wichtiges hinweisen, das man sich merken sollte: In den 104 Jahren, in denen der BGMI im obigen Chart zu sehen ist, waren die Anfangsphasen der Aufwärtsbewegung des BGMI immer explosiv. Ich gehe davon aus, dass dies auch für den bevorstehenden Anstieg des Bullenmarktes zutreffen wird. Außerdem sollte der BGMI deutlich über die Inflationsrate der CinC, die grüne Linie bei 1,00, steigen.

In der Barron's-Ausgabe vom 13. Mai schloss der BGMI bei 1004,08. Um den BGMI wieder auf die grüne 1,00-Linie im obigen Chart ansteigen zu lassen, müsste er bei 4.900 schließen. Dies wäre ein Anstieg von 399%, und ich halte dies für den BGMI für wahrscheinlich, *wenn nicht* für den Dow Jones (40.000 * 3,99 = 159.600) in den nächsten paar Jahren. Diese 399% Gewinn für den BGMI in den nächsten Jahren sind keine Vorhersage meinerseits. Ich denke nur darüber nach, was auf der Grundlage der im obigen Chart dargestellten Marktgeschichte möglich ist. Und es ist durchaus möglich, dass der BGMI in den kommenden Jahren wieder über die Inflationsrate der CinC hinaus ansteigt, über die grüne Linie von 1,00.

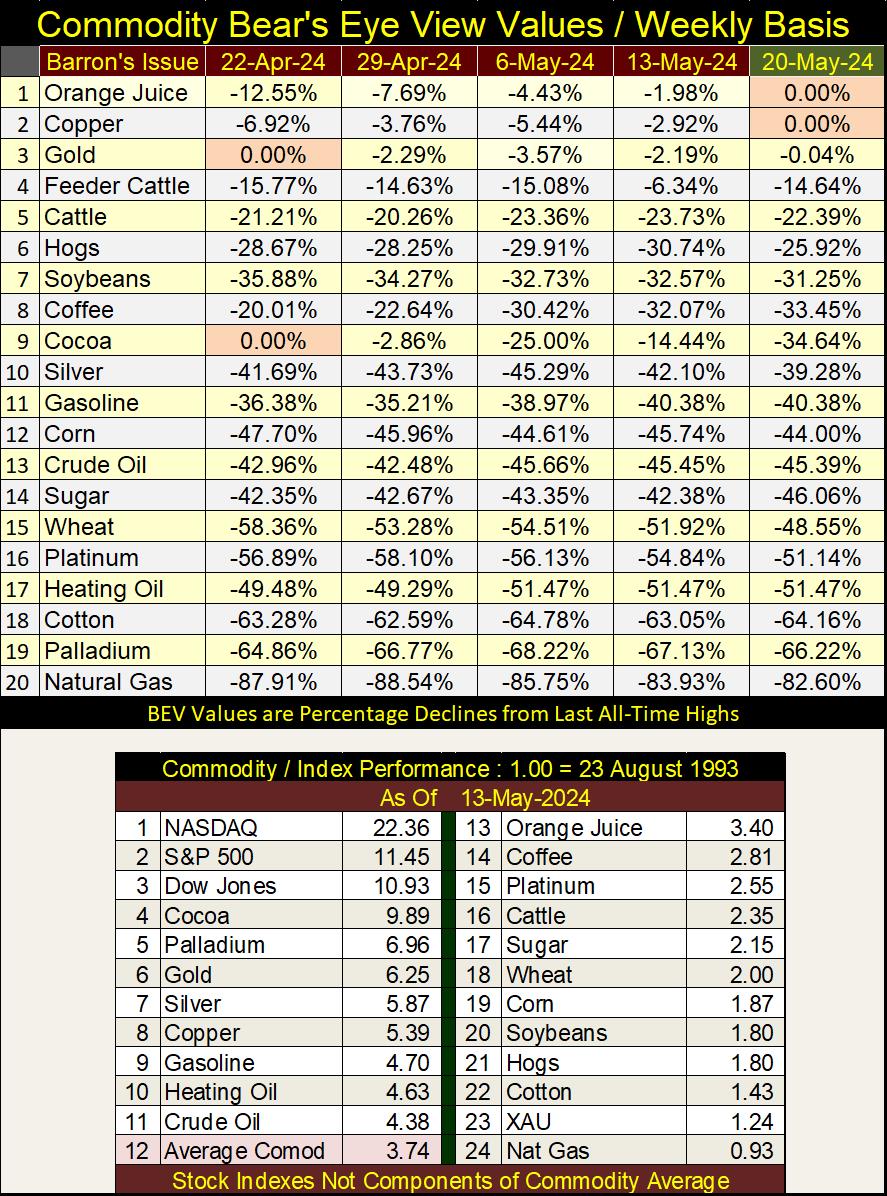

Ich dachte, ich werfe mal einen Blick auf die Rohstoffpreise. Ich sollte anmerken, dass ich die Schlusskurse vom Donnerstag für diese Excel-Datei verwende, nicht die vom Freitag. Ich habe am Freitag genug zu tun, deshalb aktualisiere ich diese Datei am Donnerstag. Wie üblich sind die Daten unten in Bear's-Eye-View-Werten angegeben. Und warum nicht BEV-Werte? Hätte ich die tatsächlichen Dollarwerte für diese Rohstoffe verwendet, was hätte man daraus lernen können? Nicht viel.

Wenn wir jedoch BEV-Werte verwenden, sehen wir, dass Orangensaft und Kupfer am Donnerstag bei Börsenschluss neue Allzeithochs erreichten (BEV-Null = neues Allzeithoch), und Gold war verdammt nah an einem BEV-Null. Kakao Nr. 8 erreichte vor einem Monat ein neues Allzeithoch, ist aber in dieser Woche um 34,64% von diesem neuen Allzeithoch gefallen - autsch! Aber auch alle anderen Rohstoffe schlossen in dieser Woche um zweistellige Prozentsätze unter ihren letzten Allzeithochs, viele sogar um hohe zweistellige Prozentsätze.

Warum ist die CPI-Inflation so hoch, wenn die Rohstoffpreise so weit unter ihren letzten Allzeithochs liegen? Fragen Sie nicht mich! Eines kann ich mit Sicherheit sagen: Wenn dieser "Bullenmarkt" bei den Rohstoffen in den kommenden Jahren ausgereift ist, werden die meisten, wenn nicht sogar alle dieser Rohstoffe die BEV-Nullen in der unten stehenden Tabelle erreichen. Wenn das passiert, wird es schockierend sein, was es kosten wird, ein Mittagessen bei Taco Bell zu kaufen.