Steigende US-Inflation stoppt Gold auf dem Weg zum Rekordhoch

12.09.2024 | Markus Blaschzok

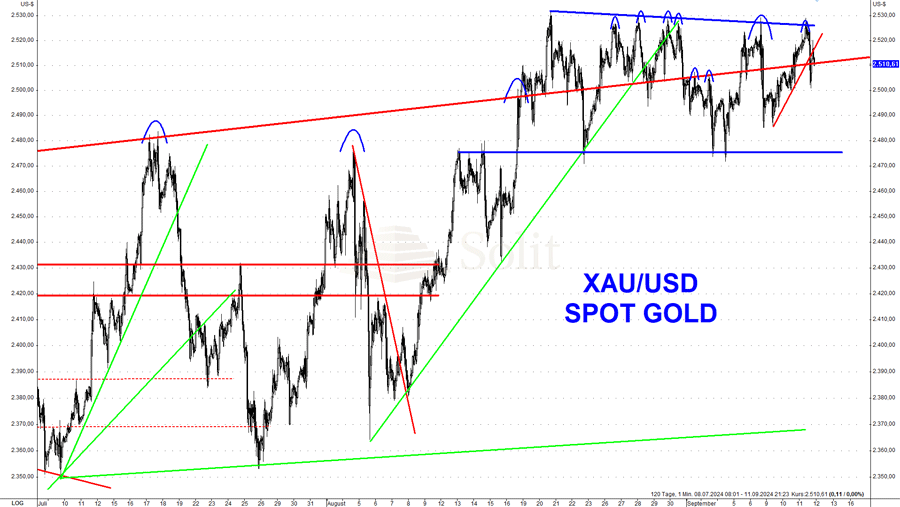

Der Goldpreis bewegt sich weiterhin in einer engen Handelsspanne von etwa 40 US-Dollar rund um die Marke von 2.500 US-Dollar je Feinunze. Die Bullen verteidigen dieses Niveau bisher erfolgreich, was eine bemerkenswerte Stärke zeigt und ein Hinweis auf hohe physische Nachfrage ist, trotz des Preisanstiegs um fast 40% binnen eines Jahres. Heute hatte sich der Goldpreis erneut bis an den oberen Rand seiner engen Handelsspanne bei 2.530 US-Dollar vorgearbeitet und sich die Bullen für einen Ausbruch nach oben und neue Allzeithochs positioniert.

Der Goldpreis bewegt sich weiterhin in einer engen Handelsspanne von etwa 40 US-Dollar rund um die Marke von 2.500 US-Dollar je Feinunze. Die Bullen verteidigen dieses Niveau bisher erfolgreich, was eine bemerkenswerte Stärke zeigt und ein Hinweis auf hohe physische Nachfrage ist, trotz des Preisanstiegs um fast 40% binnen eines Jahres. Heute hatte sich der Goldpreis erneut bis an den oberen Rand seiner engen Handelsspanne bei 2.530 US-Dollar vorgearbeitet und sich die Bullen für einen Ausbruch nach oben und neue Allzeithochs positioniert.Die neuesten US-Inflationszahlen kamen heute jedoch etwas heißer rein, als es der Markt erwartet hatte, worauf der US-Dollar zulegte und der Goldpreis bis auf 2.500 $ fiel. Die Kernkomponente, auf die insbesondere die Fed achtet, stieg zum Vormonat um 0,3% anstatt der erwarteten 0,2% an, während alle anderen Kennzahlen im Rahmen der Erwartungen lagen. Die Gesamtinflationsrate stieg um 0,2% zum Vormonat bzw. 2,5% zum Vorjahr (Kernrate: 3,2%) an.

Dies war der 51. Monat in Folge, in dem der Kern-CPI im Monatsvergleich anstieg und so ein neues Rekordhoch erreichte. Nach Veröffentlichung der Zahlen stieg fiel die Wahrscheinlichkeit für einen Zinsschritt um 50 Basispunkte seitens der US-Notenbank in der kommenden Woche von 30% auf 15%, wie die Fed Funds Futures zeigen.

Der Euro sackte diametral gegensätzlich zum US-Dollar auf die Unterstützung bei 1,10$ ab. Fällt diese Unterstützung, so bricht auch der US-Dollar-Index einen wichtigen Widerstand, worauf sich die Technische Erholung des US-Dollars nach seinem starken Einbruch fortsetzen dürfte. Eine Zinssenkung der Fed um nur 25 Basispunkte in der kommenden Woche könnte der Katalysator für eine Rallye beim US-Dollar sein, sowie die morgige Zinssenkung der EZB und Rede von Notenbankchefin Christine Lagarde, die den Euro unter Druck bringen kann.

Der Goldpreis handelt nahe seinem Allzeithoch und die Bullen versuchen den Ausbruch

Die fortlaufenden OTC-Käufe, die den Goldpreis in diesem Jahr stützten, deuten möglicherweise auf eine bevorstehende Wirtschaftskrise hin. Trotz eines Preisanstiegs von rund 700 US-Dollar bzw. 38% innerhalb eines Jahres gab es bisher keine größere Korrektur, in der der Markt spekulative Übertreibungen abgebaut hätte. Die Long-Positionen der Spekulanten befinden sich auf einem historischen Höchststand, während die Short-Positionen der Banken und der vier größten Händler an der COMEX ebenfalls auf Rekordniveau sind.

Diese Konstellation deutet darauf hin, dass die Marktstimmung jederzeit kippen könnte, da das Chancen-Risiko-Verhältnis auf diesem hohen Niveau kurzfristig unattraktiver geworden ist und die Bullen möglicherweise beginnen, Gewinne mitzunehmen. Alle Zinssenkungen sind bereits in den Märkten eingepreist, sodass eine tatsächliche Zinssenkung der Fed eine Marktreaktion und Trendwende nach dem Prinzip "Buy the rumour, sell the fact" nach sich ziehen könnte.

Der aktuelle Arbeitsmarktbericht von Freitag zeigte gemischte Ergebnisse. Im August wurden 142 Tsd. neue Arbeitsplätze geschaffen, was unter den Erwartungen von 165 Tsd. liegt, jedoch eine Verbesserung gegenüber dem revidierten Juli-Wert von 89.000 darstellt. Positiv ist der Rückgang der Arbeitslosenquote von 4,3% auf 4,2%, was auf eine gewisse Stabilisierung des Arbeitsmarktes hindeutet. Auffällig ist, dass die Beschäftigungszahlen der letzten Monate wiederholt nach unten korrigiert wurden – für Juni um 61.000 und für Juli um 25.000 – was auf eine anhaltende Schwäche hinweist, obwohl der Markt insgesamt Stabilität zeigt.

Trotz der schwächeren Beschäftigungszahlen sind waren diese Daten der letzten Woche ebenfalls nicht dramatisch genug, um eine Zinssenkung um 50 Basispunkte zu rechtfertigen. Aktuell erwartet der Markt nach den Fed Funds Futures lediglich eine Zinssenkung um 25. Die jährliche Inflationsrate in Deutschland fiel auf 1.9%, was den Erwartungen entsprach und deutlich unter dem vorherigen Wert von 2.3% liegt, was der EZB mehr Spielraum für Zinssenkungen lässt. Auf Monatsbasis fiel der CPI in Deutschland um -0.1%.

Der Silberpreis, der sowohl als Industriemetall als auch aufgrund seiner monetären Bedeutung geschätzt wird, geriet zuletzt verstärkt unter Druck angesichts der drohenden Rezession. In der vergangenen Woche fiel er erneut unter die wichtige Unterstützung von 28 $, sowie am heutigen Tag nach der Veröffentlichung der US-Inflationszahlen. Sollte es zu einer Korrektur am Goldmarkt bis 2.350 $ kommen, könnte Silber, das am Terminmarkt ebenfalls historisch überkauft ist, einen deutlichen Rückschlag erleben. Kurzfristige Spekulanten am Silbermarkt beobachten daher genau, ob der Goldpreis am Widerstand bei 2.530 $ nun scheitert und zurückfällt oder diesen durchbricht. Der Silberpreis wird dem Goldpreis dann entsprechend folgen.

Entwicklung von Aktien vs. Gold in einer Stagflation

Das Dow-Gold-Ratio stellt das Verhältnis des Dow Jones Industrial Average (DJIA) in Bezug auf den Goldpreis dar. Das Verhältnis gibt an, wie viele Unzen Gold notwendig sind, um einen Anteil des Dow Jones zu kaufen. Ein hoher Wert des Dow-Gold-Verhältnisses signalisiert, dass der Aktienmarkt im Vergleich zu Gold hoch bewertet ist, während ein niedriges Verhältnis darauf hindeutet, dass Gold im Vergleich zum Aktienmarkt stark an Wert gewonnen hat.