Der Sensen-, Klabauter- und Böllimann klopfen an die Tür

11.06.2012 | Rolf Nef

1. US-Aktienmarkt

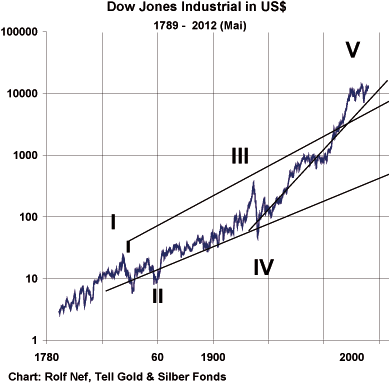

1. US-AktienmarktIch beginne diesen Letter mit dem amerikanischen Aktienmarkt, weil das der letzte noch intakte Aktienbullmarkt ist, zumindest bis 1. Mai 2012. Enden muss er per Definition mit einem Krach, denn so endeten alle disinflationären Bullmärkte der Geschichte. Seit 1789 läuft hier ein Bullmarkt (Grafik 1). 1985 hatte ich diese Grafik zum ersten mal gesehen und mir wurde damals klar, dass mit dem Ende dieses Bullmarktes eine riesen Krise folgen muss, denn eine fünf-Wellen Struktur seit 1789, oder eine ökonomische, kulturelle und physich/militärische Expansion geht damit zu Ende. 1987 dachte ich, dass es so weit ist, dann 2000 wieder und 2007 nochmals. Jedesmal erholte sich der Markt wieder so wie auch 2008/9, nur diesmal viel schwächer ohne neue Höchstpreise und das trotz viel größeren Liquiditätszufuhren wie früher.

Grafik 1: Dow Jones Industrial 1789-2012

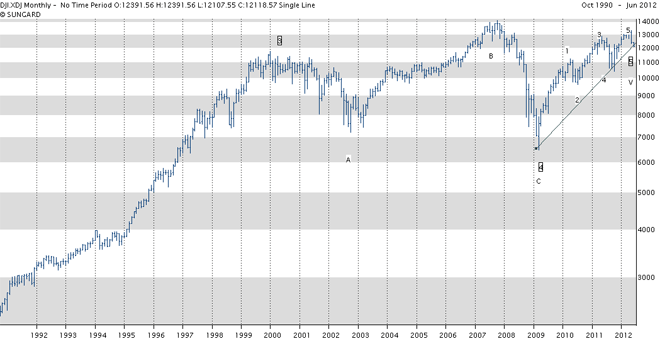

Grafik 2 zeigt die fünf-Wellen Struktur seit dem Boden im Frühjahr 2009 und somit sein potentielles Ende. Ist der 1. Mai 2012 wirklich das Ende, dann hat dieser Kondtratieff-Herbst Bullmarkt (sinkende Inflation, sinkende Zinsen oder steigende Anleihen, steigende Aktienkurse) 30 Jahre gedauert, denn er startete im August 1982. Der letzte Bullmarkt dieser Art dauerte nur 8 Jahre, von 1921 bis 1929. Diese sagenhafte Verlängerung hat man nur hingekriegt mit Gelddrucken und Schuldenmachen bis zum wörtlichen Geht-nicht-mehr. Der gesamte Zyklus aus der Depression der 30er Jahre hat demnach 80 Jahre gedauert. Er startete im Juni 1932. Der vorhergehende Börsenzyklus dauerte von Juni 1859 bis 3. September 1929, also 70 Jahre.

Grafik 2: Dow Jones Industrial 1993-2012, monatlic

Die vorangehende Börsenbaisse dauerte von August 1840 bis Juni 1859, also 19 Jahre während die Baisse der 30er Jahre "nur" 3 Jahre dauerte. Wie lange die kommende Baisse dauert wissen die Götter. Hat diese angefangen? Grafik 3 zeigt, wie diese anfangen muss: mit einer Impulswelle. So verlangt es die Theorie und so begann es 1929 und 1987 wie die Grafiken 4, 5 und 6 zeigen: eine erste Impuswelle gefolgt von einer Erholung mit klar korrektivem Charakter. Zur Beruhigung: der Markt ist noch immer in der ersten Impuslwelle, Sie haben noch etwas Zeit. Mehr dazu unter Timing. Grafik 4 zeigt die täglichen Preisausschläge 1929.

Grafik 5 zeigt den täglichen Schlusspreis des Dow Jones 1929 mit dem gehandelten Aktienvolumen. Grafik 6 zeigt den S&P500 1987 mit Tagesschlusspreisen und dem Volumen an Futureskontrakten. Nebst diesen technischen Begebenheiten ist fundamental gesehen die Liquiditätssituation zentral. 1929 wie 1987 wurde diese abgeklemmt. 1929 weil die Fed die Zinsen erhöhte, weil die Lockerung von 1927 die Liquidität in den Aktienmarkt trieb und zu einem spekulativen Exzess in diesem führte, was die Füsse des Fed erkalten liess und zur Zinserhöhung bzw. Liquditätsverknappung führte (sieh dazu: Allen Greenspan, Gold and Economic Freedom 1966).

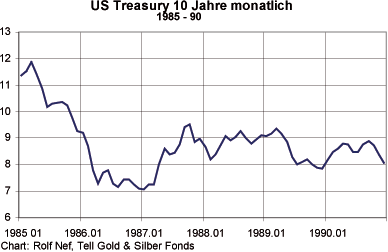

1987 boomte die Wirtschaft derartig, weil 1985 der überhöhte Dollarkurs mit exzessiven Liquidiätszufuhren gesenkt wurde. Diese Liquidität ergoss sich in die Finanzmärkte aber auch in die reale Wirtschaft in Form von Kreditvergaben. Als der Dollar tief genug gefallen war aber auch die Wirtschaft so viel Kredit soff, dass die Zinsen zu steigen begannen, verknappte das Fed noch die Liquidität um dem wilden treiben ein Ende zu setzen. Fed Chef Volker machte sich im Frühjahr 1987 noch rechzeitig aus dem Staub und übergab an Allen Greenspan. Vom Januar 1987 fielen die Obligationen weil die Banken sich so Mittel verschafften um der Kreditnachfrage zu genügen (Grafik 7). Der Aktienmarkt erfreute sich der steigenden Unternehmensgewinne und es wurde Herbst, bis es krachte. Aber eben umgekehrt wie 1929 wurde darauf massiv Liquidität zugeführt und der Suff verlängerte sich bis zum heutigen Tag. Und wie sieht die Liquiditätslage heute aus?

Grafik 7: US Treasuries 1985-1990

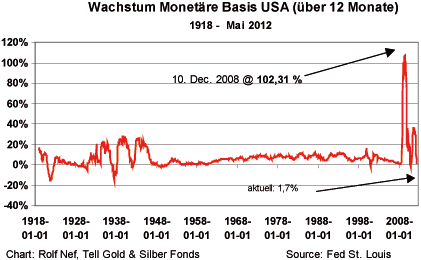

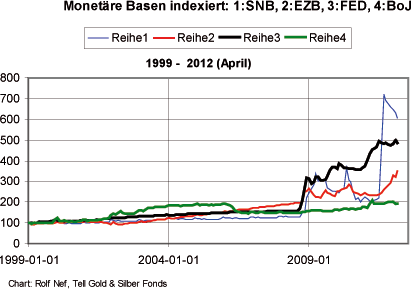

Als 2008 der relativ kleine Markt der Subprimehypothekarobligationen (Grafik 8) einbrach und Sturm an den Finanzmärkten ausbrach, reagierte das Fed und andere Notenbanken) mit der größten Geldmengenexpansion der Geschichte (Grafik 9 und 10, Grafik 10 zeigt die Druckführerschaft der SNB). Bis Dezember 2008 wurde diese verdoppelt. Aber heute wächst sie wieder nur mit 1,7% auf Jahresbasis und das ist zu wenig um den Finanzsuff an der Aktienbörse, des Staates, des Obligationenmarktes und des Häusermarktes weiter zu führen. Aber ist das nur das Ende bis dass der Finanzzyklus mit noch exzessiverem Gelddrucken wieder weiter geht? Ich optiere für das Ende, zu vieles spricht dafür.

Grafik 9

Selbstverständlich wird der Geldhahn wieder geöffnet werden, wenn es wieder zum Krach kommt, nur kommt der Bullmarkt nicht mehr zurück wie das im Rest der Welt schon der Fall fast. Ein Krach zwingt das Fed und andere Notenbanken förmlich, die Schleusen zu öffnen. Die nächsten Grafiken sollen die Konsequnezen für den Dollar und den Bondmarkt aufzeigen, beides strategische Werte für die USA. Erst als letztes werde ich dann Gold und Silber besprechen.

Grafik 10: Monetäre Basen SNB, FED, EZB und BoJ in Lokalwährung indexiert.

Zusammenfassung: Die US Aktienmärkte sind in höchster Gefahr. Mit hoher Wahrscheinlichkeit ist der 1789 begonnene Bullmarkt zu Ende. Die Konsequenz ist der größte Aktienkrach der Geschichte. Die erste Abwärtsbewegung - stets harmlos - ist nahe am Ende, eine Erholung in Sicht. Diese wird als Fortsetzung des Bullmarktes empfunden. Näheres im Abschnitt timing.