Edelmetalle: Angst, Erinnerungen und Erwartungen wie 2008

29.09.2011 | Rolf Nef

- Seite 5 -

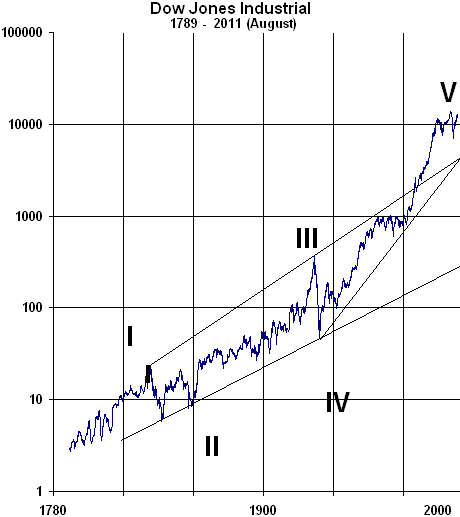

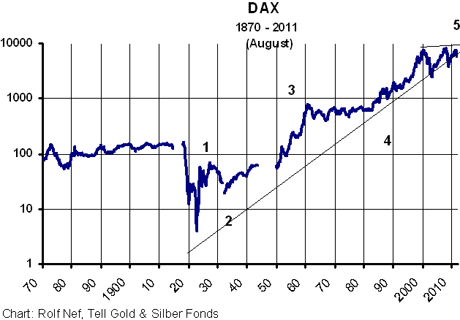

War diesen August das Ende des Bullmarktes vom August 1982? Das ist sehr wohl möglich. Ich glaubte das zwar schon 1987 und in den anfolgenden Einbrüchen 1998 und später. Jedesmal konnte mit mehr Liquidität der Bearmarkt verhindert werden, allerdings nur in Dollar gerechnet. Warum ich so Respekt hatte vor einem Einbruch? Weil der Bearmarkt nicht nur die Bullphase von 1982 korrigiert, sondert den gesamten Bullmarkt seit 1789! (Grafik 15)Dasselbe gilt für den DAX. Er wird den Bullmarkt korrigieren, der 1923 begann (Grafik 16).

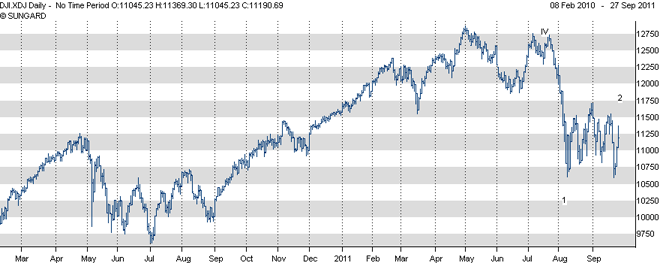

Ist der Markt bereit, diesen Bären zu starten? Ich denke er ist äusserst bereit, er hat hoch wahrscheinlich Ende August gestartet. Das Kurzfristige ist hier viel wichtiger als in Gold und Silber, weil der Markt an einem Drehpunkt von Bull zu Bären ist und das ist historisch gesehen immer ein Crash gewesen. Die Saisonalität würde gerade auch noch stimmen. Grafik 17 zeigt, wie ich den US Aktienmarkt in dieser Phase sehe: Der Markt hat das erste Abwärtsbein hinter sich und ist in der Korrektur. Die nächste Phase wäre dann die Crash Phase. Wir werden sehen.

Ein Crash hat massiven Einfluss auf die Notenbanken, vor allem die Fed. Sie wird gezwungen, expansiv zu werden. Nach 2008 waren es 2000 (zwei tausend) Mia $. Das hat massiven Einfluss auf alles, was im Bullmarkt ist, also auch auf Gold und Silber und natürlich den US$. Mehr weiter unten.

Grafik 15: Dow Jones Industrial seit 1789

Grafik 16: DAX seit 1870

Grafik 17: Dow täglich

Die US Schlammschlacht gegen den Euro hat zu einem sehr negativen Sentiment des Euro/$ Verhältnisses geführt, aber nicht zu seinem Absturz. Ein Absturz des Euro würde dem Fed erlauben, wieder expansiv zu werden, ohne dass der Dollar abstürzt, seine Reservefunktion in Frage gestellt wird oder es sogar zu einer Flucht aus dem Dollar kommt. Nicht die tiefere Währung ist das Problem. Das Problem ist der Zerfall der US-Macht, die zu einem wesentlichen Teil über den Dollar geht. Aber sie sind gefangen im Dilemma, entweder die Börse oder der Dollar.

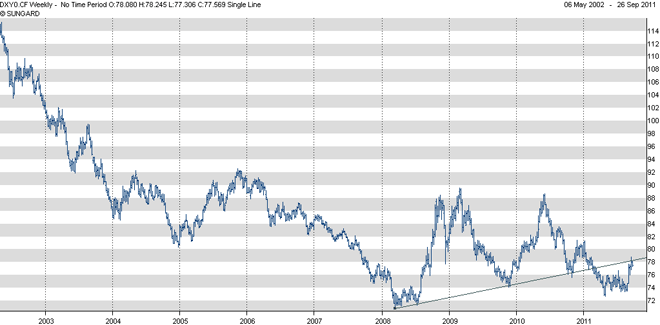

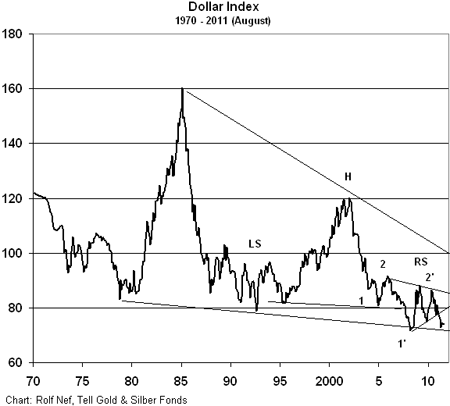

Ich denke die Börse fällt zuerst und dann kommt die Expansion. Das ist alles sehr fundamental gedacht. Was sagt die Technik dazu? Grafik 18 zeigt den Dollar - Index im Wochenchart. Gleich zu Anfang: sehen Sie den Unterschied zu 2008? Damals war der Dollar überverkauft im langen Abwärtstrend, jetzt ist er überkauft in der Korrektur. Grafik 19 zeigt denselben Index seit 1970. Ein Durchbrechen der unteren Trendlinie wird zum Wasserfall führen. Noch ist es nicht da, aber das Potential ist schon lange da.

Grafik 18: Dollar Index wöchentlich

Grafik 19: Dollar Index seit 1970

Die Strategie des Tell Gold & Silber Fonds:

Die gegenwärtige Korrektur von Gold und Silber setzt das richtige Sentiment für deren nächste Aufwärtsphase. Da der Bullmarkt in Gold schon 12 Jahre alt ist, wird die Aufwärtsfahrt immer schneller, die Korrekturen immer kürzer, immer mehr Leute treten in einem engen Markt als Käufer auf. Das Extremste aber ist Silber, weil es fast keines mehr hat (ca. 1 Mia Unzen, gegenwärtig ca. 30 Mia $). Tell Gold & Silber nützt diese Anomalie mit einem mit Silber-Kauf-Optionen gehebelten Portfolio. Die Strategie heisst sitzen, auch wenn der Markt korrigiert, Konzentration auf die Strategie und nicht taktieren. Es wäre zu schön, ich könnte beides. Es reicht, wenn das erste gelingt.

© Rolf Nef

Manager Tell Gold & Silber Fonds, www.tellgold.li

Disclaimer

Der Fonds ist ein Investmentunternehmen für andere Werte mit erhöhtem Risiko. Der Fonds investiert in Gold- und Silber-Derivate, Derivate von Minenaktien und -indizes, in physisches Gold und Silber sowie weltweit in Unternehmungen, die in der Förderung und dem Abbau von Gold und Silber (monetären Edelmetallen) tätig sind. Der Fonds setzt neben traditionellen Anlagen auch Optionsstrategien ein, welche als nicht traditionelle Anlagestrategien zu qualifizieren sind. Diese Anlagestrategie weist ein anderes Risikoprofil als jenes der traditionell bekannten "Investmentunternehmen für Wertpapiere" auf. Die Anleger werden ausdrücklich auf die im vollständigen Prospekt erläuterten Risiken aufmerksam gemacht, insbesondere auf die Möglichkeit des Einsatzes von Optionen zu Anlagezwecken. Durch den Kauf von Optionen kann eine erhebliche Hebelwirkung entstehen, welche ein Vielfaches des eingesetzten Kapitals betragen kann. Das Risikopotenzial des Fonds ist deshalb nicht abschätzbar. Eine Hebelwirkung über Kreditaufnahme oder andere Verpflichtungen ist ausgeschlossen. Der Fonds kann bis zu 100% in physisches Gold und Silber investieren und diese bei einer Lagerstelle hinterlegen. Der Fonds kann sich auf wenige Anlagen konzentrieren und deshalb eine verringerte Risikostreuung aufweisen. Die Anleger müssen insbesondere bereit und in der Lage sein, höhere Kursschwankungen oder auch substanzielle Kursverluste hinzunehmen. In der Konsequenz eignet sich eine Anlage nur für risikofähige Anleger mit einem langfristigen Anlagehorizont und als Beimischung zu einem bestehenden Portfolio.