Silber | Anzeichen für eine Bodenbildung

11.07.2013 | Markus Blaschzok

Die Veröffentlichung des FED-Sitzungsprotokolls am gestrigen Abend verwirrte die Marktteilnehmer völlig, sodass alle Märkte nahezu unverändert aus dem Handel gingen. Der US-Notenbankchef versucht seit Längerem, mit den ständigen zweckgerichteten Äußerungen über eine Verlangsamung der QE-Programme lediglich die wahren Ziele seiner inflationären Bail Out Politik zugunsten der FED-Anteilseigner zu verschleiern. Die Masse des Marktes geht wirklich von einem "Tapering" aus - doch nach der gestrigen Lektüre der „FED-Minutes“ dürfte sich der ein oder andere wohl leicht "verschaukelt" vorgekommen sein.

Die Veröffentlichung des FED-Sitzungsprotokolls am gestrigen Abend verwirrte die Marktteilnehmer völlig, sodass alle Märkte nahezu unverändert aus dem Handel gingen. Der US-Notenbankchef versucht seit Längerem, mit den ständigen zweckgerichteten Äußerungen über eine Verlangsamung der QE-Programme lediglich die wahren Ziele seiner inflationären Bail Out Politik zugunsten der FED-Anteilseigner zu verschleiern. Die Masse des Marktes geht wirklich von einem "Tapering" aus - doch nach der gestrigen Lektüre der „FED-Minutes“ dürfte sich der ein oder andere wohl leicht "verschaukelt" vorgekommen sein.„Einige“ Mitglieder des Offenmarktausschusses sähen eine Reduzierung der QE-Maßnahmen wahrscheinlich garantiert in Bälde - "Viele" sagten aber, es würde erst einer Erholung am Arbeitsmarkt bedürfen, bevor man QE zurückfahren würde - die "Hälfte der Mitglieder" gaben Hinweise, dass es angebracht wäre, die QE-Programme bereits bis zum Jahresende zu beenden und „Wenige“ deuteten an, dass das Komitee bereits zur Junisitzung die Anleihekäufe verlangsamen oder stoppen sollte. Letztlich würden" viele FED-Mitglieder" die Käufe auch bis ins Jahr 2014 hinein sehen. Der Offenmarktausschuss hat jedes erdenkliche Szenario genannt, was immer von "Einigen", "Vielen“, "Wenigen" oder der "Hälfte" unterstützt wird. Das erste positive Signal war, dass der Markt nicht wursste, wie er reagieren sollte und die Edelmetalle nicht wieder abverkauft wurden, wie bei den letzten FED-Sitzungen.

Am Nachmittag hielt Bernanke dann eine Rede in Boston mit anschließender Fragerunde. Viele gingen bereits davon aus, dass der Notenbankchef diese Fragerunde als Testballon für den halbjährlichen Report gegenüber dem US-Kongress in der nächsten Woche nutzen wird, und rechneten mit einer Ankündigung der Reduzierung der Anleihekäufe. Mit dieser Vermutung lag man deutlich falsch, denn Bernanke sagte, dass das Anleihenkaufprogramm weitergehe "da Inflation und der Arbeitsmarkt mehr Stimuli benötigen würden." Bernanke sagte deutlich, dass eine fallende Inflation schlecht für die Wirtschaft sein könne und die Geschwindigkeit der Geldpolitik hoch anpassungsfähig wäre. Damit war die Lage für viele klar - die Anleihekäufe gehen weiter und bei schlechten Nachrichten kann man sogar noch mehr Gas geben.

Nachdem er diese sagte, drehten die Märkte gegen 21:30 MEZ dann nach oben weg. Der S&P 500 stieg um über 20 Punkte, Gold sprang 50 USD und Silber einen US-Dollar nach oben. Der Dollar verlor noch einmal in der Spitze drei US-Cent zum Euro, nachdem er im Tagesverlauf bereits einen USc abgab. Die Kurse der T-Notes stiegen sofort und die Rendite sank. Dies entspricht unserer Erwartung, wonach Bernanke nicht lange zusehen wird, wie die 10-Jährigen im Bereich von 3% notieren werden, ohne im Hintergrund stärker auf das Gaspedal zu treten und ein paar Offenmarktgeschäfte mehr durchzuführen, um später die QE-Programme auszuweiten.

Silber folgt Gold auf dem Schritt

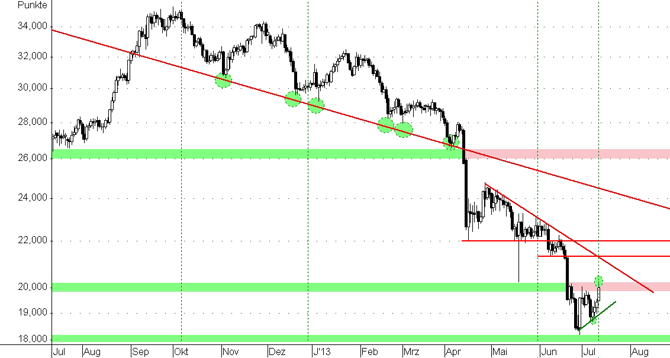

Gold konnte sich nicht nur in den letzten Monaten besser halten als Silber - es gibt auch in den letzten Handelstagen die Richtung vor. Wie in den letzten Analysen zu Gold gezeigt, hatten sich bereits bullische Divergenzen in den Indikatoren gebildet und dies ist auch in Silber zu sehen. Die Unterstützung bei 18 USD hat vorerst gehalten und in der letzten Nacht erfolgte der Sprung bis zum Widerstand bei 20,25 USD. Seither wird der starke Anstieg, der möglich wurde, nachdem Bernanke die Exit-Ängste von den Schultern des Silberpreises nahm, erst einmal verdaut und es kommt aktuell zu einem Test der Unterstützung bei 20-USD. Der Tageschart zeigt, dass viele Widerstände auf dem Weg nach oben liegen. (20,25 USD | 21,60 USD | 22,00 USD | 23,50 USD und eine kurzfristige Abwärsttrendlinie, die in dem Bereich um 21 USD entlang führt. Dennoch sollte man das Potenzial von möglichen Shorteindeckungen in diesen Bereichen nicht unterschätzen, was zu Sprungartigen Anstiegen führen kann.

Auf dem 3-Stundenchart sieht man noch einmal deutlich den Widerstand bei 20,25 USD. Ein Anstieg darüber gibt Raum bis in den Bereich von 21,20 USD bis 21,60 USD. Darüber liegt ein stärker Widerstandsbereich bis 22 USD. Wer antizyklisch mittelfristig in Silber gehen will, sollte einen Anstieg über 20,25 USD abwarten und den Stop Loss bei 19,90 USD platzieren. Mit weiteren Anstiegen wäre es sinnvoll diesen in einem Abstand von mindestens 80 USc nachzuziehen.

Trader, die letzte Nacht mit Preisen über 19,60 USD bereits ein Kaufsignal bekamen, sollten den Stop Loss aufs Einstiegsniveau belassen oder noch Raum für eine kurze Korrektur bis 19,10 USD lassen. Würde letztere Marke fallen, so wäre die Wahrscheinlichkeit hoch, dass neue Tiefststände getestet würden.

Für mittelfristige Anleger steht ein prozyklisches Kaufsignal noch in weiter Ferne. Langfristig agierende Anleger erhalten Silber zu 3,35% des fairen US-Dollarpreises, was der fundamental niedrigste reale Preis zum US-Dollar seit 1975 ist. Wer mittel- oder langfristig agiert, muss sich klar sein, dass noch nicht einmal der kurzfristige Abwärtstrend gebrochen wurde und man deshalb noch in ein fallendes Messer greift. Dennoch bildet die langfristige Unterstützungsmarke von 20 USD eine mögliche interessante Kaufgelegenheit auf langfristige Sicht. In jedem Fall sollte ein Anstieg abgesichert werden.

Zeichen für einen Trendwechsel in den CoT-Daten

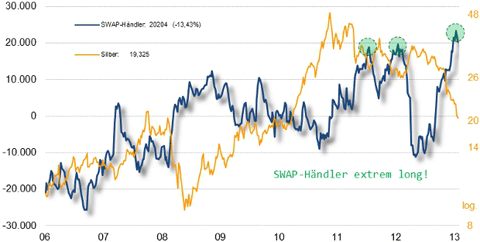

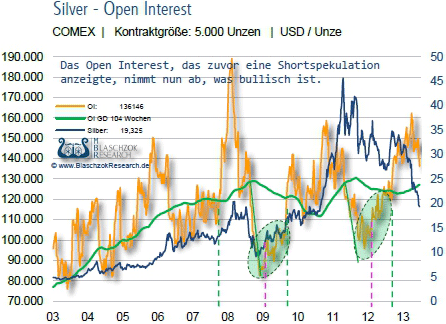

In den am Montag veröffentlichten Daten blieben der Preis und die Positionen nahezu unverändert und zeigten leichte Schwäche zur Vorwoche. Auch die Swap Dealer, die Positionen im Kaufbereich halten, bauten Long-Positionen ab. Bullisch ist jedoch, dass das Open Interest wieder um über -3% fiel und auf Monatssicht bereits um -6,6% abnahm. Nachdem wir seit längerer Zeit beschreiben, dass es eine spekulative Übertreibung auf der Unterseite gibt, die sich in dem gestiegenen Open Interest zeigt, ist das nun rückläufige Open Interest ein Zeichen für einen Trendwechsel.

In der aggregierten Aufstellung ergibt sich absolut die niedrigste Shortpositionierung seit der Jahrtausendwende und relativ zum Open Interest schreit es förmlich nach "STRONG BUY". Der CoT-Report war noch nie so bullisch für Silber in der 12-jährigen Hausse.

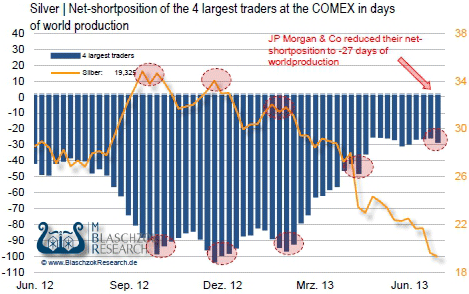

Die großen 4 Händler sind aktuell mit -27 Tagen der Weltproduktion short im Silber. Zur Vorwoche erhöhten sie ihre Netto-Shortposition also um 2 Handelstage, obwohl der Preis fiel. Dies könnte darauf hindeuten, dass ein Ausbruch über die 20-USD-Marke zu diesem Zeitpunkt womöglich verhindert wurde. Dies ist das niedrigste Level seit 2003. Mittel- bis langfristig ist die Positionierung sehr bullisch zu sehen.

© Markus Blaschzok

Dipl. Betriebswirt (FH), CFTe

www.markus-blaschzok.de

>> Abonnieren Sie diesen wöchentlichen Marktkommentar per Email hier <<

Disclaimer: Diese Analyse dient ausschließlich der Information. Bei Zitaten ist es angemessen, auf die Quelle zu verweisen. Die in dieser Veröffentlichung dargelegten Informationen beruhen auf sorgfältiger Recherche und stellen keine Aufforderung zum Kauf oder Verkauf dar. Die gesamte Analyse und die daraus abgeleiteten Schlussfolgerungen spiegeln die Meinung und Ansichten des Autors zum Zeitpunkt der Veröffentlichung wider und stellen in keiner Weise einen Aufruf zur individuellen oder allgemeinen Nachbildung, auch nicht stillschweigend, dar. Handelsanregungen oder anderweitige Informationen stellen keine Beratungsleistung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren, derivativen Finanzprodukten, sonstigen Finanzinstrumenten, Edelmetallen und -hölzern, Versicherungen sowie Beteiligungen dar. Wir weisen darauf hin, dass beim Handel mit Wertpapieren, Derivaten und Termingeschäften, hohe Risiken bestehen, die zu mehr als einem Totalverlust des eingesetzten Kapitals führen können. Jeder Leser/Kunde handelt auf eigenes Risiko und auf eigene Gefahr. Eine Haftung für Vermögensschäden, die aus dieser Veröffentlichung mit möglichen Handelsanregungen resultieren, ist somit ausgeschlossen. Eine Verpflichtung dieses Dokument zu aktualisieren, in irgendeiner Weise abzuändern oder die Empfänger zu informieren, wenn sich eine hier dargelegte Stellungnahme, Einschätzung oder Prognose ändert oder unzutreffend wird, besteht nicht. Eine Gewähr für die Richtigkeit und Vollständigkeit wird nicht übernommen.

Die Verwendung von Hyperlinks auf andere Webseiten in diesem Dokument beinhaltet keineswegs eine Zustimmung, Empfehlung oder Billigung der dort dargelegten oder von dort aus zugänglichen Informationen. Markus Blaschzok übernimmt keine Verantwortung für deren Inhalt oder für eventuelle Folgen aus der Verwendung dieser Informationen. Des weiteren werden weder wir, noch unsere Geschäftsorgane, sowie Mitarbeiter, eine Haftung für Schäden die ggf. aus der Verwendung dieses Dokuments, seines Inhalts oder in sonstiger Weise, entstehen, übernehmen. Gemäß §34b WpHG weisen wir darauf hin, dass der Autor derzeit in ein oder mehrere der besprochenen Investmentmöglichkeiten investiert ist.