Aufwärtstrend an den US-Märkten - jedoch deutlich gebremster Dynamik

09.07.2014 | Mack & Weise

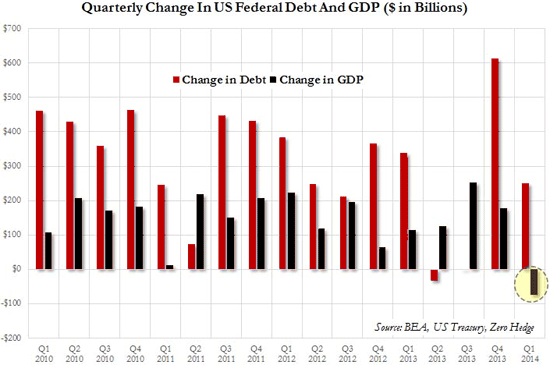

Die internationalen Aktienmärkte konnten im ersten Halbjahr 2014 ihren Aufwärtstrend unter Führung der US-Märkte weiter fortsetzten, wenn auch mit deutlich gebremster Dynamik. Prognostizierte die Ökonomenzunft der US-Wirtschaft in ihren Wachstumsausblicken für 2014 einen im Vergleich zum Jahr 2013 besonders kräftigen Konjunkturaufschwung (bis zu +3,4% p. a.), zeichnete bereits die erste US-BIP-Wachstums-Schnellschätzung für das erste Quartal im April mit -0,1% p. a. ein gegenteiliges Bild - trotz der wiederum gigantischen Schuldenausweitung!

Die internationalen Aktienmärkte konnten im ersten Halbjahr 2014 ihren Aufwärtstrend unter Führung der US-Märkte weiter fortsetzten, wenn auch mit deutlich gebremster Dynamik. Prognostizierte die Ökonomenzunft der US-Wirtschaft in ihren Wachstumsausblicken für 2014 einen im Vergleich zum Jahr 2013 besonders kräftigen Konjunkturaufschwung (bis zu +3,4% p. a.), zeichnete bereits die erste US-BIP-Wachstums-Schnellschätzung für das erste Quartal im April mit -0,1% p. a. ein gegenteiliges Bild - trotz der wiederum gigantischen Schuldenausweitung!

Obwohl schon die erste Revision der US-BIP-Daten im Mai durch die Statistikbehörde BLS mit -1,0% p. a. eine deutliche Schwäche der US-Wirtschaft signalisierte, muss nach der letzten Revision auf -2,9% p. a. vermutet werden, dass die US-Konjunktur im Frühjahr mehr als nur wegen des kalten Winters ausgerutscht ist.

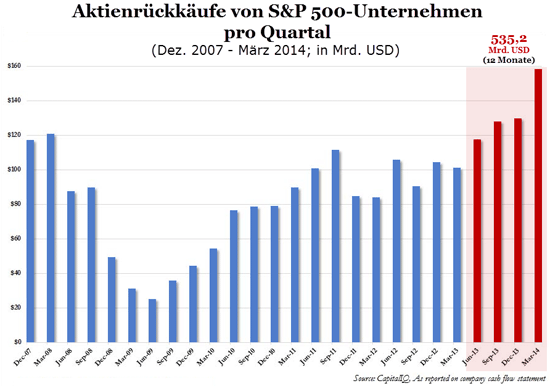

Die Rekordjagd an den Aktienmärkten wurde dann von den extrem niedrigen Zinsen und anderen Faktoren wie z. B. Firmenübernahmen und Aktienrückkäufen getriebenen. Gerade dort spielt wieder die Musik, wie zu besten "alten" Zeiten!

Innerhalb nur allein des letzten Quartals wurden weltweit Übernahmen und Fusionen (M&A) im Volumen von knapp einer Billion USD angekündigt bzw. getätigt, und wecken dadurch wieder Erinnerungen an das "große Fressen" in den (Vorkrisen-)Jahren 2006 und 2007! Genauso beachtlich sind aber auch die Aktivitäten der börsennotierten Unternehmen, möglichst viele eigene Aktien vom Markt zu nehmen.

Allein die 500 größten Gesellschaften in den USA, die sich 2013 den Rückkauf von Aktien im Rekordwert von 755 Mrd. USD (+58% ggü. 2012!) genehmigen ließen, nahmen im 1. Quartal 2014 bereits für 155 Mrd. USD eigene Aktien vom Markt - das höchste Quartalsvolumen seit 2007. Der resultierende Effekt ist für die Unternehmen jedenfalls auf den ersten Blick ein sehr positiver, denn reduziert sich die Anzahl der ausstehenden Aktien, dann kann trotz stagnierender bzw. sogar fallender Gewinne der Gewinn pro Aktie … steigen!

Da sich aber weder die angekündigten bzw. getätigten Übernahmen und Fusionen, noch die Aktienrückkäufe aus der "prall gefüllten Portokasse" bezahlen lassen, ist dementsprechend auch die Verschuldung der Unternehmen in den letzten Jahren enorm angestiegen.

So sind beispielsweise die US-Unternehmen mit insgesamt 13,9 Billionen USD (Stand: 1.Q 2014) heute nicht nur rund 18% höher verschuldet als noch Ende 2009, sie sind so hoch verschuldet wie noch nie zuvor!

Spätestens aber, wenn die aktuell extrem niedrigen Zinsen für Unternehmensanleihen einmal wieder steigen, wird sich zeigen, dass man mit diesen Maßnahmen keinerlei Wert schafft, sondern einzig nur eines erhöht … das Risiko für die Aktionäre.

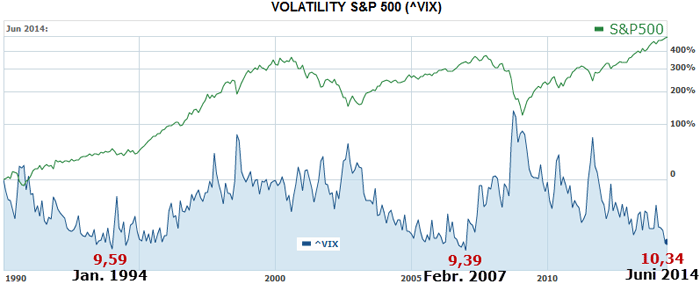

Deutlich erhöht hat sich aber auch die US-Aktienbewertung, wie das nunmehr 65% über dem historischen Durchschnitt liegende Shiller-KGV des S&P 500 zeigt. Das Phänomen der den Unternehmensgewinnen mittlerweile stark enteilenden Kurse ist jedoch kein rein amerikanisches, sondern inzwischen eines, welches teilweise sogar noch eklatanter auch auf andere Börsenplätze zutrifft.

Parallel dazu scheint auch die Sorglosigkeit der Investoren keine Grenzen mehr zu kennen, und das, obwohl einer ihrer (vermeintlichen) Vollkaskoversicherer, die EZB, im jüngsten Finanzstabilitätsbericht die "Möglichkeit eines scharfen und ungeordneten Abbaus der jüngsten Kapitalflüsse" nicht mehr ausschließen kann! Hinter dem allerorten verbreiteten Investitionsparadigma, Aktien seien "alternativlos", ist damit mehr als nur ein dickes Fragezeichen angebracht.

Während noch immer täglich zu lesen ist, sich besser aus Goldinvestments zu „verabschieden“, deuten die Entwicklungen der letzten Wochen auf eine Stabilisierung am Markt hin. Gold konnte sich zuletzt deutlich vom Goldman Sachs-Kursziel (1.050 USD) entfernen, und das Terrain oberhalb von 1.300 USD zurückerobern. Die in den USA zuletzt "überraschend" auf den höchsten Stand seit Oktober 2012 gekletterte Teuerungsrate könnte den Goldpreis weiter stützen, da unabhängig davon das Versprechen der FED-Chefin Yellen gelten soll, die Zinsen auf absehbare Zeit nicht steigen lassen zu wollen.

Auch könnten die von hohen Handelsvolumen begleiteten jüngsten deutlichen Kursanstiege im Edelmetallminensektor darauf hindeuten, dass hier steigende Goldpreise antizipiert werden. Da sich aber auch fundamental in diesem Sektor - die Kosten fielen erstmals seit 1998 drei Quartale in Folge - inzwischen vieles deutlich verbessert hat, und mittlerweile der Gedanke von nachhaltiger Profitabilität und Kapitaleffizienz das Handeln der Akteure bestimmt, könnte der Sektor vor einem Comeback stehen.

© Mack & Weise GmbH

Vermögensverwaltung