Überall Bubbles (Teil 1/2)

10.09.2014 | John Mauldin

“Der Unterschied zwischen Genialität und Dummheit ist, dass Genialität Grenzen hat.“ - Albert Einstein

“Genius is a rising stock market.” - John Kenneth Galbraith

“Jedes Projekt, welches in einem Zeitraum der Ruhe entworfen wird, misslingt, sobald die Bedingungen extrem werden.“ - Fürst Metternich

“I'm forever blowing bubbles, Pretty bubbles in the air

They fly so high, nearly reach the sky, Then like my dreams they fade and die

Fortune's always hiding, I've looked everywhere

I'm forever blowing bubbles, Pretty bubbles in the air”- Burr and Campbell

“Genius is a rising stock market.” - John Kenneth Galbraith

“Jedes Projekt, welches in einem Zeitraum der Ruhe entworfen wird, misslingt, sobald die Bedingungen extrem werden.“ - Fürst Metternich

“I'm forever blowing bubbles, Pretty bubbles in the air

They fly so high, nearly reach the sky, Then like my dreams they fade and die

Fortune's always hiding, I've looked everywhere

I'm forever blowing bubbles, Pretty bubbles in the air”- Burr and Campbell

Es liegt was in der Luft. Gischt und Schaumbildung über den Märkten der Welt - ungeachtet der Größe und Form. Einfach berauschend! Auch die in verschiedensten Medienformaten ansässigen Experten schäumen über.

Nichts hebt unsere Stimmung mehr als steigende Märke. Auf die, die nicht an den steigenden Märkten positioniert sind, trifft das natürlich nicht zu, wie Prof. Kindleberger (mehr dazu unten) einwarf. Dann fühlt man sich wie ein Verlierer. Aber was, wenn diese steigenden Märkte … Bubbles sind?

Werden wir schlau genug sein, im Markt bis ganz oben mitzufliegen, um dann, kurz bevor sie platzt, abzuspringen? Die Forschung sagt dazu: Auch wenn wir alle denken, dass wir dazu in der Lage wären, so zeigen wir im Grunde fast nie, dass wir dazu befähigt sind.

Mein Freund Grant Williams ist der Meinung, dass die größte zurzeit existierende Bubble die “Bubble der Selbstgefälligkeit“ sei. Ich denke auch, dass es sich hier um eine der größeren handelt. Allerdings sehe ich noch größere Blasen, die weiter wachsen: Staatsschulden und staatliche Versprechen. Wenn diese beiden platzen (was wahrscheinlich auch noch gleichzeitig passieren wird), dann ist der wahre Tiefpunkt dieses inzwischen fast schon 90 Jahre alten Zyklus markiert.

Das Thema für diese Woche sollen also die Blasen sein. Genauer gesagt werden wir einen Blick in das Bubble-Kapitel meines Buches “Code Red“ (Koautor John Tepper) werfen, das seit Ende letzten Jahres erhältlich ist. Dieses Kapitel hatte ich ungefähr letztes Jahr um diese Zeit geschrieben; vielleicht ist es in der gemächlichen August-Zeit gar nicht so schlecht, sich daran zu erinnern, was in ein paar Wochen auf uns zukommen wird, wenn wir an unsere Schreibtisch zurückkehren. Sie werden hier nicht das komplette Kapitel finden, aber falls Sie mehr wünschen, finden Sie am Ende des Briefs einen Link zum gesamten Kapitel.

Wie ich Anfang der Woche schon schrieb: Ich sage kein TOP voraus, ich verweise nur darauf, dass wir unsere Risiko-Antennen ausfahren sollten. Man sollte ein gut aufgestelltes Risikoprogramm für seine Investitionen haben. Ich bin mir durchaus im Klaren, dass man, um Gewinne mitnehmen zu können, schließlich auch am Markt positioniert sein muss. Allerdings sollte man auch so diszipliniert sein, die eigenen Verluste in Grenzen halten zu können, um nach Marktrücksetzern erneut einsteigen zu können.

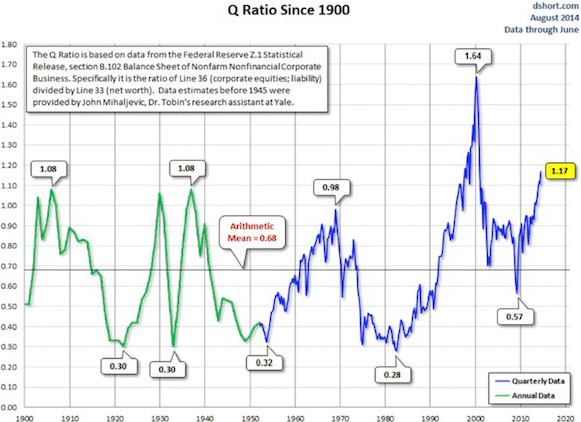

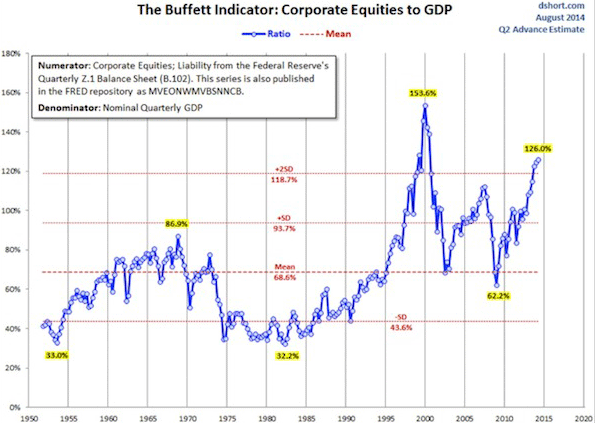

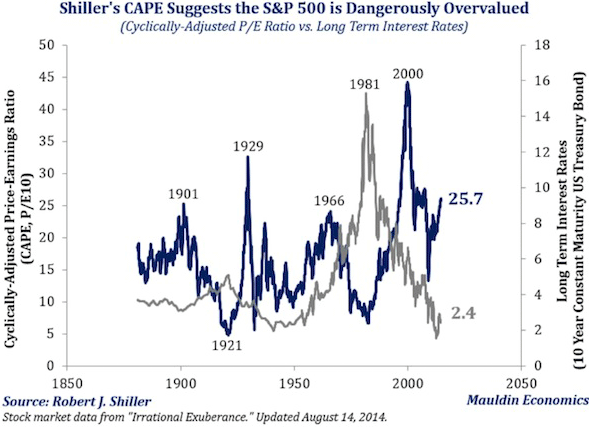

Es gibt genügend Zahlen, die nahelegen, dass sich der Markt in Spitzenbereichen bewegt und das Aufwärtspotential nicht gleichmäßig verteilt ist. Schauen Sie sich die folgenden vier Charts an. An dieser Stelle die Anmerkung, dass einige dieser Charts noch aus dem letzten Jahr stammen; allerdings sind die Stände seither nur noch gestiegen. Die Richtung ist also dieselbe!

Wie die Charts zeigen, bewegt sich der Markt, einer ganzen Reihe von Indikatoren nach zu urteilen, auf einem sehr riskanten Niveau. Doch wie das Jahr 2000 bewiesen hat, kann es auch in risikoreichen Märkten immer noch weiter aufwärts gehen. Die Diagramme sind selbsterklärend. Werfen wir einen Blick auf das Q-Ratio, auf das Verhältnis von Unternehmensaktien zu BIP (auch “Buffet-Indikator“ genannt), auf den Shiller CAPE (zyklisch gewichtetes KGV) und die allgemeinen Margin-Schulden.