Das Ende der Geduld

13.04.2015 | Mack & Weise

Wenn es eines letzten Beweises für eine völlig aus den Fugen geratene Finanzwelt bedurfte, so wurde dieser von der amerikanischen Notenbankchefin Janet Yellen im März eindrucksvoll erbracht. Auf ihre völlig sinnfreie Aussage, dass die Fed im Bezug auf die von ihr seit Mitte 2013 (!) dauerangekündigte Zinsanhebung nicht mehr "geduldig", aber eben auch ... nicht "ungeduldig" sein werde, reagierte die Weltleitwährung US-Dollar binnen Sekunden mit einem 4%igen Ohnmachtsanfall ("flash crash"), während die Aktienkurse zeitgleich neue Rekordhöhen erklommen.

Wenn es eines letzten Beweises für eine völlig aus den Fugen geratene Finanzwelt bedurfte, so wurde dieser von der amerikanischen Notenbankchefin Janet Yellen im März eindrucksvoll erbracht. Auf ihre völlig sinnfreie Aussage, dass die Fed im Bezug auf die von ihr seit Mitte 2013 (!) dauerangekündigte Zinsanhebung nicht mehr "geduldig", aber eben auch ... nicht "ungeduldig" sein werde, reagierte die Weltleitwährung US-Dollar binnen Sekunden mit einem 4%igen Ohnmachtsanfall ("flash crash"), während die Aktienkurse zeitgleich neue Rekordhöhen erklommen.Zwar mögen die seit nunmehr bereits über 6 Jahren steigenden Vermögenspreise den Eindruck eines erfolgreichen Überwindens der Krise des Weltfinanzsystems erwecken, doch zeigt allein nur das Lavieren der Fed bezüglich einer Zinsnormalisierung, dass in Wirklichkeit genau das Gegenteil der Fall ist!

Allein angesichts des seit Ende 2007 um 8,9 Billionen USD auf aktuell 18,2 Billionen USD explodierten staatlichen US-Schuldenberges bzw. eines weltweit bis Mitte 2014 um 50 Billionen USD auf 154 Billionen USD gestiegenen Gesamtschuldenvolumens respektive des darauf krönend aufgesetzten 563-Billionen-USD-Zinswetten-Casinos kann man - politisch gewollte - Zinserhöhungen getrost ausschließen, denn deutlich steigende Zinslasten wären für das gesamte Schuldgeldsystem nicht mehr verkraftbar. (Der IWF errechnete im Oktober 2014 knapp 4 Billionen USD an Verlusten, sollten die Zinsen nur um 1%-Punkt steigen!)

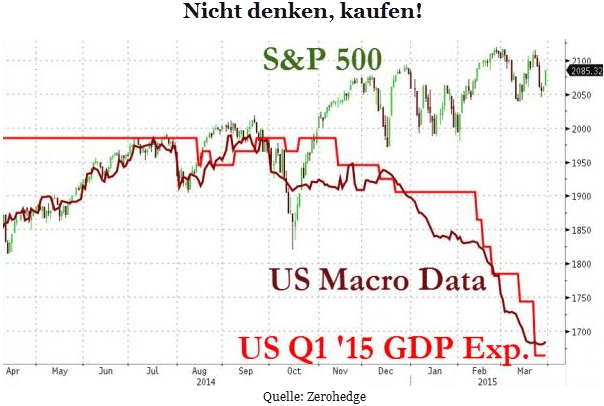

Zuletzt versprühte die Fed-Chefin mit ihren Zinsausblick zwar Konjunkturoptimismus, doch wird dieser von den sich in den letzten Monaten immer stärker eintrübenden US-Konjunkturdaten (rückläufige Einzelhandelsumsätze, schwache Auftragseingänge etc.) allerdings nicht bestätigt.

Der aktuelle Abschwung könnte sogar auf einen Rückfall der US-Wirtschaft in die Rezession hindeuten, so dass die kolportierte Straffung der US-Geldpolitik »völlig überraschend« in einer neuerlichen geldpolitischen Lockerungsrunde münden könnte!

Wie zerstörerisch die von den großen Notenbanken verfolgte Nullzins- und Gelddruckpolitik für das Währungssystem am Ende allerdings sein wird, deutete EZB-Chef Draghi zum Start seiner »open-end«-Billionen-Euro-Geldschwemme schon selbst an: "Mit unseren Maßnahmen könnten einige Risiken für die Finanzstabilität verbunden sein."

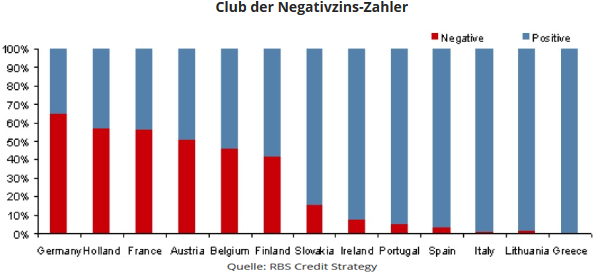

Welche enorme Marktverwerfung das neueste »Rettungs-«Experiment der EZB bereits zum Start produzieren konnte, offenbaren die von Fundamentaldaten nunmehr völlig entkoppelten europäischen Anleihemärkten, die sich in eine epochale »Draghi-Blase« verwandelt haben! Rentierte noch vor Jahresfrist »lediglich« ein Staatsanleihevolumen im zweistelligen Milliarden-Euro-Volumen im negativen Bereich, so notieren von den in der EU ausstehenden etwa 6,7 Billionen Euro - niemals rückzahlbaren Staatsschulden - bereits heute etwa 1,7 Billionen Euro im Negativzinsbereich!

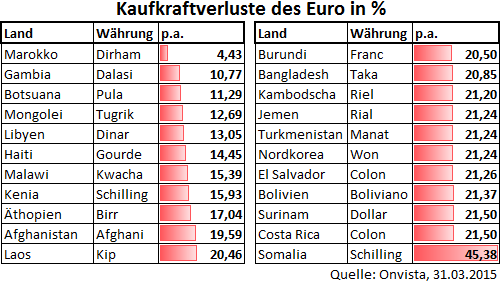

Während die europäischen Anleihemärkte trotz dieser absurden Entwicklung noch stabil aussehen, straften die internationalen Devisenmärkte die letzte Tabus brechende europäische Inflationspolitik im Jahresvergleich schon deutlich ab. So wertete die Gemeinschaftswährung Euro nicht nur im Vergleich zu den direkten »Druckerpressen-Konkurrenten« wie den US-Dollar oder den Yen deutlich ab, sie erfuhr selbst gegen nunmehr »ehemalige« Dritte-Welt-Währungen im Jahresvergleich einen drastischen Wertverlust! (s. Tabelle)

Einmal mehr sahen sich die Edelmetalle Gold und Silber im Monatsverlauf trotz der zunehmenden Verwerfungen im Finanzsystem mit neuerlichen Preisabschwüngen konfrontiert. Dennoch genügte der Druck der Papiergold-Trader letztlich nicht, um die seit nunmehr fast 2 Jahren ausgerufenen 1.000-USD-und-tiefer-Preisprognosen der Bankanalysten in greifbare Nähe zu rücken. Unabhängig aber von den kurzfristigen Preisschwankungen bleibt Gold im Umfeld einer zum Scheitern verurteilten experimentellen Geldpolitik die ultimative Hartwährung.

© Mack & Weise GmbH

Vermögensverwaltung