Wenn die Zukunft zur Gegenwart wird

18.07.2016 | John Mauldin

- Seite 2 -

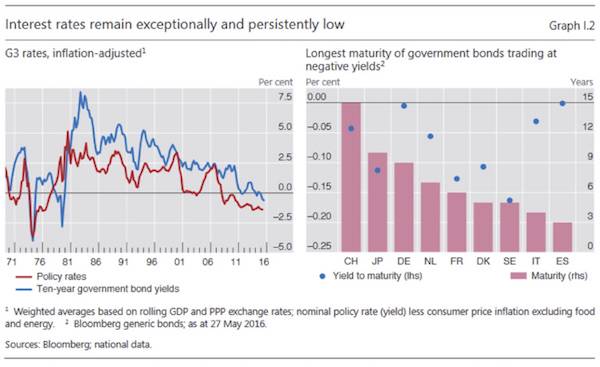

Wenn wir heute über diese Fragen nachdenken wird klar, dass die Zentralbanker dem Gleichgewicht, welches sie so verzweifelt anstreben, keinen Schritt näher gekommen sind. Sie haben sich sogar noch weiter davon entfernt, indem sie in Japan und Europa negative Zinssätze beschlossen haben. Ich weiß nicht, ob sie sich noch immer auf ihre Modelle berufen, denn ich kann mir kein Modell vorstellen, das uns dorthin führen würde, wohin die Zentralbanken uns gebracht haben. Doch hier stehen wir nun.Ich möchte keine Namen nennen (denn das würde viel zu lange dauern), aber die Zentralbanker, die die Vorzüge der Negativzinsen anpreisen, schenken den Fakten offenbar einfach keine Beachtung. Winston Churchill hat einmal gesagt: "So schön eine Strategie auch ist - man sollte von Zeit zu Zeit die Resultate überprüfen."

Für Banken und Versicherungsunternehmen sind die Folgen der negativen Zinssätze in Europa katastrophal, ganz zu schweigen von den Konsequenzen für Rentenfonds und Anleger, die in festverzinsliche Wertpapiere investieren. Zur Zeit hält man unbeirrbar an der Auffassung fest, dass privater Konsum und/oder dessen künstliches Austauschen gegen Staatsschulden der Motor der Wirtschaft sind und eine wünschenswerte Inflation erzeugen. Dieses Dogma, zu dessen bekanntesten Vertretern Paul Krugman zählt, wird uns alle noch teuer zu stehen kommen. Das ist die Kernaussage des neuen Jahresberichts der BIZ.

Im Bericht steht nicht, dass die Weltwirtschaft in schrecklichem Zustand ist. Sicher, das Wachstum ist enttäuschend, aber es könnte viel schlimmer sein. Die Arbeitslosigkeit ist noch immer zu hoch, aber die Situation bessert sich. In den meisten Staaten ist Inflation kein Problem.

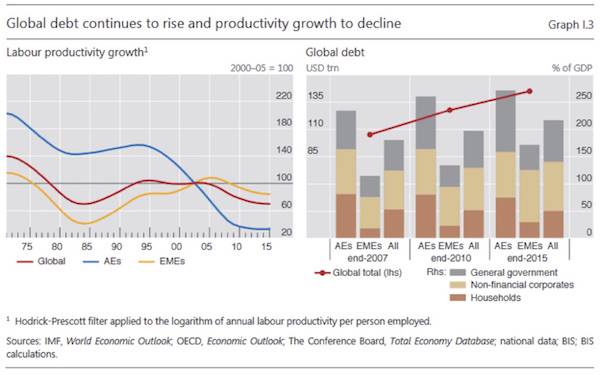

Was der BIZ Sorgen bereitet, sind allerdings die langfristigen Konsequenzen einer "riskanten Dreierkonstellation" aus ungewöhnlich niedrigem Produktivitätswachstum, hartnäckig hohen globalen Schuldenständen und einem äußerst engen wirtschaftspolitischen Handlungsspielraum. Diese Kombination ist verantwortlich für die anhaltend niedrigen Zinsen. Das ist ein sehr wichtiger Punkt. Die ultra-niedrigen, bei Null liegenden oder sogar negativen Zinssätze sind nicht selbst das Problem, sondern ein Symptom der "riskanten Dreierkonstellation". Wir können (und müssen) die Symptome behandeln, aber das wird die Krankheit nicht heilen.

Zinsen sind nicht einfach nur die Kreditkosten für liquide Finanzmittel. Sie sind letztlich der Preis des Geldes und damit der für die Preisbildung wichtigste Mechanismus mit der größten Signalwirkung für die gesamte Wirtschaft. Die Zinssätze verraten uns sehr viel über das Vertrauen sowohl seitens der Kreditgeber als auch seitens der Kreditnehmer - von den Verbrauchern ganz zu schweigen.

Aktuell signalisieren die Zinssätze nichts Gutes. Die BIZ drückt es folgendermaßen aus:

"Der Gegensatz zwischen einem globalen Wachstum, das sich unweit historischer Durchschnittswerte befindet, und Zinssätzen, die derart niedrig sind, ist besonders stark. Er äußert sich auch in Anzeichen von Instabilität an den Finanzmärkten und von Anspannungen an den Devisenmärkten."

Der folgende Chart aus dem Bericht der BIZ ist übrigens schon nicht mehr aktuell. In der letzten Woche ist die Schweizer Zinskurve komplett in den Minusbereich gefallen, selbst für Anleihen mit einer Laufzeit von 50 Jahren.

Suchtverhalten

Eine Sache, über die wir uns nicht zu wundern brauchen, ist der Einfluss der wachsenden Schuldenlast. Die Welt ist heute so süchtig nach Schulden, wie sie früher süchtig nach dem Öl der OPEC war. Man sollte meinen, dass die Geschwindigkeit, mit der wir uns heute in die Verschuldung stürzen, allmählich sinkt, weil die Regulatoren nach der Krise härter durchgreifen. Weit gefehlt. Mit Ausnahme der privaten Haushalte, deren Schulden in den hoch entwickelten Wirtschaftsräumen seit 2010 minimal gesunken sind, steigt die Gesamtverschuldung im Verhältnis zum Bruttoinlandsprodukt noch immer kontinuierlich weiter an.