Warum die Zentralbanken den Goldmarkt manipulieren mussten

21.04.2017 | Steve St. Angelo

- Seite 5 -

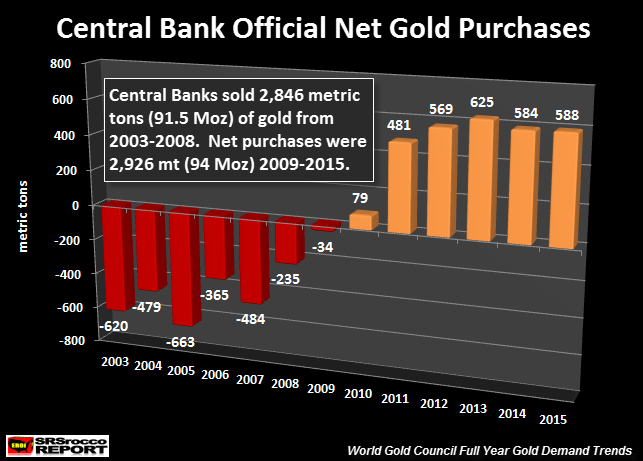

Nachdem der Goldpreis seinen Höchststand im Jahr 1980 überschritten hatte, warfen die Fed und die anderen Zentralbanken von Zeit zu Zeit weiterhin physisches Gold auf den Markt. Das war bis 2009 gängige Praxis. 2010 wurden aus den offiziellen Goldverkäufen unterm Strich jedoch offizielle Goldkäufe. Dadurch erhält der Plan der westlichen Zentralbanken zur Manipulation des Goldmarktes eine interessante Wendung. Es scheint, als hätten die Chinesen und die Russen eine ganz andere Vorstellung von echtem Geld als der Westen.

Um ihre Einflussnahme auf den Goldmarkt auch in den 1990ern fortsetzen zu können, und um zu vermeiden, dass der Goldkurs völlig außer Kontrolle gerät, musste der Westen das "Gold-Leasing" und die exotischen "Goldderivate" einführen. Die allgemeine Öffentlichkeit bekam davon praktisch überhaupt nichts mit.

Aus alldem können wir schlussfolgern, dass die Fed und die anderen Notenbanken 1971 in ernsten Schwierigkeiten steckten. Schon allein das Ende der Bindung zwischen Gold und dem US-Dollar signalisierte, dass der Goldpreis künftig eine äußerst interessante Entwicklung nehmen würde. Dazu kam allerdings noch die vorhergesagte Explosion der Goldnachfrage, derzufolge bis 1980 mit einem physischen Defizit von 25 Millionen Unzen zu rechnen gewesen wäre. Die Fed, der IWF und andere Zentralbanken sahen sich daher gezwungen, enorme Mengen Gold auf den Markt zu werfen, um die gewaltige Nachfrage zu decken.

Gold war zu wertvoll geworden, um in den USA und in der Weltwirtschaft als Geld verwendet zu werden. Das klingt seltsam, ich weiß. Aber es ist die Wahrheit. Ich hatte das bereits in einem früheren Artikel über Silber erwähnt, in dem ich erklärte, warum das weiße Metall in den Vereinigten Staaten nicht länger zur Münzherstellung genutzt wurde - aus dem selben Grund.

Wenn ich sage, Gold sei "zu wertvoll geworden, um als Geld verwendet zu werden", dann bezieht sich das in Wirklichkeit auf den Niedergang und den Wertverlust der Währungen. Es gibt nicht einmal mehr richtige Banken. Wie Mike Maloney sagt, sollten Banken "Wirtschaftsenergie" verwahren. Wenn jemand Gold zur Bank schafft, zahlt er echtes Geld ein - genau das, was eine Bank verwahren sollte. Stattdessen speichern die Banken heute digitale Schuldverschreibungen oder, was noch schlimmer ist, gehebelte Kredite.

Seit Nixon den Dollar 1971 vom Goldpreis loslöste, ist der weltweite Schuldenstand explodiert. Die Zentralbanken haben unterdessen ein zweistufiges System entworfen, um Gold als Reserveasset bedeutungslos zu machen:

- 1. Das Verkaufen von physischem Gold am offenen Markt, mit dem Ziel, den Preis zu senken oder zu stabilisieren, sowie die Etablierung eines Terminmarktes, um die Finanzmittel von den physischen Märkten an die Futures-Märkte zu lenken, an denen ein unbegrenztes Angebot an Papiergold-Kontrakten gehandelt wird.

2. Die Erhöhung der weltweiten Verschuldung auf solch ein gigantisches Niveau, dass die Zinssätze in die Nähe von 0% sinken oder sogar negativ werden mussten, und dadurch die Schaffung einer mehr als 30 Jahre währenden Hausse an den Anleihemärkten. Wenn die Zinsen steigen, implodiert allerdings das gesamte System.

Die letztliche Neubewertung von Gold und Silber lässt nun schon länger auf sich warten, als die meisten von uns Edelmetallinvestoren das gedacht hätten. Doch lassen Sie sich nicht täuschen - der Tag wird kommen! Wie ich bereits in früheren Artikeln erwähnt hatte, wird der Zeitpunkt dieser Trendwende an der Entwicklung der Energiemärkten abzulesen sein, denn diese sind die wichtigsten Antriebskräfte unserer Wirtschaft und des schuldenbasierten Fiatwährungssystems.

Investoren sollten lieber nicht versuchen, das Timing exakt abzupassen und Aktien, Anleihen und Immobilien kurz vor dem Crash zu verkaufen und gleichzeitig physisches Gold und Silber zu kaufen. Da sich unmöglich vorhersagen lässt, wann genau das aktuelle System zusammenbrechen wird, empfiehlt es sich, kontinuierlich Edelmetalle zu kaufen und andere Vermögenswerte zu liquidieren. Es ist auf jeden Fall besser, einen Tag zu früh als einen Tag zu spät in Gold und Silber zu investieren.

© Steve St. Angelo

(SRSrocco)

Dieser Artikel wurde am 28. Februar 2017 auf www.srsroccoreport.com veröffentlicht und exklusiv für GoldSeiten übersetzt.