Kein Entkommen aus der Politik des billigen Geldes

29.05.2017 | Prof. Dr. Thorsten Polleit

Die wirtschaftliche Abhängigkeit der Volkswirtschaften vom extrem billigen Geld spricht gegen eine Rückkehr zu normalen Zinssätzen. Stellen Sie sich vor, Sie sitzen in einem Flugzeug, dass in 12.000 Meter Höhe dahinfliegt. Plötzlich teilt Ihnen der Flugkapitän durch den Lautsprecher mit, er werde nun die Motoren abschalten - die brauche man nämlich nicht mehr, jetzt wo man doch so schön ruhig und schnell dahingleite.

Die wirtschaftliche Abhängigkeit der Volkswirtschaften vom extrem billigen Geld spricht gegen eine Rückkehr zu normalen Zinssätzen. Stellen Sie sich vor, Sie sitzen in einem Flugzeug, dass in 12.000 Meter Höhe dahinfliegt. Plötzlich teilt Ihnen der Flugkapitän durch den Lautsprecher mit, er werde nun die Motoren abschalten - die brauche man nämlich nicht mehr, jetzt wo man doch so schön ruhig und schnell dahingleite. Vermutlich wird Sie die Ansage aufschrecken; Sie wissen ja schließlich, dass der Höhenflug die Folge der Motorenkraft des Flugzeuges ist.

Ganz ähnlich wie der Pilot in Ihrem Flugzeug signalisieren nun die beiden führenden Zentralbanken der Welt, dass sie aus der Niedrigzinspolitik aussteigen wollen. Die US-Zentralbank (Fed) hat ihren Leitzins bereits drei Mal seit Ende 2015 angehoben, er beträgt derzeit 1 Prozent.

Die Europäische Zentralbank (EZB) scheint ebenfalls das Ende der extremen Niedrig- und Negativzinspolitik in Aussicht stellen zu wollen. Doch dass der "Ausstieg" alles andere als wahrscheinlich ist, machen die folgenden Überlegungen deutlich.

Die jahrelange Niedrigzinspolitik hat zu einer Abhängigkeit der Volkswirtschaften von extrem niedrigen Zinsen geführt. Die künstlich niedrigen Zinsen haben dafür gesorgt, dass fällige Kredite durch neue Kredite, die einen niedrigeren Zins tragen, ersetzt wurden. Die Schuldner verringern dadurch ihre Zinskosten, und das erhöht ihre Ausgabespielräume. Man denke hier an private und öffentliche Haushalte, die weniger Zinsen zu bezahlen haben und so mehr Konsum- und Umverteilungszahlungen leisten können.

Zudem haben die niedrigen Zinsen die Kreditnehmer dazu ermuntert, sich zusätzlich zu verschulden. Sollten die Zinsen ansteigen, wird es problematisch: Viele Schuldner werden nicht mehr in der Lage sein, ihren Schuldendienst zu leisten. Das betrifft vor allem die öffentlichen Haushalte, die Einsparungen und meist auch Steuererhöhungen aus politischen Gründen scheuen. Doch steigende Zinsen bewirken noch etwas anderes.

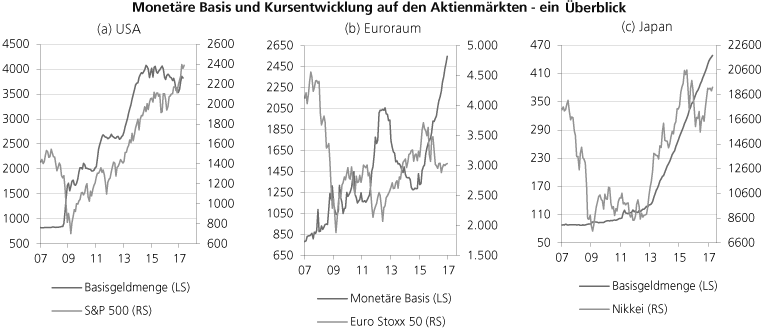

Quelle: Thomson Financial

Steigen die Zinsen, entweicht gewissermaßen die Luft aus den aufgeblähten Finanzmarktpreisen. Unmittelbar einsichtig ist das in den Anleihemärkten. Hebt die EZB beispielsweise den Leitzins an, werden die Anleihekurse auf breiter Front nachgeben. Es kommt zu Buchverlusten in den Bilanzen der Finanzinstitute, vor allem in den Bankenbilanzen. Denn nicht nur die Anleihekurse werden nachgeben, sondern auch die Preise von Immobilien.

Doch nicht nur das. Steigende Zinsen werden so manchen Schuldner, der sich auf niedrige Zinsen eingestellt hat, ins Schleudern bringen. Beispielsweise bemerken Unternehmen, dass sich ihre Gewinnerwartungen bei steigenden Zinsen nicht erfüllen, dass die Einzahlungen ihrer Investitionsprojekte hinter den Erwartungen zurückbleiben. Sie sind gezwungen, unrentable Investitionen zu beenden und zu liquidieren. Dadurch steigt der Verkaufsdruck auf den Märkten für Produktionsfaktoren (wie Firmenteile, Maschinen etc.).

Der Abschreibungsbedarf bei Unternehmensbeteiligungen steigt, und auch das belastet die Bilanzen der Banken. Besonders problematisch wird es, wenn es zu tatsächlichen Zahlungsausfällen kommt, wenn Schuldner also nicht termingerecht ihre Zins- und Tilgungszahlungen leisten. Banken haben dann nicht nur mit Bilanzlöchern, sondern auch mit handfesten Solvenzproblemen zu kämpfen. Das untergräbt das Vertrauen in den Bankenapparat und kann eine neuerliche Kreditkrise auslösen.