Die Tage der Finanzmarkt-Hausse sind gezählt - Gold und Silber werden strahlen

15.06.2017 | Mark J. Lundeen

Die vergangene Woche endete mit einem neuem Allzeithoch beim Aktienindex Dow Jones. Ich bin in Bezug auf die Aktienmärkte noch immer extrem bearish, aber es gibt keinen Grund, warum die Kurse eher als unbedingt nötig korrigieren sollten. Ehrlicherweise muss ich allerdings darauf hinweisen, dass der aktuelle Aufwärtstrend von den Notenbankern im Offenmarktausschuss der Federal Reserve herbeigeführt wurde und daher nicht "echt" ist.

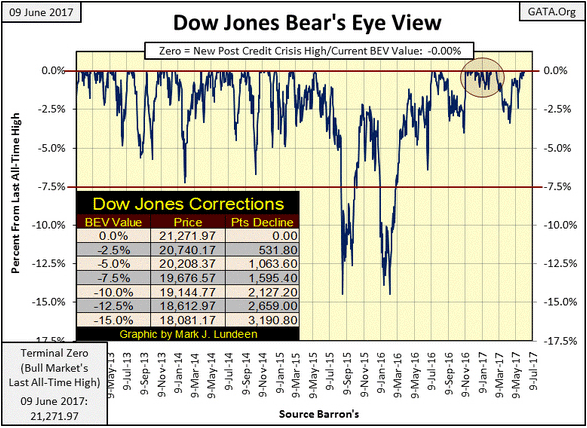

Die vergangene Woche endete mit einem neuem Allzeithoch beim Aktienindex Dow Jones. Ich bin in Bezug auf die Aktienmärkte noch immer extrem bearish, aber es gibt keinen Grund, warum die Kurse eher als unbedingt nötig korrigieren sollten. Ehrlicherweise muss ich allerdings darauf hinweisen, dass der aktuelle Aufwärtstrend von den Notenbankern im Offenmarktausschuss der Federal Reserve herbeigeführt wurde und daher nicht "echt" ist.Am Freitag schloss der Dow Jones bei 21.271,97 Punkten. Wie hoch ist das eigentlich? Werfen Sie einen Blick auf die Tabelle im folgenden Chart. Wenn der Index ausgehend von seinem aktuellen Allzeithoch 15% korrigieren sollte (was historisch gesehen nichts Ungewöhnliches ist), würde er 3.190,80 Punkte verlieren. Das ist wiederum historisch gesehen eine ganze Menge.

In der untenstehenden Tabelle habe ich die Verluste des Dow Jones in Punkten und in Prozent während der fünf Bärenmärkte seit 1929 aufgeführt. Die Große Depression hatte einen Absturz um ganze 89,10% zur Folge. Allerdings handelte es sich dabei damals nur um einen Kursverlust von 340 Punkten.

Während der Kreditkrise von 2007-2009 fiel der Aktienindex insgesamt um 7.617 Punkte bzw. 54%. Prozentual gesehen war das der zweitstärkste Einbruch seit der Entwicklung des Dow Jones im Jahr 1885. Seit März 2009 hat die Federal Reserve jedoch so viel Geld in die Märkte gepumpt, dass ein Rückgang um 3.190 Punkte nur noch eine Korrektur von 15% bedeuten würde. Stört Sie das? Mich schon!

Doch was auch immer Sie darüber denken - wie weit es für den Dow Jones noch nach oben gehen kann, ist für einfache Sterbliche wie uns noch immer ein Mysterium. Ich kann nur eines mit Sicherheit sagen: Die Tage des aktuellen Aufwärtstrends sind gezählt. Es wird ein letztes Allzeithoch geben (d. h. der Index wird im BEV-Chart die 0-%-Linie erreichen) und dann wird es bergab gehen. Ich schätze, dass sich künftige Generationen von Marktbeobachtern noch sehr lange an die anschließende Baisse erinnern werden.

Unten sehen Sie den Kurs des Dow Jones sowie seine 52-Wochen-Hochs und -Tiefs. Markiert habe ich außerdem die drei Abschnitte seit 2009, in denen Mr. Bernankes quantitative Lockerungen (QE) die Performance des Aktienindex bestimmten. Kurz nach dem Beginn der ersten QE-Runde bildete der Dow Jones einen Bode und startete seine aktuelle Hausse. Vergessen Sie dabei nicht, dass im Oktober 2008 das gesamte globale Bankensystem am Rande des Zusammenbruchs stand. Ein solcher Crash hätte eine ähnliche Situation wie während der Großen Depression 1929-1932 zur Folge gehabt.

Wären die geldpolitischen Maßnahmen nicht erfolgreich gewesen, hätte der Dow Jones noch einen deutlich größeren Kursverlust erlitten als die -54%, die im März 2009 verzeichnet wurden.

Nach dem Ende von QE3 im Dezember 2014 erreichte der Aktienindex seinen letzten Rekordstand am 19. Mai 2015. Wenn man den folgenden Chart betrachtet, drängt sich unweigerlich die Frage auf, woher nun ohne Q4 die Liquidität kam, die den Kurs seit der Präsidentschaftswahl im November letzten Jahres nach oben getrieben hat...