Die Tage der Finanzmarkt-Hausse sind gezählt - Gold und Silber werden strahlen

15.06.2017 | Mark J. Lundeen

- Seite 2 -

Die letzten 3.000 Punkte, die der Dow Jones zugelegt hat, sind nicht etwa das Ergebnis eines plötzlich infolge der Wahl von Donald Trump erwachten Vertrauens in die Märkte! Den Daten der Fed zufolge hat die Notenbank ihre Bilanz seit dem Ende von QE3 im Dezember 2014 nicht ausgeweitet (rot im folgenden Chart). Es fällt mir allerdings sehr schwer zu glauben, dass sich der Aktienmarkt seit November ganz ohne Zutun der Federal Reserve so gut entwickelt hat. Führt die Notenbankvorsitzende Janet Yellen geheime Bücher, um ein verdecktes QE-Programm durchzuführen?Es würde mich jedenfalls nicht wundern. Ich erinnere mich noch gut daran, wie Alan Blinder 1994 zum Vize-Präsidenten der Fed ernannt wurde. In den Finanznachrichten habe ich gesehen, wie er der Welt vergnügt erzählte, was die letzte Pflicht eines Notenbankers sei:

"Die letzte Pflicht eines Zentralbankers ist es, der Öffentlichkeit die Wahrheit zu sagen." - Alan Blinder, Vizevorsitzender der Federal Reserve, Juni 1994

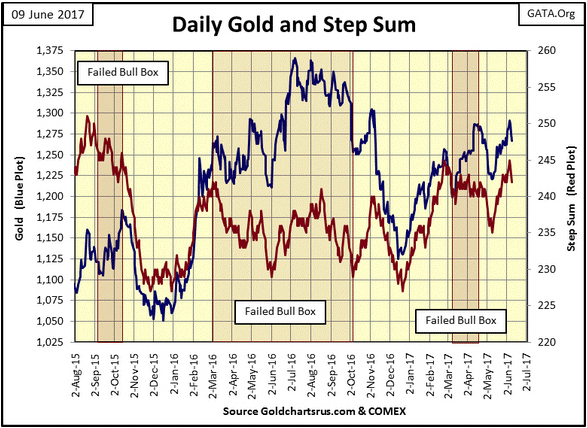

Als nächstes sehen Sie unten den Goldkurs (blau) und die Stufensumme (rot). Am Dienstag letzter Woche brach Gold über das April-Hoch aus, wurde im Rest der Woche jedoch wieder abverkauft. Ich hatte darauf gehofft, dass der Kurs die 1.300-$-Linie überschreiten und sich auf diesem Niveau halten würde. Worauf wir jetzt achten müssen, ist die Frage, wie erfolgreich es den bearishen Marktteilnehmern (den Großbanken) gelingen wird, den Preis in Richtung des Tiefs von 1.220 $ zu drücken, das im Mai verzeichnet wurde. Doch ganz egal, was diese Woche passiert - langfristig bin ich bezüglich der Edelmetallpreise noch immer zuversichtlich.

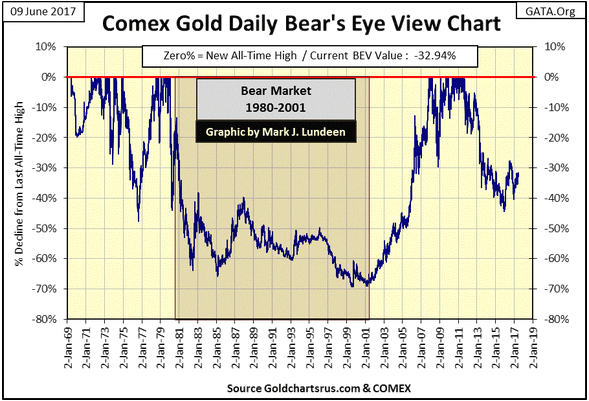

Sehen wir uns nun anhand des folgenden Bear's Eye View (BEV) Charts an, wie sich der Goldmarkt in den letzten fünf Jahrzehnten entwickelt hat. Nach 2011 ist der Kurs unter die -40-%-Linie gefallen. Das Goldkartell muss wirklich hart gearbeitet haben, um das zu erreichen. Doch wenn wir das mit dem Jahr 1976 vergleichen, fällt auf, dass das gelbe Metall damals ebenfalls eine Korrektur von fast 50% ausführte, bevor es mit der anschließenden Hausse Geschichte schrieb. Aus diesen Grund glaube ich, dass der Bullenmarkt, der 2001 begann, heute noch immer intakt ist, und dass der Rückgang um 44% und der Boden vom Dezember 2015 nur eine Korrektur innerhalb des langfristigen Aufwärtstrends waren.

Während der Baisse von 1980-2001 ist der Goldpreis dagegen 70% unter die 0-%-Linie, d. h. unter sein letztes Allzeithoch gefallen. Was der Chart jedoch nicht zeigt, ist wie unterbewertet die Aktien- und Anleihemärkte in den 1980er und 1990er Jahren größtenteils waren. Diese unterbewerteten Märkte sollten in den kommenden zwei Jahrzehnten eine deutliche bessere Performance aufweisen als die damals überbewerteten Edelmetalle.

Als Gold im Januar 1980 auf über 840 $ stieg, lagen die Rendite für Anleihen mit AAA-Rating nach einem 30-jährigen Bärenmarkt im zweistelligen Bereich. Heute muss man dagegen Junk-Bonds kaufen, wenn man Rendite von mehr als 5% möchte. Im April 1980 brachte der Dow Jones mehr als 7% ein, heute liegt die Dividende bei nur 2,33%. Die Finanzmärkte (Aktien, Anleihen und Immobilien) befanden sich während der letzten 40 Jahre zum weitaus größten Teil in einem Aufwärtstrend. Die Bewertungen dieser Märkte sind heute bis zur Absurdität überhöht, während die Anlageklasse der Edelmetalle unterbewertet ist.

Unten sehen wir nun den BEV-Chart für Gold. Nach der vierjährigen Korrektur, bei der der Kurs ausgehend von seinem Hoch im Jahr 2011 insgesamt 44% nachgab (und die damit schwächer ausfiel als im Jahr 1976), klettert der Preis des gelben Metalls nun trotz der massiven Marktmanipulationen durch das globale Bankensystem und die Regierungen langsam wieder nach oben.