Die Tage der Finanzmarkt-Hausse sind gezählt - Gold und Silber werden strahlen

15.06.2017 | Mark J. Lundeen

- Seite 4 -

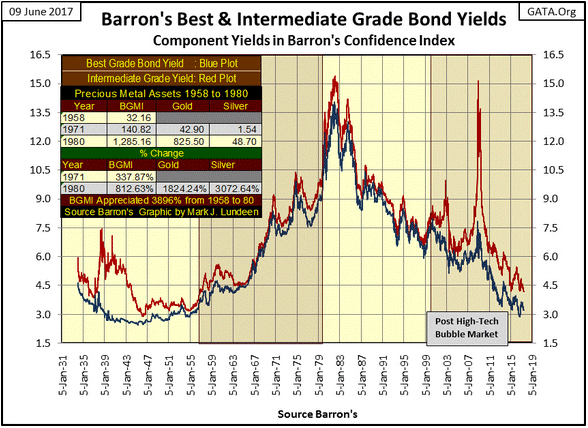

Im nächsten Chart habe ich die Zeit von 1950-1980 hervorgehoben, denn in diesen Jahren befand sich der Barron's Gold Mining Index (BGMI) in einem Bullenmarkt. Seine Performance lag 22 Jahre lang über der Inflationsrate. Interessanterweise war der Goldpreis während der ersten 13 Jahre dieser Hausse noch bei 35 $ je Unze fixiert.Von sogenannten Marktexperten wird oft ein großes Aufheben um das Zinsniveau gemacht. Sie warnen, dass steigende Zinsen einen Bullenmarkt im Edelmetallsektor negativ beeinflussen könnten. Zwischen 1950 und 1980 war das für den BGMI jedoch nicht der Fall und auch für die Gold- und Silberpreise galt es zwischen 1971 und 1980 nicht. In der Tabelle im Chart sind die genauen Daten aufgeführt.

Besonders bemerkenswert sind im obenstehenden Chart die zehn Jahre von 2001 bis 2011, in denen Gold, Silber und die Edelmetallaktien einen erstaunlichen Bullenmarkt erlebten, während die Anleiherenditen immer weiter fielen (und die Anleihepreise stiegen). Offensichtlich ist ein Teil der neuen Liquidität von den Finanzmärkten in Gold, Silber und die entsprechenden Bergbauunternehmen geflossen. Dieses Leck wurde 2011 geflickt, doch die notdürftige Abdichtung wird nicht ewig halten.

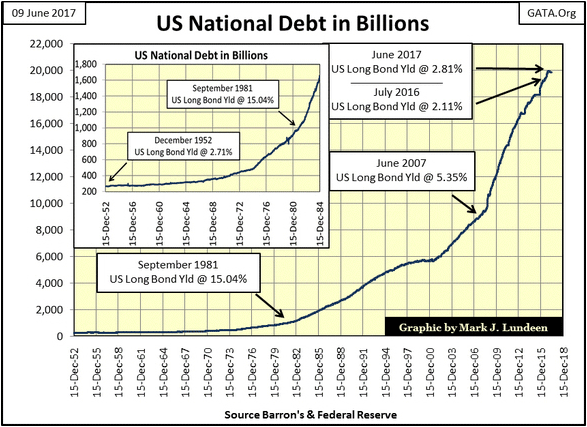

Wenn wir aus der Geschichte etwas lernen können - und das können wir meistens - wird die nächste Edelmetallhausse beginnen, sobald die Anleiherenditen, die derzeit auf dem niedrigsten Niveau seit 1952 liegen, wieder zu steigen beginnen. Genau so war es bereits vor sechs Jahrzehnten. Wie kann es sein, dass die Renditen nicht nach oben schießen? Die Staatsschulden der USA sind seit 1952 explodiert (siehe Chart unten), aber die Renditen der langfristigen US-Treasuries bewegen sich etwa im Bereich von 1952, weil die Zentralbanken derzeit die Marktwerte nach oben und die Renditen der Staats- und Unternehmensanleihen nach unten manipulieren.

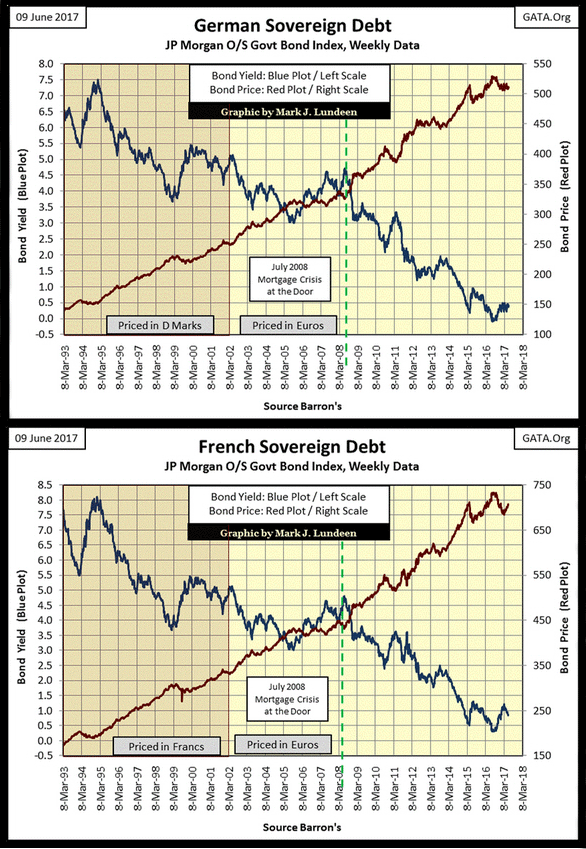

Es ist dabei keineswegs nur die Federal Reserve, die in den Markt für Staatsschulden eingreift. Die EZB manipuliert beispielsweise den Anleihemarkt der gesamten EU. Unten sehen Sie die Entwicklung der deutschen und französischen Staatsanleihen in den letzten 25 Jahren. Wer sonst außer der EZB würde diese Schuldpapiere zu Spitzenpreisen (rot) kaufen, wenn sie praktisch keine Renditen (blau) abwerfen?