Torgny Persson & Ronan Manly: Physischer Markt vs. Papiermarkt: Die wichtigsten Fragen zum Goldpreis

29.12.2017 | Ronan Manly

Der folgende Artikel ist im Frage-Antwort-Format aufgebaut. Wir gehen darin auf entscheidende Aspekte der Preisfindung am Goldmarkt ein und begründen, warum wir der Ansicht sind, dass der Goldpreis nicht vom physischen Markt, sondern vom Handel mit Goldderivaten bestimmt wird.

Der folgende Artikel ist im Frage-Antwort-Format aufgebaut. Wir gehen darin auf entscheidende Aspekte der Preisfindung am Goldmarkt ein und begründen, warum wir der Ansicht sind, dass der Goldpreis nicht vom physischen Markt, sondern vom Handel mit Goldderivaten bestimmt wird.Zusammen mit anderen wichtigen Marktindikatoren geben die Finanzmedien immer auch den internationalen Goldpreis an. Was genau ist dieser Preis und wie ist er definiert?

Wenn es um den internationalen Goldpreis geht, ist üblicherweise der Goldpreis in US-Dollar je Feinunze gemeint, der rund um die Uhr am Großhandelsgoldmarkt gebildet wird. Gold wird an Werktagen auf globaler Ebene ununterbrochen gehandelt, wodurch zwischen Sonntagabend in New York bis Freitagabend in New York ein kontinuierlicher Goldpreis entsteht.

Je nach Kontext kann mit dem internationalen Goldpreis der Spotpreis, wie er beispielsweise beim Handel in London gebildet wird, gemeint sein, oder auch der Terminkurs des Goldkontrakts für den jeweiligen Frontmonat, der an der US Commodity Exchange (COMEX) gehandelt wird. Der Frontmonat ist der nächste Erfüllungsmonat der Futures und die entsprechenden Kontrakte weisen üblicherweise das höchste Handelsvolumen auf. In manchen Fällen bezieht sich der internationale Goldpreis auch auf den Referenzpreis, der von der London Bullion Market Association (LBMA) zweimal täglich (morgens und abends) im Rahmen einer Goldpreisauktion festgelegt wird.

Wenn vom internationalen Goldpreis die Rede ist, kann es sich also sowohl um einen Spotpreis als auch um einen Terminpreis oder einen Benchmarkpreis handeln, aber alle drei Kurse sind zum gleichen Zeitpunkt in etwa gleich hoch.

Woher kommt der internationale Goldpreis und wovon leitet er sich ab?

Neuere empirische Untersuchungen haben festgestellt, dass die Preisbildung bei Gold in erster Linie vom außerbörslichen Londoner Spotmarkt (OTC-Markt, "Over-the-Counter") und vom Terminhandel an der COMEX abhängt, und dass der "internationale Goldpreis" sich aus einer Kombination von Londoner Spotpreis und New Yorker Terminkurs ableitet. (Mehr Informationen dazu finden Sie in diesem Paper von Hauptfleisch, Putniņš und Lucey.)

Im Allgemeinen lässt sich feststellen, dass ein Markt einen umso größeren Einfluss auf die Preisbildung eines Assets hat, je höher sein Handelsvolumen und seine Liquidität sind. Das gilt auch für den globalen Goldmarkt. Der weitaus größte Teil des weltweiten Goldhandels wird über den Londoner OTC-Markt und die New Yorker Terminbörse abgewickelt. 2015 hatte der Londoner Markt nach Angaben der erwähnten Studie dabei einen Anteil von 78% des Gesamtumsatzes, während auf die COMEX einen Anteil von 8% entfiel.

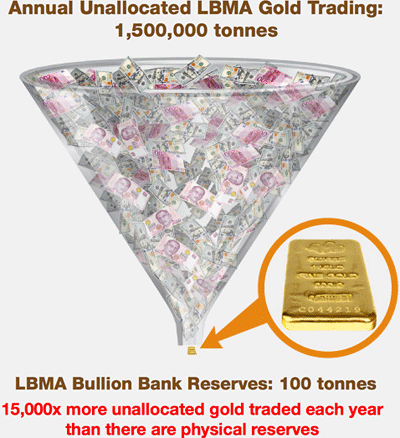

Eine schnelle Berechnung basierend auf den Londoner Clearing-Statistiken für 2016 zeigt, dass sich das Gesamthandelsvolumen dieses Marktes im vergangenen Jahr schätzungsweise auf mindestens 1,5 Millionen Tonnen belief, während an der COMEX 2016 insgesamt 57,5 Millionen Goldkontrakte zu je 100 Unzen gehandelt wurden, d. h. der Gegenwert von 179.000 Tonnen Gold. Damit war das Goldhandelsvolumen in London im letzten Jahr 8,4-mal höher als im Futureshandel der COMEX.

Handelsvolumen am Goldmarkt der LBMA: 1,5 Mio. Tonnen im Jahr 2016

Wissenschaftliche Untersuchungen sind jedoch zu dem Schluss gekommen, dass die COMEX trotz ihres geringeren Handelsvolumens einen größeren Einfluss auf die Preisbildung hat als der Londoner OTC-Markt. Das ist wahrscheinlich die Folge verschiedener Faktoren wie beispielsweise die leichtere Zugänglichkeit und die erweiterten Handelszeiten der COMEX aufgrund der Plattform GLOBEX.

Auch die höhere Transparenz im Vergleich zum außerbörslichen Handel, die geringeren Transaktionskosten und der leichte Zugang zu Fremdkapital zur Finanzierung der Trades spielen eine Rolle. Der Goldhandel in London ist dagegen auf die üblichen Geschäftszeiten beschränkt. Zudem wird eine breitere Teilnahme dadurch erschwert, dass es sich um einen intransparenten Großhandelsmarkt ohne zentrale Clearingstelle handelt, an dem die Spreads von einer Handvoll Marktmachern (den Bullionbanken) und einigen Londoner Rohstoff-Maklergesellschaften diktiert werden.

Alles in allem lässt sich feststellen, dass die Statistiken sowohl am Londoner Markt als auch an der New Yorker COMEX Handelsmengen ausweisen, die im Verhältnis zum zugrundeliegenden physischen Goldmarkt der beiden Metropolen gigantisch sind.