Das Feuer fegt weiter

01.12.2017 | John Mauldin

- Seite 3 -

Trotzdem haben wir es mit einer freudlosen Bubble zu tun. Sie geht einher mit politischer Entzweiung und sozialen Turbulenzen, wobei die Leitmedien die Volksmassen mit "fake news" einschüchtern. Mit amoralischem Verhalten, das jahrelang toleriert wurde, wird schlussendlich abgerechnet, während einige wenige mutige Journalisten gegen Establishment-Kräfte kämpfen, um tiefreichende Korruption im Zentrum unseres Staates aufzudecken (richtig, ich meine damit Uranium One und das Obama-Justizministerium).

Im Jahr 2018 wird sich die Vergangenheit an Personen aus Washington D.C., der Wall Street und den Medienzentren New York Citys und Los Angeles‘ rächen. Ikonen werden dem Boden gleich gemacht, während die Fluten des Billiggeldes, der Vetternwirtschaft, der Komplizenschaften und der Dummheit abebben.

Hüten Sie sich vor Körperschaften mit zu vielen Schulden, zu vielen Heimlichkeiten und zu viel Hype. Hüten Sie sich vor falschen Idolen. Jede Bubble zerstört ihre Idole, und so wird es auch bei dieser sein.

[…]

Verlorene Liquidität

Die nächste Absurdität ist absurd, weil sie so offensichtlich ist und trotzdem von vielen nicht gesehen werden will. Pech für Sie, denn ich werde dafür sorgen, dass Sie hinschauen. Das folgende Diagramm stammt von Michael Lebowitz von 720 Global.

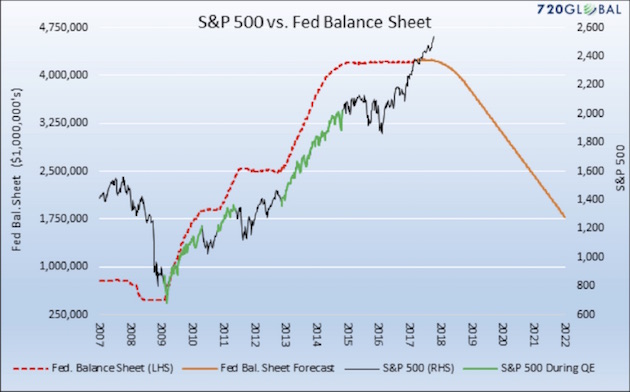

Wir haben hier den S&P 500 Index, darübergelegt wurde die Bilanz der Federal Reserve zusammen mit der Prognose, wohin es nach Absicht der FED mit der Zentralbankbilanz gehen soll.

Wie schon erwähnt, wurden die Investoren seit 2008 von der FED und anderen Zentralbanken praktisch in Risikoanlagen gezwungen. Dem Chart ist diese Beziehung sehr deutlich zu entnehmen.

Die grünen Segmente des S&P 500-Anstiegs ergaben sich während der QE-Programme. Korrelation ist nicht Kausalität, ich denke aber, dass wir hier gut und gerne Verbindungen ziehen dürfen.

Breitverfügbare Billigliquidität treibt die Kurse von Finanzanlagen in die Höhe. Darüber gibt es keine Kontroverse. Es ist absolut nachvollziehbar, dass auch der ENTZUG breitverfügbarer Billigliquidität die Kurse von Finanzanlagen beeinflussen würde - und zwar in die entgegengesetzte Richtung.

Die FED hat uns einen Zeitplan gegeben, nach welchem sie ihre Bilanzen auflösen möchte. Michaels Chart verschafft uns einen Eindruck davon, wie weit der S&P 500 fallen könnte, falls die FED Bilanzauflösung nach Plan betreibt und falls die Beziehung zwischen Liquidität und Aktienkursen fortbesteht. Einer dieser Faktoren könnte sich ändern, oder auch beide. Falls aber nicht, so könnte der S&P 500 in den kommenden Jahren um 50% fallen.

Auf die Gefahr hin mich zu wiederholen: Das Verhalten der FED ist meiner Meinung nach fast schon gestört - einerseits die Zinssätze anheben und andererseits mit der eigenen Bilanzauflösung herumexperimentieren. Wo bleibt das Feuer?

Im Ernst, wir mussten vier Jahre lang, bei weit fortgeschrittener Wirtschaftserholung, warten, bevor die FED ausreichend Magenstärke für eine schüchterne Anhebung der Zinssätze finden konnte. Und jetzt denkt sie, sie müsse plötzlich mit Warp-Geschwindigkeit handeln? Ich kann mir einfach nicht vorstellen, wie das gut enden sollte.

Eine Sache, so mein Einwurf, wäre richtig! absurd – und zwar diese Daten zu sehen und sich irgendwie selbst davon zu überzeugen, dass die Aktienkurse weiter steigen oder allein schon stabil bleiben könnten, wenn die Haupttriebkraft, die sie nach oben brachte, jetzt in die Gegenrichtung wirkt.

Bedrängte Aussteiger

Eine weitere sonderbare Facette der heutigen Situation ist die Tatsache, dass viele Investoren all diese Warnsignale beobachten aber denken, sie hätten die Möglichkeit, auf der Kurswelle nach oben zu bleiben bei gleichzeitiger Absicherung gegen etwaige Verluste. So funktioniert es nun wirklich nicht.

Allerdings kann man gut verstehen, warum diese Leute der Meinung sind, sie könnten damit durchkommen. Wall Street-Firmen haben alle möglichen Typen von volatilitätsgebundenen Produkten aufgefahren, die uns vermeintlich vor plötzlichen Markteinbruchereignissen schützen sollen.

Auf verschiedenen Wegen sind die meisten dieser Produkte an den Volatility Index, oder VIX, gebunden. Während der Kursgewinnphasen der letzten Jahre ist die Marktvolatilität anhaltend niedrig geblieben. Dadurch ist der Kauf solcher Schutzprodukte gegen Volatilitätsspitzen billig geworden. Nicht klar ist allerdings, ob der Verkäufer dieses Schutzes in der Lage sein wird, wie versprochen zu liefern.