Das Feuer fegt weiter

01.12.2017 | John Mauldin

- Seite 4 -

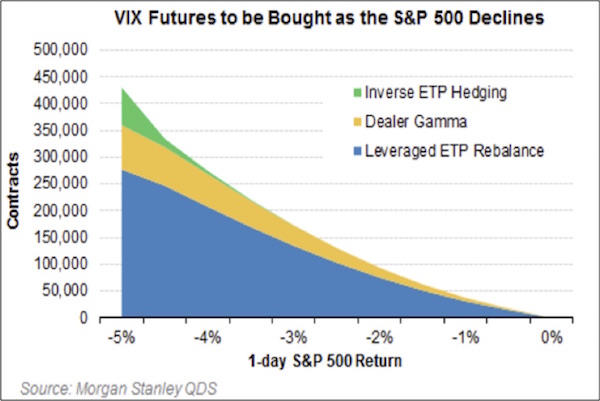

Mein Freund Doug Kass sieht das schon seit einiger Zeit kritisch. Er glaubt, dass die Risiken eines „Flash Crashs“ im Steigen begriffen sind und dass diejenigen, die glauben abgesichert zu sein, eines besseren belehrt werden könnten. Er schickte dieses Diagramm von Morgan Stanley, das zeigt, wie viele VIX-Futures-Kontrakte gekauft werden müssten, um einen eintägigen Kursverfall deckeln zu können.

Für Hedger, Händler und ETF-Sponsoren würde ein 5%iger Tages-Verfall im S&P 500 Index zwangsläufig bedeuten, dass sie 400.000 VIX-Futures-Kontrakte kaufen müssten. Das waren die Daten für den Monat Oktober, die Zahlen werden seither womöglich gestiegen sein. Doug ist sich nicht sicher, ob ein derart gestresster Markt so viel Liquidität liefern könnte.

Jeder Marktabschwung scheint auch die Belanglosigkeit eines neuen, ausgefeilten Sicherungsproduktes zu offenbaren. 1987 war es die "Portfolio Insurance". Ungeachtet der jeweiligen Details behaupten all diese Modelle, durch sie könne der Investor den Marktaufschwung mitnehmen ohne dabei ein erstzunehmendes Marktverlustrisiko einzugehen.

Doch so funktioniert Absicherung nicht. Ich vermute, dass die Bandbreite an VIX-gebundenen Produkten bei eintretender Abwicklung für die Käufer zu einer Enttäuschung werden wird.

Doug schickte ein weiteres Diagramm, mit dem wir auch für diese Woche abschließen wollen. Seine Anmerkung dazu: "Hier sehen wir die gefürchtete Alligator-Formation, und die Kinnlade geht am Ende immer zu."

Es ist nur eine Frage der Zeit. Alles könnte noch ein weiteres Jahr dauern und noch affiger werden, doch wenn dieser Alligator seine Kiefer zuschnappen lässt, werden viele Menschen gebissen werden.

Ich persönlich denke, die Bubble bei den Hochzinsanleihen - begleitet von so vielen verpflichtungsarmen Auktionsangeboten - wird zur Quelle der nächsten wahren Liquiditätskrise.

Absurd gering sind auch die Geldmengen, die den Marktmachern zur Aufrechterhaltung einer gewissen Ordnung im Umfeld fallender Hochzinspapier-Märkte zur Verfügung stehen.

Anleger in hochverzinsliche Investmentfonds und ETF denken, sie hätten Liquidität. Doch die Manager dieser Fonds werden sich gezwungen sehen, in einen Markt zu verkaufen, wo es keinen Kurs und keine Gebote gibt. Oh, die Gebote werden schon wieder kommen - zu einem Abschlag von 50%. Fonds für notleidende Schuldenpapiere und Aasgeierkapital werden ihre Chance wittern, und sie werden zur Stelle sein. Dann kann man von "blood in the streets" sprechen.

Mit dieser Liste spaßiger Themen zum Thanksgiving-Wochenende möchte ich Sie dem Nachsinnen überlassen.

© John Mauldin

www.mauldineconomics.com

Dieser Artikel wurde am 25. November 2017 auf www.mauldineconomics.com veröffentlicht und exklusiv für GoldSeiten übersetzt.