Dead Cat Bounce & Goldhausse: Was uns die aktuellen Markttrends verraten

14.02.2018 | Mark J. Lundeen

Am 26. Januar erreichte der Dow Jones sein bis dato letztes Allzeithoch (entspricht der 0-%-Linie im untenstehenden Bear's Eye View Chart). Neun Handelstage später, am Donnerstag, den 8. Februar, ist der Aktienindex auf äußerst dramatische Weise unter die -10-%-Linie im BEV-Chart gefallen.

Am 26. Januar erreichte der Dow Jones sein bis dato letztes Allzeithoch (entspricht der 0-%-Linie im untenstehenden Bear's Eye View Chart). Neun Handelstage später, am Donnerstag, den 8. Februar, ist der Aktienindex auf äußerst dramatische Weise unter die -10-%-Linie im BEV-Chart gefallen.Der untenstehende BEV-Chart beginnt mit dem absoluten Tief, das während der Baisse von Oktober 2007 bis März 2009 nach einen Kursrückgang von 54% verzeichnet wurde. In den folgenden neun Jahren legte der Dow Jones mehr als 20.000 Punkte zu. Der Bear's Eye View Chart lässt das allerdings nicht erkennen. Was wir unten sehen, ist der Bullenmarkt aus bearisher Sicht: Der Chart illustriert, wie viele Prozentpunkte der Aktienindex nach jedem neuen Hoch seit dem 9. März 2009 wieder verloren hat. Jedes neue Allzeithoch entspricht dagegen einer Null (0,00%).

Die jüngste Korrektur war keineswegs die tiefste seit der Bodenbildung im Jahr 2009, aber sie war der erste Einbruch im zweistelligen Prozentbereich, der nur neun Handelstage dauerte. Daher ist die Frage berechtigt, ob dieses Mal etwas anders ist.

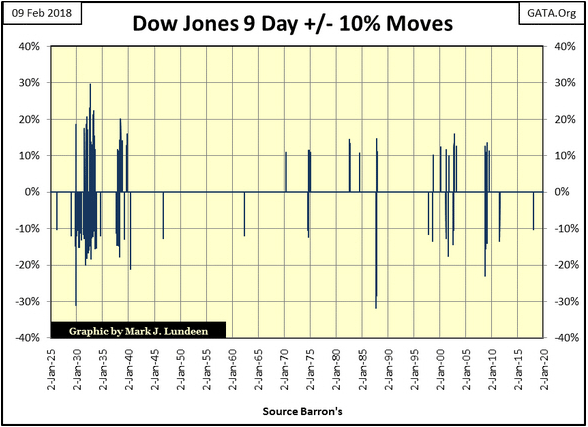

Ich habe also die historischen Kursdaten analysiert und den folgenden Chart erstellt, der alle Auf- oder Abwärtsbewegungen von mindestens 10% innerhalb von nur neun Tagen zeigt. Solche und noch größere Kursbewegungen sind tatsächlich keine Seltenheit - während Bärenmärkten! Der letzte Einbruch um -10% in neun Tagen wurde am vergangenen Donnerstag verzeichnet. Handelte es sich dabei um einen isolierten Anstieg der Volatilität ohne den Kontext einer Baisse? In der Geschichte gibt es dafür nur vereinzelte Beispiele. Oder haben wir womöglich die erste Volatilitätsspitze eines neuen Bärenmarktes gesehen, der noch viele vergleichbare Kursschwünge mit sich bringen wird?

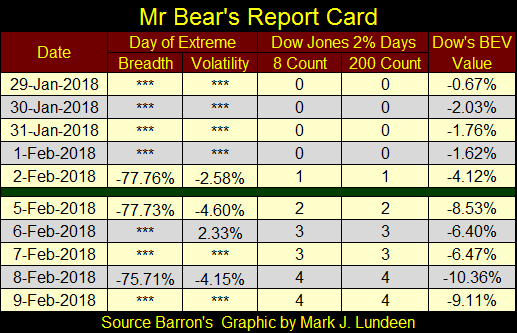

Die letzte Woche war jedenfalls ziemlich aufregend. Die folgende Übersicht zeigt sieben extreme Tagen. Bei drei davon handelte es sich um Tage mit extrem hoher Marktbreite (mindestens 70%) an der NYSE, während vier Tage durch extreme Volatilität gekennzeichnet waren. Nachdem der Markt sich 18 Monate lang geweigert hatte, auch nur 5% nach unten zu korrigieren, brach er nun innerhalb weniger Tage um mehr als 10% ein. Das lässt mich vermuten, dass sich in den letzten beiden Wochen irgendetwas verändert hat. Historisch betrachtet häufen sich solche extremen Tage nur dann, wenn es unter der Oberfläche des Marktes brodelt und gärt.

Für diesen Artikel habe ich einige alte Charts herausgesucht, die ich schon länger nicht mehr veröffentlicht habe, u. a. den folgenden Chart, der den 200-Tages-Durchschnitt der täglichen Volatilität des Dow Jones in Prozent zeigt. Berechnungsgrundlage ist die prozentuale Kursbewegung innerhalb eines Handelstages ausgehend von Schlussstand des Vortages.

Abgesehen von seltenen Ausnahmen zeigt ein Anstieg der durchschnittlichen Volatilität auf über 1% den Boden einer Baisse an. Je höher die Kurve über die 1-%-Linie klettert, desto heftiger war der jeweilige Bärenmarkt. Eine der erwähnten Ausnahmen ist die Baisse, die im April 1942 mit einem Rückgang um 52,2% ihren Tiefstpunkt erreichte (grünes Dreieck). Es kam damals zwar zu enormen Kursverlusten, aber das interessierte kaum jemanden.

Nach der Marktkatastrophe von 1929-1932 und dem Bärenmarkt von 1937-38, die im folgenden Chart beide gut zu erkennen sind, hatte sich die breite Masse aus den Finanzmärkten zurückgezogen. Die Bürger kehrten erst viel später wieder scharenweise an die Börse zurück, als eine Generation erwachsen wurde, die keine persönlichen Erinnerungen an das Trauma der 1930er Jahre hatte. Hey, Babyboomer, ich spreche von uns und unserer Vorsorge für den Ruhestand, die wir in die Aktienmärkte investiert haben! Meine Generation ist derzeit äußerst gefährdet durch das Auf und Ab an der Wall Street. Aber ich schweife ab.