Dead Cat Bounce & Goldhausse: Was uns die aktuellen Markttrends verraten

14.02.2018 | Mark J. Lundeen

- Seite 5 -

Die steigenden Hypothekensätze sind ein weiteres Beispiel dafür, warum höhere Renditen und Zinsen es äußert schwierig machen werden, die Kurse der Edelmetalle auch in Zukunft zu deckeln. In den letzten Wochen hatte ich erklärt, dass höhere Anleiherenditen am Markt für Zinsderivate eine regelrechte Neutronenbombe explodieren lassen werden. Am Immobilienmarkt ist die Lage ähnlich.Werfen Sie einen Blick auf die Tabelle im Chart. Darin habe ich berechnet, wie hoch die Hypothek (d. h. der Kaufpreis der Immobilie) bei verschiedenen Hypothekenzinssätzen seit 1964 jeweils sein durfte. Hausbesitzer konzentrieren sich überwiegend darauf, was für ein Haus (d. h. welche Hypothekensumme) sie sich leisten können. Die Banken interessieren sich jedoch vor allem dafür, wie hoch der von ihnen vergebene Kredit angesichts der monatlichen Tilgungsrate des künftigen Hausbesitzers sein kann.

Genau das sehen Sie in der Tabelle: die Kreditsumme, die bei einer monatlichen Rate von 1.000 $ und einer Laufzeit von 30 Jahren bewilligt wird. Es gibt zahlreiche Faktoren, die darüber bestimmen, ob der Preis einer Immobilie steigt, doch der Rückgang der Hypothekensätze zwischen 1981 und 2012 wird nur selten erwähnt. Im Chart können wir jedoch erkennen, wie Dr. Bernanke den Zinssatz Ende 2008, während der Krise, innerhalb weniger Wochen von 6% auf 4% nach unten gedrückt hat, um dem Preisverfall am Immobilienmarkt Einhalt zu gebieten.

Stellen Sie sich vor, was geschieht, wenn dieser monetäre Inflationsmotor den Rückwärtsgang einlegt und die Hypothekenzinssätze wieder ernsthaft steigen. Ein Beispiel: Für ein Haus, das im Oktober 2012 für 255.500 $ gekauft wurde, als der Hypothekensatz bei 2,43% lag, finden sich vielleicht noch immer viele Interessenten, die sich eine monatliche Zahlung von 1.000 $ leisten können. Sollten die Zinsen jedoch auf das Niveau steigen, auf dem sie vor der Krise lagen - bei 6% - dann lässt sich mit einer Monatsrate von 1.000 $ nur noch ein Kredit von 168.000 $ finanzieren.

Das ist übrigens das optimistischste Szenario. Glauben Sie wie ich daran, dass uns ein massiver Bärenmarkt bevorsteht? In diesem Fall würde sich der Kreis der potentiellen Hausbesitzer, die sich eine Monatsrate von 1.000 $ leisten können, stark verkleinern. Die deflationären Auswirkungen, die steigende und Zinsen und Renditen auf die Immobilien-, Aktien- und Anleihemärkte haben werden, sollten keinesfalls unterschätzt werden!

Angesichts dieser Situation an den Finanzmärkten kann ich mir nicht vorstellen, dass Gold und Silber - Vermögenswerte ohne Gegenparteirisiko - nicht von den zahllosen Dollars profitieren werden, die dann aus den genannten Finanzassets fliehen.

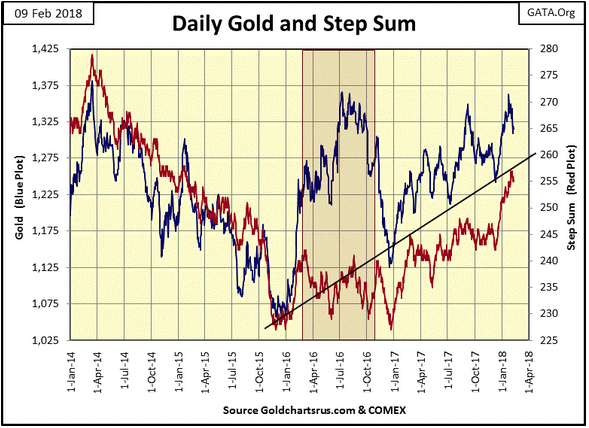

Werfen wir also noch einen Blick auf den Goldkurs (blaue Linie) und seine Stufensumme. Ich weiß nicht, was die nächste Woche bringen wird, aber zumindest Ende dieser Woche sieht es gut aus für Gold. Es könnte natürlich besser sein, aber immerhin kam der Kurs einem neuen Hoch im Rahmen des aktuellen Aufwärtstrends (seit Dezember 2015) recht nahe. Anschließend korrigierte er wieder nach unten.

Eines ist jedenfalls sicher: Der Dow Jones hat in nur neun Tagen 10% seines Wertes verloren, doch der Goldkurs hat in dieser Zeit lediglich 2,31% nachgegeben, obwohl man an der Wall Street sicher alles getan hat, um die Aktienkurse zu stützen und Gold zu schwächen.

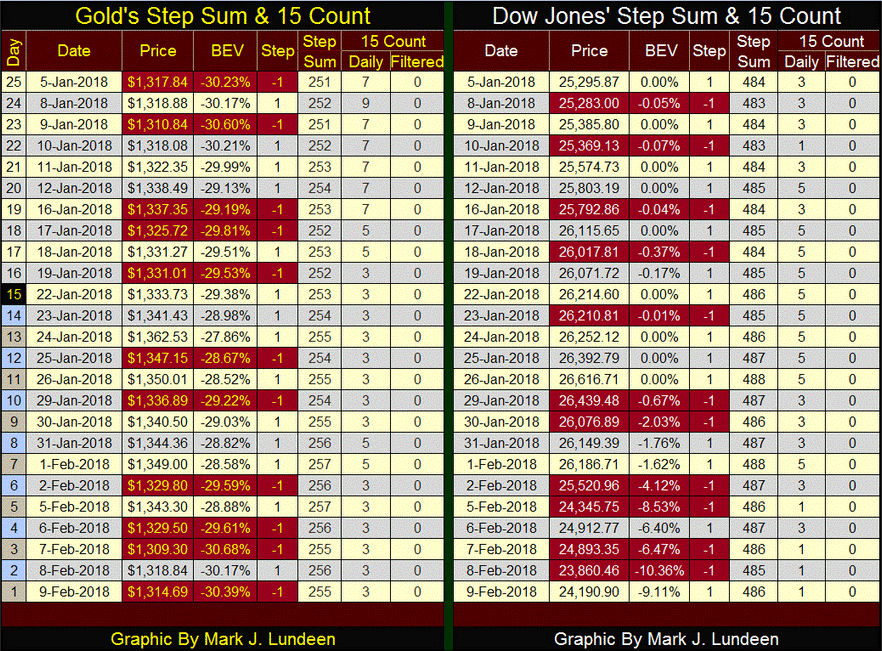

Die folgende Tabelle stellt den Goldpreis und den Dow Jones sowie die jeweiligen Stufensummen gegenüber. Innerhalb der letzten 25 Handelstage hat Gold auf Nettobasis an vier Tagen ein Plus verzeichnet, der Dow Jones dagegen nur an zwei Tagen. Zudem stieg der Dow vom 5. Januar bis zum 26. Januar um 1.321 Punkte (5,22%). Das klingt für mich nach irrationalem Überschwang, kurz bevor es am 8. Februar dann 10,36% nach unten ging. Alles in allem macht Gold in dieser Tabelle einen deutlich besseren Eindruck als der Aktienindex.

Doch wie ich schon öfter gesagt habe, lasse ich mich nicht mehr zu Vorhersagen hinreißen. Ich recherchiere und mache mir jede Menge Arbeit, um eine Prognose für nächste Woche, nächsten Monat oder nächstes Jahr zu treffen, und am Ende macht der Markt mich doch nur lächerlich.

Zur Hölle damit. Ich bin immer noch bereit, im Kaffeesatz der Märkte zu lesen und die Möglichkeiten zu analysieren, die die Zukunft für uns bereithalten könnte. Und ich gehe davon aus, dass sowohl der Goldpreis als auch der Dow Jones in den nächsten Wochen steigen wird, doch mit einem entscheidenden Unterschied: Gold wird im Rahmen des langfristigen Bullenmarktes nach oben klettern, der im Dezember 2015 begann.

Der Anstieg des Dow Jones wird dagegen lediglich ein Dead Cat Bounce in Richtung seines letzten Allzeithochs sein. Wenn sich die Federal Reserve nur genügend Mühe gibt, könnte der Index zwar einen weiteren Rekord verzeichnen, aber die Tage, an denen diese Möglichkeit noch besteht, sind bereits gezählt.

© Mark J. Lundeen

Dieser Artikel wurde am 11.02.2018 auf www.gold-eagle.com veröffentlicht und exklusiv für GoldSeiten übersetzt.