TED-Spread beeinflusst Aktienmarkt

21.03.2018 | Robert Rethfeld

In der Finanzkrise 2008/09 hatten Schlagworte wie Libor, Ted-Spread oder Libor/OIS-Spread Hochkonjunktur. Es an der Zeit, diese Begriffe zu entstauben. Wie sehen die Indikatoren jetzt aus und was können sie uns über den Zustand der Märkte mitteilen?

In der Finanzkrise 2008/09 hatten Schlagworte wie Libor, Ted-Spread oder Libor/OIS-Spread Hochkonjunktur. Es an der Zeit, diese Begriffe zu entstauben. Wie sehen die Indikatoren jetzt aus und was können sie uns über den Zustand der Märkte mitteilen?Seit dem Sommer 2012 grassiert der Libor-Skandal. Auch die Deutsche Bank war darin verwickelt. Als Konsequenz wurde die tägliche Ermittlung des Libors (London Interbank Offered Rate) der London Stock Exchange (LSE) entzogen. Seit dem 31. Januar 2014 ermittelt die Intercontinental Exchange (ICE) unter Überwachung der britischen Bankenaufsicht den Libor.

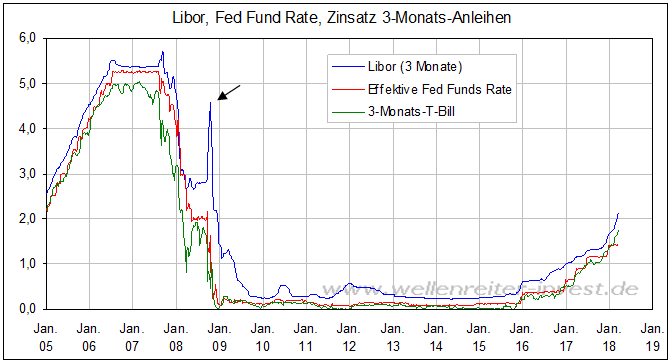

Der Libor ist die Rate, zu der sich die Großbanken untereinander Kredite in handelsüblicher Größe zur Verfügung stellen würden. Die höchste Sicherheit bietet stets die Kreditaufnahme bei einer Zentralbank. Das Verleihen von Bank zu Bank ist mit einer größeren Unsicherheit behaftet. Je stärker die Spanne zwischen der effektiven Fed Funds Rate (Übernacht-Zinssatz der Federal Reserve) und dem Libor, desto geringer ist das Vertrauen der Banken untereinander. Im Gegensatz zur Fed Funds Rate können die Zentralbanken den Libor nicht direkt kontrollieren.

In der Finanzkrise lag der 3-Monats-USD-Libor deutlich über Fed Funds Rate und der Rendite dreimonatiger US-Anleihen (siehe Pfeil folgender Chart). Die Finanzwelt stand im Herbst 2008 kurz vor dem Zusammenbruch.

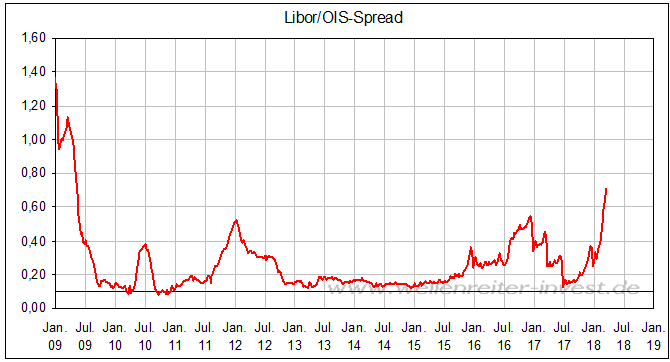

Nehmen wir den Libor (blau) und die effektive Fed Funds Rate (rot) und bilden daraus eine Differenz, also einen Spread. Wir erhalten den sogenannten Libor/OIS-Spread. Der Libor/OIS Spread steigt seit Anfang 2018 deutlich. Er hat seine Hochpunkte der Jahre 2012 (Eurokrise) und 2016 überschritten.

Selbst wenn die Spread-Ausweitung im Vergleich zur Finanzkrise harmlos wirkt, sollten die Gründe dafür nicht unter den Tisch fallen. Gegenwärtig werden vom US-Finanzministerium mehr kurzfristige Anleihen als gewohnt emittiert. Dies strapaziert die Nachfrage. Hinzu kommt, dass US-Unternehmen ihr bisher im Ausland gehaltenes Kapital nach Hause bringen, um von der Steuerreform zu profitieren.

Das Auslandskapital wurde in kurzfristigen US-Dollar-Anleihen angelegt. Diese Nachfrage reduziert sich jetzt, was die Anleihen fallen und entsprechend die Zinsen steigen lässt. Ein weiterer Effekt könnte aus der Reduzierung der Fed-Bilanz entstehen. Den Banken steht immer weniger Kapital zur Verfügung, sodass sie sich stärker das Kapital gegenseitig leihen. Diese erhöhte Nachfrage lässt die Zinsen steigen. Im Euroraum (Spread Euribor/Eonia) ist dieser Stress noch nicht erkennbar.

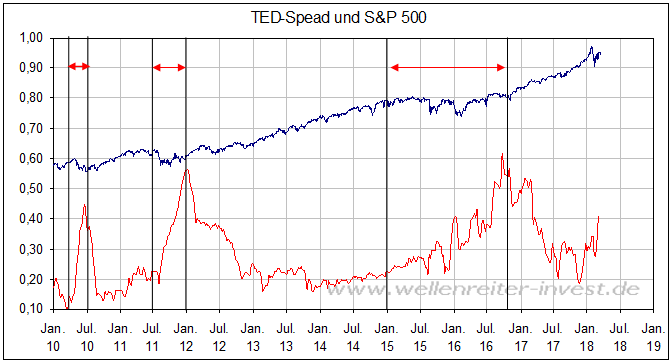

Der TED-Spread beschreibt die Differenz zwischen dem 3-Monats-Libor und der Rendite 3-monatiger US-Staatsanleihen. Auch der TED-Spread bildete Hochpunkte in den Jahren 2012 und 2016 aus (folgender Chart), hat aber diese Hochs - im Gegensatz zum Libor/OIS-Spread - bisher nicht überwinden können. Auch der TED-Spread ist ein Maß für das Vertrauen der Banken untereinander.

Der obige Chart zeigt, dass Phasen eines steigenden TED-Spreads mit Korrekturen an den Aktienmärkten einhergehen. Das war 2010, 2011 und 2015/16 so. Seit Ende 2017 steigt der TED-Spread erneut an, und wieder rumpelt es an den Aktienmärkten. Sollte sich allerdings eine obere Umkehr im TED-Spread ausbilden, würde dies die Aktienmärkte unterstützen.

Der Anstieg von Libor/OIS-Spread und TED-Spread ist ein Zeichen für steigende Kreditkosten der Banken, und zwar über das Maß der Zinserhöhungen der Fed hinaus. Die Fed möchte in diesem Jahr dreimal den Leitzins und damit die effektive Fed Funds Rate erhöhen, so erwartet es der Markt. Sollten Libor/OIS-Spread und TED-Spread ihre Distanz halten, so könnte der 3-Monats-Dollar-Libor von aktuell 2,1 Prozent auf 3,0 Pro-zent im September steigen. Das wäre der Zinssatz, zu dem sich Banken untereinander kurzfristige Kredite gewähren würden. Wenn eine Bank drei Prozent bezahlt, ist klar, dass sie das Geld für einen deutlich höheren Zinssatz verleihen wird.

Fazit: Die Kreditkosten für Unternehmen und Privatleute in den USA könnten aufgrund der hohen Libor/OIS und TED-Spreads stärker steigen, als die Fed das beabsichtigt.

© Robert Rethfeld

www.wellenreiter-invest.de

P.S.: Wir schauen hinter die Märkte und betrachten diese mit exklusiven Charts! Wir veröffentlichen morgens gegen zwischen 7.30 und 8.00 Uhr eine tägliche Kolumne zum aktuellen Geschehen unter www.wellenreiter-invest.de, die als 14-tägiges Schnupperabo kostenlos getestet werden kann.