Europa und die drohende Implosion der Rentensysteme

29.06.2018 | John Mauldin

- Seite 2 -

Diese Trends werden natürlich von Land zu Land stark variieren. Einige Länder verfügen über robuste staatliche Rentenpläne, andere sind stärker von den Arbeitgeberzuschüssen und persönlichen Rücklagen abhängig. Im Großen und Ganzen müssen wir jedoch feststellen, dass das Geld einfach nicht vorhanden ist. Und es wird sich auch nicht auf magische Weise manifestieren, wenn es gebraucht wird.Das Weltwirtschaftsforum gelangte zu der gleiche Schlussfolgerung wie ich schon vor langer Zeit. Der Gedanke, dass wir vor unserem endgültigen Lebensabend mehrere Jahrzehnte in Muße verbringen können, ist in der Praxis nicht zu realisieren. Wir stoßen bereits an die Grenzen des Systems. Die meisten von uns werden weit über das Alter von 65 Jahren hinaus arbeiten müssen, ob uns das gefällt oder nicht.

Was ist mit den Millionen, die heute schon im Ruhestand sind oder das bald sein werden? Wir stehen auch hier vor einem großen Problem, insbesondere was die Angestellten im öffentlichen Dienst der USA angeht. In gewisser Weise sind wir übrigens alle Angestellte des Staates, da wir in die Sozialsysteme einzahlen müssen, und nur hoffen können, dass uns unsere Regierung eines Tages etwas zurückzahlt.

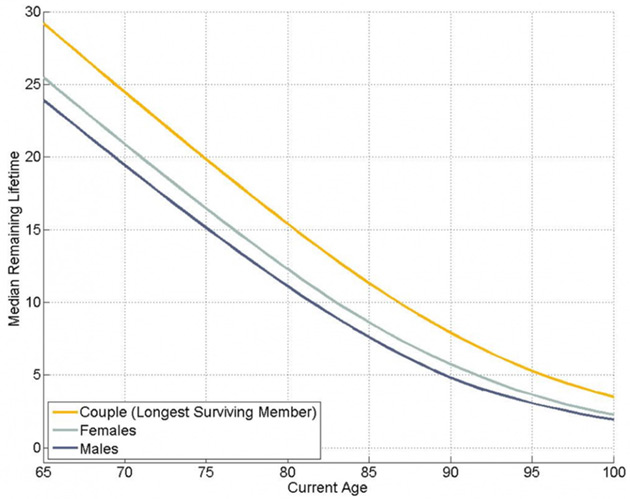

Wenn die Anti-Aging-Technologie fortschreitet und größere Verbreitung findet, wird sich das Problem weiter zuspitzen. Einige Fortschritte wurden bereits erzielt. Unten sehen Sie eine von Wade Pfau auf Forbes veröffentlichte Darstellung der aktuellen Lebenserwartung:

Wenn die Anti-Aging-Technologie erst einmal breite Anwendung findet, werden wir die Kurve um mindestens zehn Jahre nach rechts verschieben müssen. Erste Ansätze zur Umkehr des Alterungsprozesses wird es wohl Anfang der 2030er Jahre geben und in den 2040er Jahren wird es sich um ein allgegenwärtiges Phänomen handeln. Das ist natürlich großartig für all diejenigen, die länger leben und dabei gesünder sein wollen, aber es wird radikale Veränderungen in Bezug auf unser Arbeitsleben und unseren Ruhestand erfordern. Gleichzeitig werden Millionen Jobs durch die fortschreitende Automatisierung verloren gehen.

Werfen wir nun einen Blick einige Einzelstaaten.

Ein verkeiltes Sicherheitsventil

Wir beginnen mit unserem engsten Partner in Europa, dem Vereinigten Königreich. Die Studie des Weltwirtschaftsforums zeigt, dass Großbritannien 2015 ein Defizit von 4 Billionen $ in den Rentenkassen hatte, welches Jahr für Jahr 4% wachsen und sich 2050 auf 33 Billionen Dollar belaufen soll. In einem Land mit einem Bruttoinlandsprodukt von rund 2,6 Billionen Dollar ist dieser Fehlbetrag schon heute höher als die gesamte Wirtschaftsleistung. Das wird in Zukunft keinesfalls besser werden.

Im Übrigen wurde die Berechnung angestellt, bevor das UK für den Austritt aus der Europäischen Union stimmte. Ob das letzten Endes eine gute oder eine schlechte Entscheidung war, weiß ich noch nicht. Die Antwort darauf hängt im Moment davon ab, wen man fragt und auf welcher Seite die betreffende Person steht.

Eine Studie der OECD aus dem Jahr 2015 kam zu dem Schluss, dass die Arbeitnehmer in den Industrieländern im Schnitt damit rechnen können, dass sie im Ruhestand 63% ihres Arbeitslohns aus staatlichen Leistungen erhalten. Das ist gar nicht so schlecht. Allerdings liegt der Anteil im Vereinigten Königreich nur bei 38%. Die dortigen Arbeitnehmer müssen also entweder selbst deutlich mehr sparen oder ihre Ausgaben im Ruhestand erheblich beschränken.

Die Rentensparpläne der Arbeitgeber stehen in Großbritannien auch nicht auf einem besonders stabilen Fundament. Nach Angaben des staatlichen Rentensicherungsfonds weisen 72,2% der Altersvorsorgepläne des Privatsektors ein Finanzierungsdefizit auf. Insgesamt beläuft sich der Fehlbetrag auf 257,9 Milliarden Pfund. Die staatlichen Pensionen waren 2007 noch zuverlässig finanziert, weisen zehn Jahre später jedoch ebenfalls einen Fehlbetrag von 384 Milliarden Pfund (rund 500 Milliarden Dollar) auf. Wie gesagt, für ein Land mit einem BIP von weniger als 3 Billionen Dollar ist das eine ziemlich große Summe.

Bislang hatten die britischen Rentner zumindest noch eine Art Sicherheitsventil: die Option, sich in einem EU-Staat mit geringeren Lebenshaltungskosten niederzulassen. Diese Möglichkeit wird nach dem Brexit eventuell wegfallen.

Eine Studie, die im letzten Jahr vom Think-Tank International Longevity Center durchgeführt wurde, hat berechnet, dass jüngere Arbeitnehmer in Großbritannien 18% ihres Jahreseinkommens zurücklegen müssten, um "ausreichende" Renten zu erhalten, die in der Studie geringer definiert sind als die aktuellen Bezüge. Das ist natürlich reines Wunschdenken. Nichts dergleichen wird geschehen. Das Vereinigte Königreich steuert auf eine Implosion des Rentensystems zu, die mindestens ebenso chaotisch ausfallen könnte, wie in den USA.