Handelskriege, Gold und eine einmalige Chance

12.07.2018 | The Gold Report

In einer Zeit, in der die wirtschaftliche Unsicherheit durch die Drohung eines globalen Handelskriegs weiter verstärkt wird, blicken wir in einem Interview mit Samuel Pelaez, Vermögensverwalter und Chief Investment Officer von Galileo Global Equity Advisors, über die täglichen Schlagzeilen der Finanzpresse hinaus und diskutieren die Faktoren, die Gold, Öl und die anderen Rohstoffe beeinflussen. Pelaez erklärt zudem, warum er glaubt, dass wir im Rohstoffsektor kurz vor einer einmaligen Gelegenheit stehen.

In einer Zeit, in der die wirtschaftliche Unsicherheit durch die Drohung eines globalen Handelskriegs weiter verstärkt wird, blicken wir in einem Interview mit Samuel Pelaez, Vermögensverwalter und Chief Investment Officer von Galileo Global Equity Advisors, über die täglichen Schlagzeilen der Finanzpresse hinaus und diskutieren die Faktoren, die Gold, Öl und die anderen Rohstoffe beeinflussen. Pelaez erklärt zudem, warum er glaubt, dass wir im Rohstoffsektor kurz vor einer einmaligen Gelegenheit stehen. The Gold Report: Samuel, in der letzten Zeit konnten wir beobachten, dass sich Politik und Marktgeschehen zunehmend überschneiden. Könnten Sie auf die makroökonomischen Themen eingehen, die derzeit einen Widerhall in der Politik, aber auch am Goldmarkt und an den Rohstoffmärkten finden?

Samuel Pelaez: Wir erleben wahrscheinlich gerade eine Zeit, in der die politische Einflussnahme auf die Märkte stärker ist als zu jedem anderen Zeitpunkt der jüngeren Geschichte. Insbesondere der internationale Handel ist von entscheidender Bedeutung für die Rohstoffmärkte.

Die Vereinigten Staaten und China sind weltweit die beiden größten Rohstoffkonsumenten, -importeure und -exporteure. Aus diesem Grund kann jede Schlagzeile, die den Handel zwischen diesen beiden Staaten zum Inhalt hat - und jetzt natürlich der zunehmende Protektionismus und der potentielle Handelskrieg - störende Auswirkungen auf die Rohstoffmärkte haben. Wir konnten das in den vergangenen zwei oder drei Monaten bereits beobachten und es scheint, als würde sich diese Entwicklung mit dem Fortschreiten des Sommers weiter intensivieren.

Zahlreiche Signale deuten darauf hin, dass aktuell vielleicht nicht der beste Zeitpunkt für Investments im Rohstoffsektor ist. Doch wenn ich die einzelnen Punkte anspreche, möchte ich zeigen, dass sich gerade daraus vielleicht eine der besten Chancen für Kapitalallokation in der Rohstoffbranche ergibt, die wir seit mehreren Generationen hatten.

Zunächst einmal wäre da der recht aggressive Tonfall, den die USA in Handelsangelegenheiten gegenüber China anschlagen. Wenn die Vereinigten Staaten, die bei vielen Rohstoffen weltweit des größte Abnehmerland sind, weitere Importzölle oder Abgaben auf Rohmaterialien verhängen, dann bedeutet das im Umkehrschluss, dass sich die inländische Produktion gut entwickeln wird. Diese ist jedoch nicht ausreichend, daher wird der Preis einiger Grundstoffe kurzfristig steigen.

Auf lange Sicht könnten sich diese Preissteigerungen aber nachteilig auf die Wirtschaft auswirken. Wenn die USA Zölle auf Eisenerz- oder Stahlimporte erheben, dann steigen beispielsweise die Preise im inländischen Baugewerbe und in der Autoherstellung. Die Preise für Autos als allgemeine Konsumgüter werden sich infolgedessen ebenfalls erhöhen. Langfristig hat das einen schädlichen Einfluss auf die Wirtschaft und die Nachfrage der Konsumenten.

Anfänglich können die Zölle vielleicht als etwas Positives interpretiert werden, aber für die Gesamtwirtschaft bergen sie äußerst negative Implikationen. Ganz zu Anfang der Diskussionen über Einfuhrzölle auf Stahl habe ich eine Grafik gesehen, die zeigte, dass rund 330.000 Amerikaner direkt oder indirekt in der Stahlindustrie arbeiten, doch dass mehr als 330 Millionen US-Bürger jeden Tag Auto fahren. Die protektionistischen Maßnahmen helfen vielleicht den 330.000 Stahlarbeitern und ihren Gemeinden, aber auf die finanzielle Lage der Familien von mehr als 330 Millionen Menschen werden sie sich negativ auswirken.

Ein weiterer negativer Einflussfaktor für den Sektor der Rohstoffe und natürlichen Ressourcen war zuletzt die Verlangsamung der weltweiten Wirtschaftsaktivitäten. Seit 2016 befanden wir uns gemessen am Einkaufsmanagerindex PMI in einem starken Aufwärtstrend. Der Purchasing Managers Index zählt zu unseren liebsten Wirtschaftsindikatoren, weil er in Hinblick auf die künftige Preisentwicklung im Ressourcensektor statistisch gesehen eine gewisse Aussagekraft besitzt.

Ende 2015/Anfang 2016 wendete sich der PMI nach oben und begann eine Aufwärtsbewegung, die bis zum Beginn dieses Jahres anhielt. Seitdem konnten wir jedoch eine Stagnation der Werte beobachten. Wir sprechen hier noch immer von einem positiven Wachstum, aber dieses hat sich soweit abgekühlt, dass sich der Rohstoffsektor womöglich an das neue Niveau des Nachfragewachstums anpassen muss.

Vor diesem Hintergrund bleibt festzuhalten, dass einige Rohstoffe bislang kein gutes Jahr hatten. Nicht in diese Kategorie fällt Öl; auf diesen Sonderfall möchte ich später noch einmal eingehen. Aber Kupfer, das wichtigste Industriemetall, lag Ende Juni fast 10% im Minus. Der Preis für Eisenerz ist 9% gesunken. Der Kohlepreis ist ebenfalls gefallen und selbst Gold musste Kursverluste verzeichnen. Das reflektiert die gesamtwirtschaftliche Abkühlung.

The Gold Report: Trotz aller negativen Faktoren sind Sie also der Ansicht, dass sich uns im Ressourcensektor eine einmalige Gelegenheit bietet?

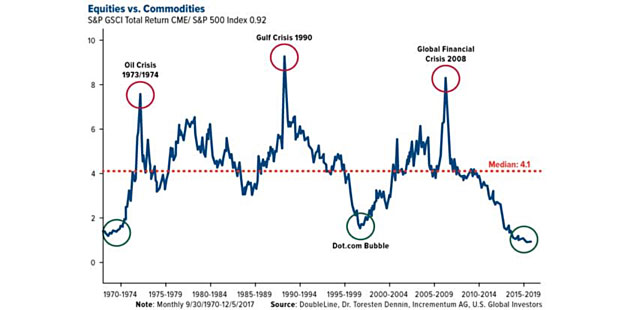

Samuel Pelaez: Es gibt einen Chart, den wir schon seit ca. einem Jahr diskutieren. Jeff Grundlach von DoubleLine Capital LP hat diesen Chart Ende 2017 in seinen Jahresbericht aufgenommen und äußerte die Ansicht, dass wir kurz vor dem Beginn eines neuen Zyklus stehen, und dass die Rohstoffmärkte einer der Sektoren sein werden, die sich künftig am besten entwickeln sollten.

Der Chart zeigt den Rohstoffindex S&P GSCI geteilt durch den Aktienindex S&P 500 und misst damit, wie viele Einheiten des S&P 500 man mit einer Einheit des Rohstoffindex kaufen könnte. Dieser Wert war noch nie zuvor so niedrig wie heute, was darauf hindeutet, dass wir künftig eine entschiedene Rückkehr zum langfristigen Mittelwert und eine mehrjährige Phase erleben werden, in der der Rohstoffindex ein weit bessere Performance zeigt als der S&P 500.