Freitags-Einbruch

25.03.2019 | Robert Rethfeld

- Seite 3 -

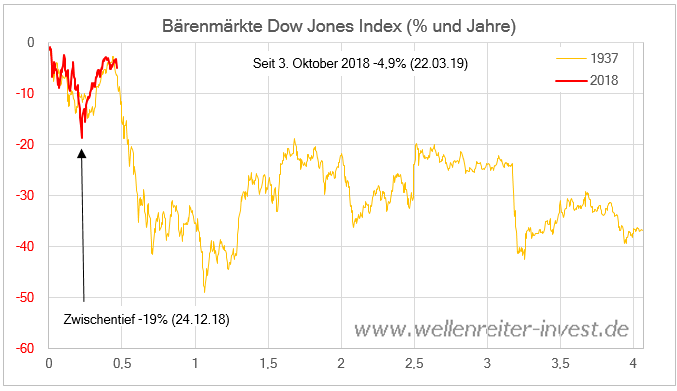

Mir ist nur ein Fall bekannt, in sich aus einer derart kräftigen und V-förmigen Erholung wie aktuell eine unmittelbare Abwärtsbeschleunigung entwickelte: Das Jahr 1937 (folgender Chart).

Sollte ein Dow Jones Index oder ein S&P 500 hingegen nochmals ein neues Hoch erreichen, so wäre das Feuer der Bärenmarktstory zunächst gelöscht. Dann hätte auch der Stoxx Europe 600 - der S&P 500 Europas - die Chance, die 400-Punkte-Marke hinter sich zu lassen.

Der Aktienmarkt ist in der Lage, Entwicklungen vorwegzunehmen. Die Marktbreite lässt nach und die bisher so starken US-Nebenwerte zeigen relative Schwäche, genauso wie die Transportwerte. Die Inversion der Zinsstruktur verengt den Interpretationsspielraum im Hinblick auf eine US-Rezession. Angesichts der jüngeren, gar nicht so schwachen Zahlen habe ich allerdings Probleme mit der Annahme, dass eine weltweite Rezession unmittelbar bevorsteht. Dazu fehlen vor allen Dingen aus den USA die entsprechenden Signale.

Mir ist nicht klar, ob die medial derzeit so breitgetretene Inversion der US-Zinsstruktur ein verlässlicher Signalgeber bleiben wird. Ich kann mich gut erinnern, dass dieser Indikator, als er um den Jahreswechsel 2005/2006 zum ersten Mal nach längerer Zeit wieder auftrat und korrekterweise ein Vorbote der Finanzkrise war, wenig beachtet wurde. Als wir damals über diesen Indikator schrieben, war die Reaktion kaum mehr als ein Schulterzucken.

Die mediale Aufmerksamkeit und die Reaktionsfreudigkeit der Händler ist dieses Mal eine ganz andere. Bereits nach der ersten Inversion der 10jährigen minus 5jährigen US-Rendite am 4. Dezember 2018 erlitten die Aktienmärkte einen Herzinfarkt. Am Freitag (22. März) invertierte die Zinsstruktur 10 Jahre minus 3 Monate (ein historisch noch präziserer Indikator), am selben Tag breiten sich Panikverkäufe aus.

Diese Zusammenhänge gab es früher so nicht. Sie dürften den Quant-Mechanismen marktintelligenter Software-Programmierer zu verdanken sein, die beim Auftreten derartiger Signale den roten Knopf ausgelöst sehen wollen. Es ist nicht die Maschine. Vielmehr sind von Menschen hinterlegte Algorithmen für diese Bewegungen verantwortlich.

Seit der Geburt des "Wellenreiters" im Jahr 2003 bin ich stets ein großer Verfechter der Aussagekraft der US-Zinsstrukturkurve gewesen. Aber wenn ein Indikator zu sehr im Fokus steht, droht er zu versagen. Ich hätte nichts dagegen: Auf einen Verlauf wie beispielsweise 1937 ff. könnte ich getrost verzichten. Zumindest die Phalanx der US-Wirtschaftsindikatoren erscheint noch recht stabil.

© Robert Rethfeld

www.wellenreiter-invest.de

P.S.: Wir schauen hinter die Märkte und betrachten diese mit exklusiven Charts! Wir veröffentlichen morgens gegen zwischen 7.30 und 8.00 Uhr eine tägliche Kolumne zum aktuellen Geschehen unter www.wellenreiter-invest.de, die als 14-tägiges Schnupperabo kostenlos getestet werden kann.