Rezessionsanzeichen überall

24.04.2019 | John Mauldin

Diesen Monat schloss sich die Federal Reserve ihren weltweiten Kollegen an, indem sie sich deutlich mild positionierte. Jerome Powell und Freunde haben nicht nur mit der Straffung aufgehört. Bald werden sie eine aktive Lockerung anfangen, indem sie fällige Pfandbriefe der Fed in US-Staatsanleihen reinvestieren. Es ist nicht gerade "quantitative Lockerung (QE) I, II und III", aber es wird ähnliche Auswirkungen haben.

Diesen Monat schloss sich die Federal Reserve ihren weltweiten Kollegen an, indem sie sich deutlich mild positionierte. Jerome Powell und Freunde haben nicht nur mit der Straffung aufgehört. Bald werden sie eine aktive Lockerung anfangen, indem sie fällige Pfandbriefe der Fed in US-Staatsanleihen reinvestieren. Es ist nicht gerade "quantitative Lockerung (QE) I, II und III", aber es wird ähnliche Auswirkungen haben.Wieso machen sie das? Eine Theorie, die ich zugegebenermaßen für plausibel halte, war, dass Powell einfach dem Druck der Wall Street nachgab. Die Zinserhöhungen und die quantitative Straffung (QT) wirkten sich negativ auf Assetpreise und Liquidität aus, sehr zum Leidwesen der Banker und anderen, denen die Fed große Aufmerksamkeit schenkt. Doch das stimmt nicht wirklich mit seinen Reden und Taten aus dem Jahr 2018 überein. Die Mitteilung der Fed vom 20. März legt nahe, dass mehr dahinter steckt.

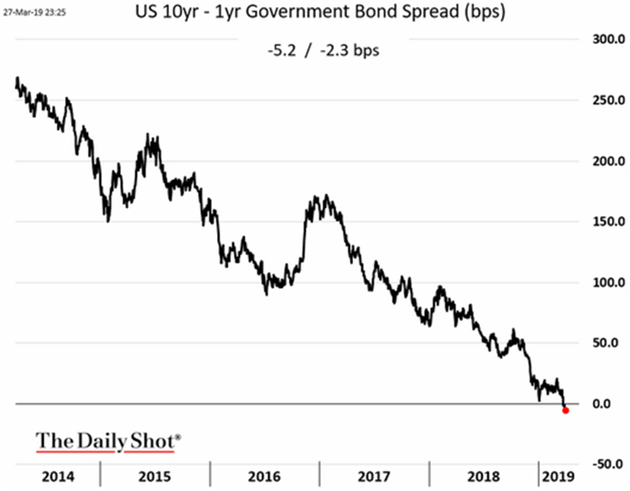

Ich denke, dass zwei weitere Faktoren die Denkweise der Fed bestimmen. Der eine ist die zunehmende Anerkennung der gleichen schwächelnden Weltwirtschaft, die andere Zentralbanken in den letzten Monaten dazu brachte, eine milde Position einzunehmen. Der andere ist die Erkenntnis, dass ihr vorheriger Kurs die Inversion der Renditekurve riskierte, die sich heftig gegen ihre Prognose zum viertem Quartal und möglicherweise in Richtung Rezession stellte (siehe Chart unten, Quelle: "Daily Shot" von WSJ). Das hätte in den Geschichtsbüchern nicht gut ausgesehen; daher der Rückzieher.

Zum zweiten Punkt ... zu spät. Die Renditekurve invertierte und Rezessionsprognosen wurden plötzlich unerlässlich für dieselben Finanzexperten, die erst Wochen zuvor wahnsinnig bullisch waren.

Meine eigene Position ist unverändert: Die Rezession zieht auf, aber noch nicht sofort. Trotzdem bin ich wie die Fed von Daten abhängig und die neuesten Daten verheißen nichts Gutes. Im heutigen Artikel untersuchen wir sie und prüfen, was sich verändert haben könnte.

Risse werden sichtbar

Gehen wir dafür einen Schritt zurück. Die Weltwirtschaft hat sich offensichtlich nicht von der letzten Rezession erholt, wie sie es in früheren Zyklen getan hatte. Ja, der Aktienmarkt entwickelte sich gut; wie auch der Immobilienmarkt. Es gab wirtschaftliches Wachstum, das mancherorts sogar als "Boom" bezeichnet werden könnte, doch im Großen und Ganzen war es ziemlich schwach.

Die Arbeitslosigkeit ist niedrig, doch die Lohnsteigerung war im besten Falle schleppend. Steigende Assetpreise, befeuert durch fast ein Jahrzehnt lockerer Geldpolitik, trugen auch zu Vermögens- und Einkommensungleichheit bei, was wiederum populistische und semi-sozialistische Bewegungen weltweit befeuerte.

Diese langsame Erholung ließ in den letzten Quartalen nach. Die ersten Risse bildeten sich im Ausland, sodass die USA als eine Insel der Stabilität übrig blieb. Nicht ganz zufällig hatten wir auch (leicht) positive Zinssätze und lockten damit Kapital aus anderen Orten an. Dies verlängerte unser Wachstum. Doch nun häufen sich auch hier die Zeichen für Schwäche.

Vergessen Sie nicht, dass dies auf Jahre des erstaunlichen, unglaublichen, beispiellosen und astronomisch großen geldpolitischen Stimulus der Federal Reserve, der Bank of Japan, der Europäischen Zentralbank und anderen folgt. Auf vielerlei Hinsicht öffneten sie die Hähne und ließen sie fast ein Jahrzehnt lang voll aufgedreht. Und alles, was dabei herauskam, war die obengenannte schwache Erholung. (Der untere Chart ist von meinem Freund Jim Bianco, auch über "The Daily Shot")