Sturmwolken der Rezession

29.07.2019 | John Mauldin

- Seite 2 -

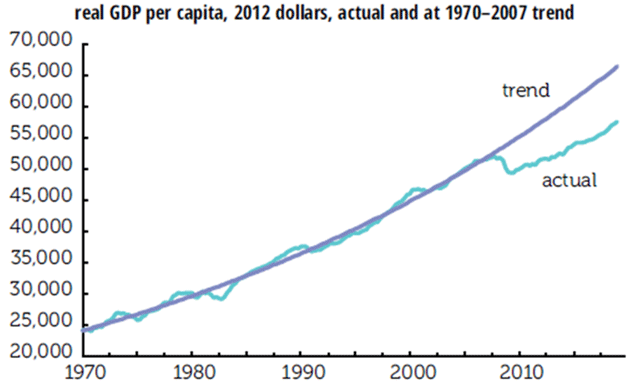

Das sind aus vielerlei Gründen schlechte Nachrichten. Doch einer dieser Gründe ist die Tatsache, dass wir einiges aufzuholen haben. Meine Freundin Philippa Dunne zitierte erst kürzlich Nachforschungen des IWFs, die sich auf bleibenden Schaden von der Finanzkrise bezogen. Reales BIP pro Kopf seit 1970 fällt nun etwa 10.000 Dollar pro Person niedriger aus, als der Wert, bei dem es sich laut Vorkrisentrend nun eigentlich befinden müsste. Philippa rechnete, dass sich die Wirtschaft zu aktuellen Raten nicht dort befinden wird, wo sie sich bis 2048 eigentlich befinden "sollte."

Quelle: TLR Analytics

Eine Rezession wird uns noch stärker unter die Trendlinie von 1970 bis 2007 drücken. Und keine Nullzinspolitik (ZIRP) und quantitative Lockerung auf dieser Welt wird uns zurück zu diesem Trend bringen können, genau wie nach 2008. Egal wie schnell wir zu rennen versuchen, es wird immer schwerer werden, zurück zu dieser Trendlinie zu gelangen.

Invertierungen

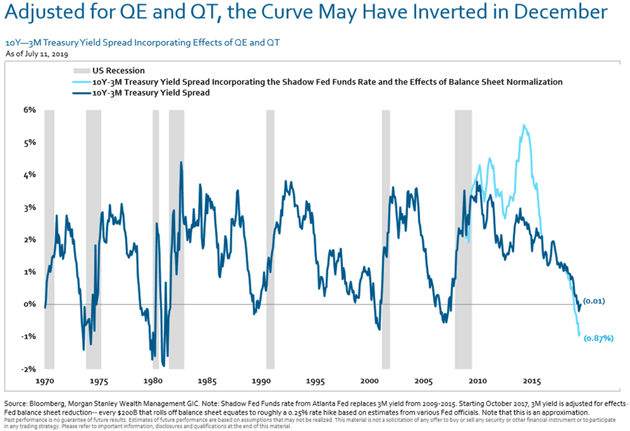

Die invertierte Renditekurve ist einer der verlässlicheren Rezessionsindikatoren, wie ich im letzten Dezember diskutiert habe. Damals gab es noch keine vollständige Invertierung. Im Nachhinein kann es jedoch sein, dass die Kurve vielleicht bereits "invertiert" war und wir das einfach noch nicht wussten.

Sie können sich vielleicht daran erinnern, dass Powells Fed 2018 damit verbrachte, die Zinsen nach und nach zu erhöhen und die Assets innerhalb der Bilanz zu reduzieren, die über die QE-Jahre angesammelt wurden. Das führte zu zusätzlicher Straffung. Ich meinte, dass sei ein Fehler, aber leider hörte die Fed nicht auf mich. Tatsächlich habe ich fortwährend argumentiert, dass die Fed ein unkluges Experiment mit zwei Variablen durchführen würde, indem beides zeitgleich getan wird. Viele ernsthafte Beobachter fragen sich, was problematischer für die Wirtschaft ist. Ich denke, dass die Bilanzreduzierung deutlichere Auswirkungen hatte als die niedrigen Zinsen.

Wenn Sie annehmen - ähnlich wie Morgan Stanley unten (und ich habe einige Varianten dessen von verschiedenen Analysten gesehen) - dass jede Bilanzreduzierung um 200 Milliarden Dollar mit einer weiteren Zinserhöhung um 0,25% gleichzusetzen ist - was ich für vernünftig halte - dann hat sich die Kurve tatsächlich früher invertiert als die meisten dachten. Schlimmer noch, die Straffung vom Höhepunkt der QE im Jahr 2015 war viel aggressiver und schneller als wir realisiert haben.

Lassen Sie uns den unteren Chart betrachten. Die hellblaue Linie ist eine adjustierte Renditekurve basierend auf den Annahmen, die ich gerade beschrieben habe.

Quelle: Morgan Stanley

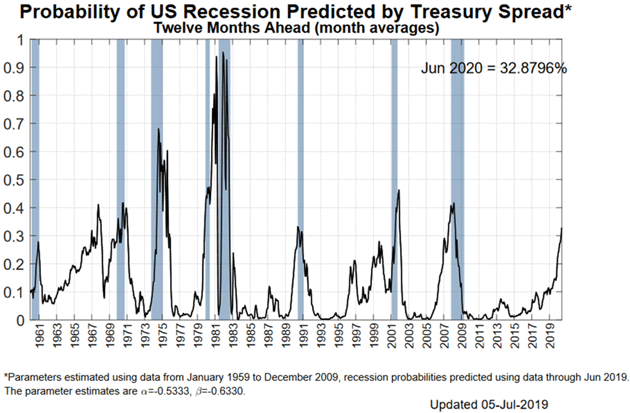

Doch sogar die nominale Renditekurve zeigt eine beunruhigend hohe Rezessionswahrscheinlichkeit. Zu Beginn des Monats zeigte das Modell der New Yorker Fed eine Wahrscheinlichkeit von 33%, das im nächsten Jahr eine Rezession auftritt.

Quelle: New Yorker Fed